Автомобили 200 лошадиных сил

Автомобили 200 лошадиных сил

Изменения ОСАГО. Приоритетной формой возмещения ущерба теперь будет восстановительный ремонт на станции технического обслуживания. Подробнее

Плата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации. При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ. Сумма налога исчисляется с учетом количества месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, по итогам каждого налогового периода на основании документально подтвержденных данных о транспортных средствах, подлежащих налогообложению (ст. 52 и 54 НК РФ).

Субъект РФ : Москва

ОКТМО : 45000000

Срок уплаты (за 2018 год) для физ. лиц: не позднее 01.12.2019

Срок уплаты (за 2018 год) для организаций: не позднее 05.02.2019

Калькулятор поможет рассчитать сумму транспортного налога за 2019 и 2018 год в Москве.

Помимо оплаты транспортного налога, для управления автомобилем необходимо купить полис осаго.Каско – это добровольное страхование транспортного средства (ТС) от ущерба, хищения или угона, которое приобретается по желанию владельца ТС. Важно понимать, что ОСАГО – это обязательное страхование гражданской ответственности владельцев ТС перед третьими лицами: выплаты по полису производятся в пользу потерпевшего, а каско – это добровольное имущественное страхование, которое защищает интересы страхователя (выгодоприобретателя) независимо от его вины. Поэтому, в отличиеот ОСАГО, стоимость каско не регламентируются государством, а устанавливаются самой страховой компанией. Купить каско и полис осаго можно в страховых компаниях.

Как рассчитать транспортный налог в 2019 году?

Добрый день, уважаемый читатель.

Сегодня речь пойдет о том, как рассчитать транспортный налог для любого автомобиля.

Некоторые автовладельцы могут поставить под сомнение саму идею расчета налога, сославшись на то, что налоговая инспекция итак присылает квитанции на уплату транспортного налога, поэтому самому сидеть с калькулятором — занятие бесполезное.

На самом деле это не так. Информация о том, как рассчитать транспортный налог, может пригодиться Вам при покупке нового автомобиля. Согласитесь, лучше заранее знать, сколько будет стоить содержание Вашего автомобиля впоследствии.

Кроме того, в некоторых случаях бывает полезно проверить, правильно ли налоговая составила квитанцию для оплаты. Ведь ошибки в начисление налога встречаются довольно часто.

Особенности уплаты транспортного налога в 2019 году

Рассмотрим основные особенности уплаты транспортного налога:

1. Транспортный налог уплачивается один раз в год за предшествующий год. Если Вы владеете автомобилем не полный год (например, купили в феврале или продали в ноябре), то налог Вы будете платить только за те полные месяцы, в течение которых автомобиль был у Вас в собственности (в примерах — 11 месяцев).

Например, налог за 2017 год нужно заплатить в 2018 году.

Срок уплаты налога — 1 декабря. Однако если первое декабря является выходным днем, то срок переносится на следующий рабочий день.

Например, в 2018 году 1 декабря — суббота, поэтому налог можно оплатить до 3 декабря.

2. Владельцы некоторых транспортных средств освобождаются от уплаты транспортного налога. Полный перечень исключений Вы найдете в статье 358 части 2 налогового кодекса:

2. Не являются объектом налогообложения:

.

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

.

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

3. Размер транспортного налога зависит от:

- мощности автомобиля,

- региона, где автомобиль зарегистрирован,

- от возраста транспортного средства.

Как рассчитать транспортный налог на машину?

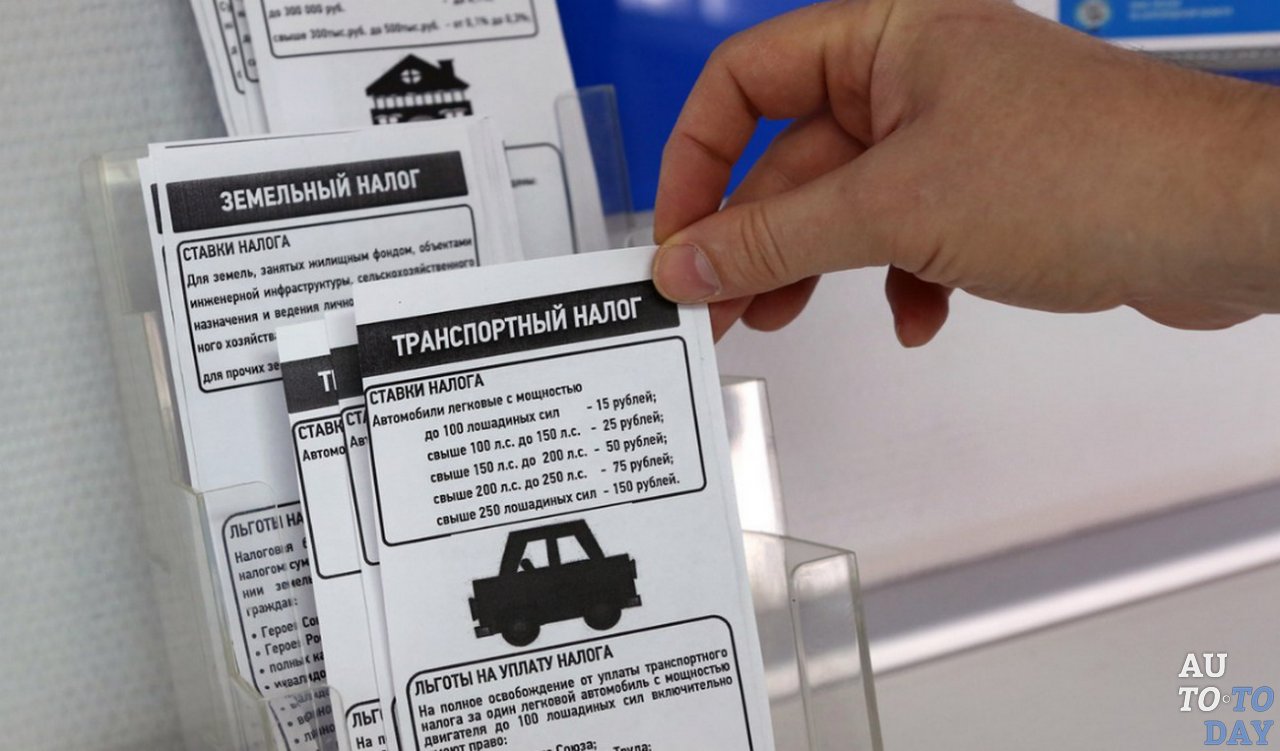

Итак, для расчета размера транспортного налога в 2020 году в Налоговом кодексе предусмотрена специальная таблица:

Транспортный налог: что это, как рассчитывается, таблицы, примеры для машины мощностью 200 лошадиных сил

- Транспортный налог: что это, как рассчитывается, таблицы, примеры для машины мощностью 200 лошадиных сил

- Транспортный налог что это

- Калькуляторы транспортного налога онлайн

- Как рассчитывается налог на лошадиные силы

- Таблицы налога на лошадиные силы

- Коэффициенты от стоимости авто

- Примеры

- Видео: Как расчитать налог на машину

- Контроль налогов на лошадиные силы: особенности

Транспортный налог (ТН) относится к региональным, его выплата регулируется Налоговым Кодексом РФ, а ставка устанавливается местным законодательным органом. Подсчётом этого сбора занимается налоговая служба, но при желании можно узнать его размер самостоятельно. В статье будет рассмотрено, в каком размере необходимо заплатить налог на машину мощностью 200 лошадиных сил (л. с.).

Транспортный налог что это

Транспортный сбор — это налог на владение транспортным средством (ТС), который уплачивается каждый год. Автомобильный налог оплачивают отдельные граждане, предприниматели, предприятия и организации. Эта обязанность возникает сразу после регистрации авто и прекращается со дня снятия его с учёта.

Особенности уплаты сбора, форма отчётности и возможные льготы устанавливаются законными актами субъектов России. В то же время определение объектов налогообложения, налогового периода, порядка исчисления и размера ставок налога возложено на законодательный орган страны. Со списком транспорта, который подлежит налогообложению и освобождается от него, можно ознакомиться в ст. 358 Налогового Кодекса РФ.

Калькуляторы транспортного налога онлайн

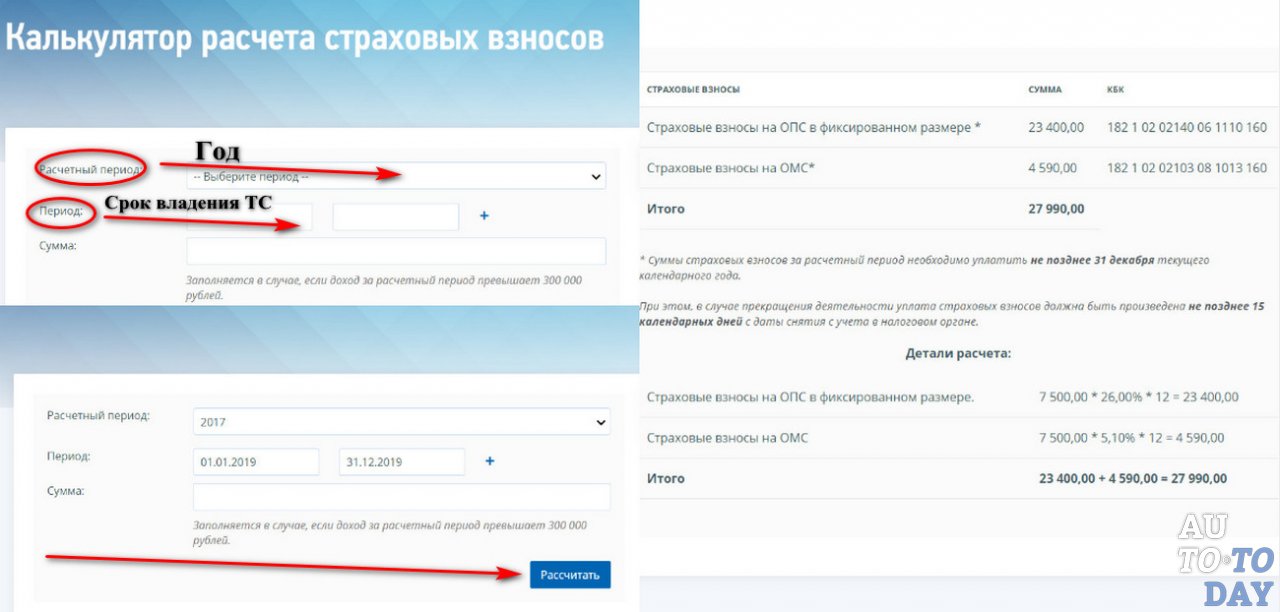

Поскольку налоговые ставки определяются отдельно по каждому субъекту РФ, для начала следует выбрать место своего проживания. Узнать размер автоналога по общим ставкам без привязки к определённому региону можно онлайн на калькуляторе портала Налоговой службы РФ:

- Год. На сайте выбирается год, за который следует подсчитать размер сбора.

- Срок владения ТС. Указывается продолжительность владения машиной за расчётный период (в месяцах), причём если регистрация ТС происходила после середины месяца или снятие с учёта было ранее 15 числа, то этот месяц в расчёт не берётся.

- Вид машины. Отмечается тип авто — легковая или грузовая машина, автобус и т. д.

- Мощность двигателя. Указывается в л. с., его можно уточнить в документах на авто — в техпаспорте или документе о регистрации.

Также нужно отметить наличие права на льготу по федеральному законодательству, а далее нажать кнопку «Рассчитать». Результаты расчёта носят ориентировочный характер, конкретная сумма будет известна после получения квитанции. Также с ней можно будет ознакомиться в личном кабинете на сайте налоговиков.

Как рассчитывается налог на лошадиные силы

Рассматриваемый налог — это законная плата за владение авто из расчёта его мощности. Он уплачивается ежегодно, а расчёт проводится на основании государственного Налогового Кодекса и регионального законодательства. Его порядок меняется, коррелируя с регионом регистрации ТС.

Если в каком-то определённом регионе не установлены отчётные периоды, то автоналог нужно платить сразу за год. Если же такие периоды запланированы, то вносятся отдельные платежи — 25% от годового объёма сбора.

Транспортный налог считается по формуле:

ТН = М × НС × (МВ/12),

где М — мощность автотранспорта в л. с.; НС — назначенная налоговая ставка в руб.; МВ — срок владения автомашиной за год в месяцах.

Таблицы налога на лошадиные силы

Для самостоятельного расчёта транспортного сбора можно пользоваться специальной таблицей:

Продолжение таблицы:

Коэффициенты от стоимости авто

Для дорогостоящих машин предусмотрен особый коэффициент, повышающий размер автоналога. Он зависит от цены и возраста авто и назначается по следующим данным:

Для облегчения определения пошлины на автотранспорт с мощностью 200 л. с. приводится несколько вариантов расчёта. Согласно таблице выше, ставка на 200 лошадей составляет 7,5 руб. Рассмотрим примеры, как посчитать, сколько нужно платить.

Пример 1

Машина была в собственности владельца полный календарный год и стоит менее 3 млн руб. Автомобильный сбор составит:

ТН = 200 × 7,5 × (12/12) = 1500 руб.

Транспорт куплен владельцем 5 месяцев назад. Количество сбора будет: ТН = 200 × 7,5 × (5/12) = 625 руб.

Пример 3

Автомобиль, выпущенный 1,5 года назад и стоящий 4 млн руб, прослужил владельцу полный календарный год. На такое авто вводится дополнительный коэффициент, который, согласно таблице выше, равен 1,3. Тогда налоговый сбор будет больший:

ТН = 200 × 7,5 × 1,3 = 1950 руб.

Видео: Как расчитать налог на машину

Контроль налогов на лошадиные силы: особенности

При выплате указанного сбора важно не допускать просрочки, поскольку для таких случаев устанавливается пеня в размере 1/300 от ставки. Также при продаже машины по доверенности бывшему автовладельцу следует проконтролировать, чтобы авто было снято с учёта — иначе он обязан продолжать выплачивать транспортный налог.

Минпромторг выпустил их перечень:

- Aston Martin (модели: DB9, Rapide, V8 Vintage и т. д.);

- Audi (модели: A8, Q7, R8, RS, TT RS и т. д.);

- Bentley (модели: Flying Spur, GT, GTC, Mulsane и т. д.);

- BMW (модели: 550i, 640i, 730i и т. д.);

- Cadillac (модели: CTS-V, Escalade);

- Ferrari (модели: 458 Italia, California, FF);

- Hyundai;

- Jaguar;

- Jeep;

- Land Rover;

- Lamborghini;

- Lexus;

- Mercedes-Benz;

- Maserati;

- Nissan;

- Porsche;

- Toyota;

- Rolls-Royce;

- Volkswagen Infiniti.

На сегодня оплата сбора упрощена, поскольку существует возможность провести платёж, не выходя из собственного дома, — через интернет. Оплату транспортного налога строго контролируют инспекторы этой службы. Без него нельзя пройти техконтроль, а значит, и пользоваться машиной. Следовательно, лучше своевременно позаботиться об обязательных выплатах на автомобиль в двести лошадиных сил, что исключит много потенциальных проблем с его использованием.

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Транспортный налог-2019 (Москва): ставки

Базовые ставки транспортного налога приведены в Налоговом кодексе. Однако региональным властям разрешено их корректировать. А если региональным законом ставки транспортного налога не установлены, то плательщик рассчитывает сумму налога исходя из базовых ставок ( п. 1-3 , п. 4 ст. 361 НК РФ).

Какие же ставки транспортного налога установлены в Москве?

Ставки транспортного налога в Москве (2019 год)

Приведем размеры ставок транспортного налога, установленных на территории г. Москвы в отношении некоторых транспортных средств:

Приведенные в таблице ставки транспортного налога применяются к транспортным средствам как организаций, так и физлиц (в т.ч. ИП), для которых местом нахождения транспортных средств является г. Москва.

Напомним, что местом нахождения признается (п.5 ст.83 НК РФ):

— для водных транспортных средств (за исключением маломерных судов) — место государственной регистрации транспортного средства;

— для воздушных транспортных средств — место нахождения организации или место жительства (место пребывания) физлица — собственника транспортного средства;

— для иных транспортных средств — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физлица, на которых зарегистрировано транспортное средство.

Полный перечень ставок транспортного налога-2019 в Москве вы найдете в ст. 2 Закона г. Москвы от 09.07.2008 N 33.

Стоит отметить, что ставки транспортного налога в Москве не менялись с 2013 года.

Формулу расчета транспортного налога вы найдете в отдельном материале.

Транспортный налог для ветерана БД, если куплен автомобиль с мощностью 200 л с

Я являюсь ветераном боевых действий с 1997 года. Согласно закону я освобожден от уплаты транспортного налога на одно транспортное средство мощностью до 200 л.с.

Если я приобрету легковой автомобиль мощностью ровно 200 л.с., буду ли я также освобожден от налога или придется платить полную стоимость?

![]()

В соответствии с Законом г. Москвы от 09.07.2008 N 33 «О транспортном налоге» определено, что

Статья 4. Налоговые льготы

1.От уплаты налога освобождаются:

5)ветераны боевых действий, инвалиды боевых действий — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

Однако, частью 5 данной статьи указано, что льгота не распространяется на а/м с мощностью свыше 200 л.с. Свыше это означает более 200. Если ровно 200 л.с. то льгота распространяется.

5. Льготы, установленные пунктами 3-8 и 11-14 части 1 настоящей статьи, не распространяются на легковые автомобили с мощностью двигателя свыше 200 л.с. (свыше 147,1 кВт).

Надеюсь, что помог в разрешении вопроса. Удачи Вам.

![]()

Здравствуйте Деви Александрович.

Согласно Закону г. Москвы от 9 июля 2008 года N 33 «О транспортном налоге»:

Статья 4. Налоговые льготы

1. От уплаты налога освобождаются:

5) ветераны боевых действий, инвалиды боевых действий — за одно транспортное средство, зарегистрированное на граждан указанных категорий;

Поэтому, если речь идет о г. Москве, независимо от мощности, Вы освобождаетесь от уплаты данного вида налога если речь идет об одном ТС в Вашей собственности.

![]()

Мощность двигателя определяется исходя из технической документации на соответствующее транспортное средство и указывается в регистрационных документах.

В случае если в технической документации на транспортное средство мощность двигателя указана в метрических единицах мощности (кВт), то соответствующий пересчет во внесистемные единицы мощности (лошадиные силы) осуществляется путем умножения мощности двигателя, выраженной в кВт, на множитель, равный 1,35962 (переводной коэффициент — 1 кВт = 1,35962 л.с). При этом при пересчете во внесистемные единицы мощности (лошадиные силы) округление производится с точностью до второго знака после запятой.

В соответствии со ст. 361 НК РФ о расчете налоговых ставок, пишется от 150 до 200 (л.с.) включительно.

С уважением, Татьяна.

Похожие вопросы

Есть ли льгота на налог, если я на пенсии, а автомобиль мощностью 107 л/с?

Имею ли я льготу на транспортный налог автомобиля мощностью 170 л с?

Льготы на транспортный налог ветерану Афганской войны

Предусмотрен ли льготный транспортный налог для пенсионеров?

Отменён ли транспортный налог ветеранам боевых действий?