Кбк по транспортному налогу для физических лиц

КБК для уплаты транспортного налога

Для юридических лиц

КБК для уплаты транспортного налога для юридических лиц и организаций

КБК для уплаты пени по транспортному налогу для юридических лиц и организаций

Для физических лиц

КБК для уплаты транспортного налога для физических лиц

КБК для уплаты пени по транспортному налогу для физических лиц

Особенности КБК при уплате транспортного налога

Транспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и физлица. Его размер зависит от количества лошадиных сил, заложенных в мощность двигателя автосредства. Это – региональный сбор, поэтому уплачивать его надо в бюджет того региона, где зарегистрировано авто. А вот налоговую декларацию надо подавать по месту регистрации налогоплательщика.

Какой КБК написать физлицу

Получив уведомление о транспортном сборе из ФНС, его нужно оплатить по указанным реквизитам, при этом код КБК в поле 104 платежного поручения имеет такую комбинацию: 182 1 06 04012 02 1000 110.

Как платят этот налог юридические лица

За каждое зарегистрированное на организацию транспортное средство нужно уплатить налог, который можно вычислить, умножив ставку налогообложения на значение налоговой базы.

ВНИМАНИЕ! В отдельных случаях в формулу добавляются различные коэффициенты (региональные, на стоимость автомобиля и т.п.)

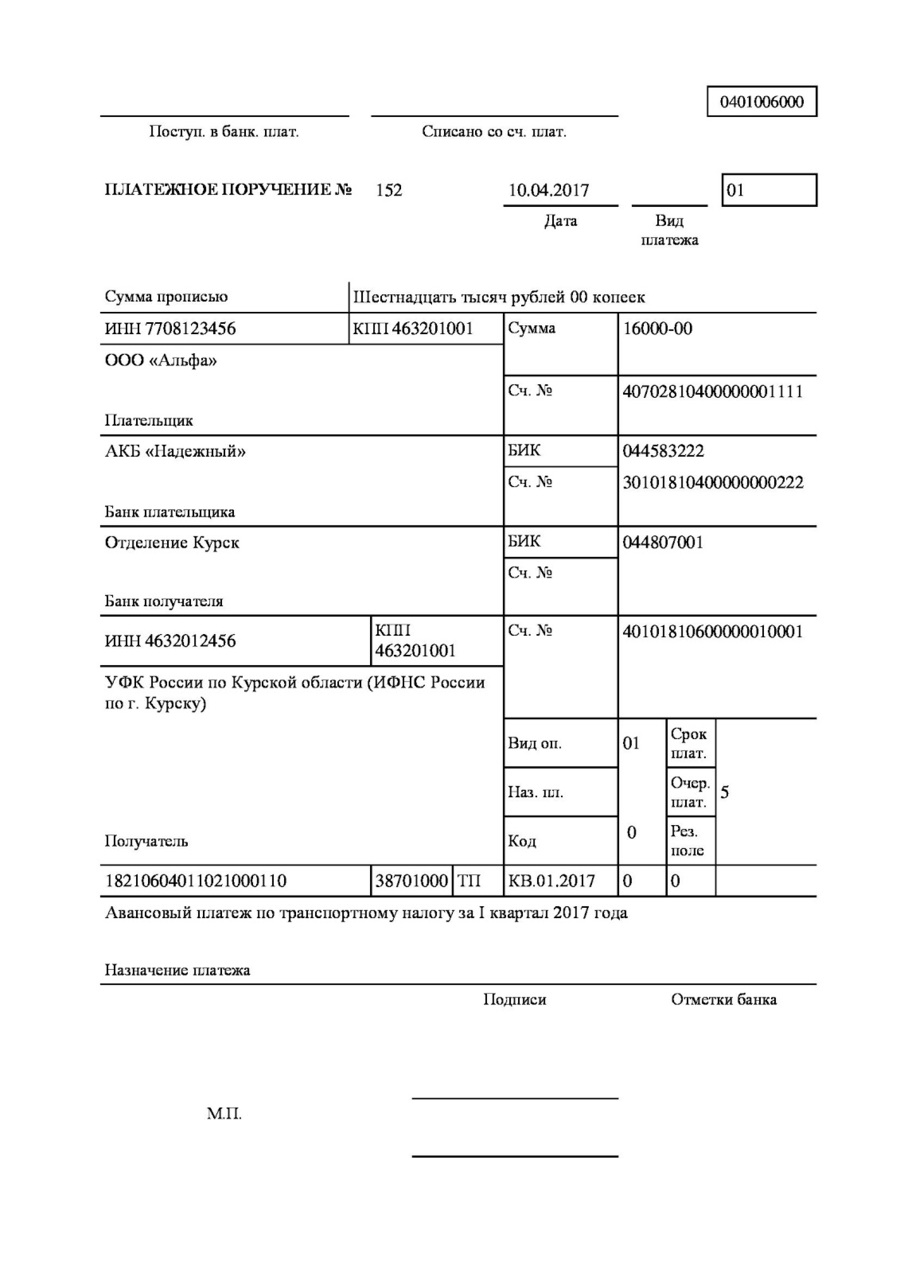

Юрлица обязаны самостоятельно рассчитать величину транспортного налога, а также отчитываться по его уплате до 1 февраля. Нужен ли авансовый платеж или налог нужно перечислить весь сразу, решается региональным налоговым органом.

Отличия в оплате транспортного налога для организаций

Для организаций платеж нужно производить авансовым способом, если на региональном уровне не закреплено иначе. Аванс вносится каждый квартал после сдачи отчетности за предыдущий. Сумма налога, которая должна быть заплачена после 1 февраля, вычисляется путем вычитания из общей суммы транспортного налога всех произведенных авансовых платежей.

Код КБК на транспортный налог для юрлиц не изменился с прошлого года.Если вы опоздали с уплатой налога, то придется уплатить и пени за просрочку. Недоимка или неуплата налога влечет неминуемый штраф.

КБК по транспортному налогу в 2019 — 2020 годах для организаций

Исчисление и расчет транспортного налога

Обязанность по уплате транспортного налога лежит на всех владельцах автотранспорта ― как на обычных гражданах, так и на организациях. Базой для расчета налога по наземному автотранспорту признается мощность двигателя, измеряемая в лошадиных силах.

Налог признается региональным и уплачивается в бюджет по месту регистрации автомобиля. Уплачивать авансовые платежи обязаны лишь организации (и то только в том случае, если законом региона принят такой порядок уплаты налога). У прочих лиц такая необходимость отсутствует.

О том, как изменится порядок уплаты налога организациями с 2020 года, читайте в этой статье.

КБК по транспортному налогу в 2019-2020 годах для физических лиц

Владельцы автотранспорта являются плательщиками транспортного налога. Налогоплательщикам-гражданам приходит уведомление-расчет из ФНС, сформированное в соответствии с данными органов, производящих регистрацию автотранспортных средств.

Если налогового уведомления от ИФНС нет, то физлицу надлежит самостоятельно уведомить налоговый орган о наличии у него транспорта, подлежащего обложению налогом.

О последствиях своевременного и несвоевременного сообщения об этом читайте в этом материале.

Согласно п. 1 ст. 363 НК РФ гражданам необходимо произвести своевременную оплату за имеющиеся у них автомобили до 1 декабря следующего года включительно.

По транспортному налогу КБК в 2019 году для физлиц: 182 1 06 04012 02 1000 110.

Для уплаты физическими лицами транспортного налога КБК в 2020 году не изменится.

КБК транспортного налога – 2019, 2020 для организаций

За любыми юрлицами, несмотря на систему налогообложения, признается обязанность по оплате транспортного налога на весь зарегистрированный автотранспорт. Исчисление ими суммы налоговых платежей, в соответствии с п. 1 ст. 362 НК РФ, по налоговый период 2019 года включительно производится самостоятельно. Оплата (п. 3 ст. 363.1 НК РФ) перечисляется ежеквартально (если авансы есть) или сразу за весь год по его окончании. Отчетность подается в фискальные органы до 1 февраля года, следующего за отчетным, включительно.

Для юрлиц КБК по транспортному налогу в 2019 году следующий: 182 1 06 04011 02 1000 110.

Как всегда, бухгалтеров волнует вопрос: произошли какие-либо изменения в КБК по транспортному налогу — 2020 для юридических лиц или нет? Можем успокоить читателей: КБК по транспортному налогу — 2020 для организаций останется неизменным.

КБК пени по транспортному налогу

В случае несвоевременной оплаты начисленного налога придется заплатить в бюджет и соответствующие пени за каждый день просрочки. КБК пени по транспортному налогу в 2019–2020 годах:

- для компаний ― 182 1 06 04011 02 2100 110;

- для физлиц ― 182 1 06 04012 02 2100 110.

Для уплаты пени по транспортному налогу КБК в 2019-2020 годах не изменился ни для организаций, ни для физических лиц.

Рассчитать пени по транспортному налогу можно с помощью нашего сервиса «Калькулятор пеней».

КБК по транспортному налогу за последние годы не изменился. При этом КБК для уплаты транспортного налога предусмотрены разные для плательщиков-организаций и плательщиков-физлиц. Если требуется уплатить пени или штраф по транспортному налогу, также используются специальные коды бюджетной классификации.

КБК транспортного налога 2018 для организаций и физических лиц

Владельцы транспортных средств обязаны оплачивать транспортный налог. Его ставка зависит от мощности двигателя. Такой сбор является региональным. Его нужно перечислять в бюджет по месту регистрации автомобиля. Сроки оплаты налога для физических и юридических лиц отличаются. Также имеются различия и в кодах бюджетной классификации для перечисления авансовых и основных платежей.

КБК транспортного налога в 2018 году для юридических лиц

Обязанность оплаты налогового сбора лежит на тех предприятиях, в собственности которых имеется какой-либо транспорт. Это могут быть легковые и грузовые автомобили, другие виды транспортных средств. Согласно п. 1 ст. 362 Налогового Кодекса Российской Федерации исчисления суммы платежа производится самостоятельно. Согласно п. 3 ст. 361.1 НК РФ если в регионе предусмотрены авансовые платежи, их вносят ежеквартально. Если же такого правила нет, предприятия должны перечислять налог один раз в год. При этом отчетность об оплате транспортного налога подается не позднее 1 февраля года, который следует за отчетным.

Налоговой службой установлены отдельные условия налогообложения для владельцев автомобилей, стоимость которых превышает 3 млн. руб. и 10 млн. руб. При этой системе учитывают также возраст транспортного средства. Налоговая база в этих случаях должна быть увеличена на соответствующие коэффициенты – от 1,1. Найти их можно на сайте Минпромторга.

Прекращение обязательств по оплате транспортного налога с юридических лиц возможно при таких обстоятельствах:

- угоне транспортного средства (потребуется документальное подтверждение);

- прекращении прав собственности;

- наличии льгот по оплате.

Налог оплачивают до 1 декабря. Несоблюдение установленных правил влечет за собой административную ответственность. Предприятию выпишут штраф и начислят пеню за несвоевременную оплату.

КБК на транспортный налог в 2018 году для юридических лиц

КБК по транспортному налогу для организаций

Транспортный налог – обязательный денежный сбор с частных и коммерческих владельцев транспортных средств. Автовладелец обязан самостоятельно рассчитать сумму платежа по формуле, составить декларацию с указанием необходимых платежных реквизитов, отправить документы в ИФНС, после чего в положенные сроки произвести оплату.

Если вы неправильно рассчитали сумму ТН или оплатили его с опозданием, вас ожидают санкции ИФНС в виде штрафов и пеней. Однако, это – не единственная неприятность, которая вам угрожает: если вы неправильно составили платежные документы и допустили ошибку в КБК, то платеж может быть не засчитан, и вас также ждут штрафы.

Что такое КБК транспортного налога

КБК – это код бюджетной классификации, применяемый в налогообложении для точного указания каждого конкретного вида налога. При оплате налогов, его обязательно проставляют в платежных поручениях для быстрой идентификации и зачета внесенных денежных сумм. Если его не указать или указать с ошибкой, назначение платежа будет невозможно определить, а значит, он не будет зачтен, и вы получите штраф.

Каждый налог, в том числе транспортный налог для физических и юридических лиц, имеет свой индивидуальный КБК с типовой общепринятой структурой из 20 цифр, разделенных на четыре группы:

- Администратор – три цифры, определяющие назначение платежа (для ТН – это ФНС по коду 182).

- Тип дохода – десять цифр кода полученных доходов, за которые вносится транспортный налог: группа дохода (1), тип платежа (06), статья и подстатья дохода (5 цифр), уровень бюджета, куда перечисляются деньги (02 – региональный).

- Программа – четыре цифры (в зависимости от того, налог это штраф или пеня).

- Экономическая классификация – три цифры (доходы – 110).

То есть, каждый такой код содержит основную информацию: коды получателя платежа (ФНС), вид бюджета (региональный), содержание вносимого платежа (налог, штрафы, пени).

Важно! Физические и юрлица, обязанные платить по закону ТН, должны самостоятельно исчислять его сумму, а также самостоятельно узнавать и точно указывать код платежа в платежном поручении. Следует учитывать, что Минфин РФ ежегодно обновляет КБК, и старый код расценивается как ошибочный.

Коды ТН для физических и юридических лиц

КБК для частных автовладельцев и юрлиц различны, так как эти категории налогоплательщиков платят разные суммы транспортного налога. Точно так же, различны коды налогов, штрафов и пеней — их суммы тоже различаются. То есть, код позволяет понять статус плательщика и статус платежа.

Коды бюджетной классификации транспортного налога по ТН в 2019 году не изменились и выглядят следующим образом:

182 1 06 04012 02 1000 110

182 1 06 04012 02 3000 110

182 1 06 04012 02 2200 110

182 1 06 04012 02 2100 110

182 1 06 04011 02 1000 110

182 1 06 04011 02 3000 110

182 1 06 04011 02 2200 110

182 1 06 04011 02 2100 110

Один из перечисленных в таблице кодов должен быть указан в платежке (поле 104) и декларации (строка 021 раздела 1). Обе цифры должны быть идентичными в обоих документах, так как любая ошибка приведет к отказу засчитать платеж.

Как найти и проверить КБК транспортного налога

Почему обязательно необходима проверка КБК перед тем, как указывать его в платежных документах? Во-первых, Минфин РФ периодически обновляет коды, а во-вторых, транспортный налог относится к региональным фискальным обязательствам, которые также периодически могут корректироваться местным законодательством.

Единственное очевидное преимущество: порядок уплаты транспортного налога един для всех регионов и субъектов платежей: платежное поручение готовится по форме ОКУД 0401060, где в полях 104-110 указываются реквизиты платежа. КБК указывается в строке 104.

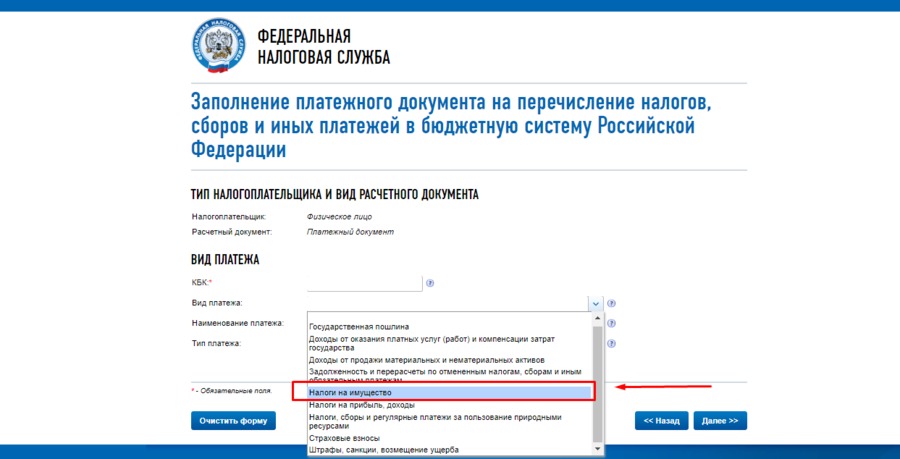

Чтобы узнать точный код бюджетной классификации и другие данные для конкретного платежа, необходимо обратиться на сайт региональной ИФНС, где указаны:

- реквизиты получателя: наименование получателя, КПП, ИНН, банк и счет получателя, адрес региональной налоговой инспекции;

- данные по ОКТМО;

- период времени, в рамках которого следует внести налоговый платеж;

- КБК статуса плательщика и самого платежа.

При наличии Личного кабинета плательщика на сайте ФНС, вы сможете пользоваться готовыми платежными поручениями, которые формируются налоговиками. Вам остается только узнать сумму платежа и проверить наличие/отсутствие недоимок и штрафных санкций по налогу.

Если вам необходимо самостоятельно рассчитать сумму транспортного налога, вы также можете обратиться к удобному онлайн-калькулятору транспортного налога .

- Если в платежном поручении была допущена ошибка, то назначение платежа будет невозможно определить, и он не будет засчитан. В этом случае, если деньги зачислены, но не по назначению, вас оштрафуют, и у вас есть шанс оспорить санкции ИФНС в суде, повторно составив платежку.

- Если же деньги вообще не поступили в бюджет, а вы не исправили ошибку, то может образоваться недоимка, чреватая штрафами и пенями. В этом случае вам следует оформить новое платежное поручение и повторно заплатить сумму налога.

Пени за неуплату транспортного налога

За неуплату транспортного налога в отведенные сроки, начисляется штраф в размере — 20% от суммы образовавшейся задолженности (статья 122, п.1 НК РФ).

- Если оплата не произведена в течение 30 дней или не обнаружена в системе ФНС из-за ошибочно указанного КБК, ежедневно начисляется пеня — 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности (статья 75, п.4 НК РФ).

- Если из-за ошибки в КБК платеж не внесен или не зачтен ИФНС, то с 31 дня, будет насчитана ежедневная пеня — 1/150 ставки рефинансирования ЦБ РФ от суммы долга.

Таким образом, автовладельцы, которые считаются плательщиками транспортного налога, обязаны своевременно уплачивать ТН. Суммы уплаты частным владельцам авто рассчитывает ИФНС, а юрлица должны делать это самостоятельно. При оформлении платежных поручений и налоговых деклараций необходимо указывать коды бюджетной классификации. Их отсутствие или указание с ошибками может привести к незачету платежа и наложению на вас штрафов и пеней.

Поэтому всем автовладельцам рекомендовано в обязательном порядке проверять КБК на сайтах Минфина и ФНС, а также быть внимательными при оформлении платежных поручений и деклараций.

Пени по транспортному налогу: КБК 2018

Пени по транспортному налогу в 2018 году перечисляют на специальный КБК. Он определен указаниями, утвержденными приказом Минфина от 01.07.2013 № 65н. Причем для организаций и обычных граждан действуют разные КБК.

КБК по транспортному налогу для юридических лиц

КБК 2018 транспортный налог для организаций:

КБК пени по транспортному налогу для граждан

Как платят транспортный налог организации

Организации рассчитывают транспортный налог самостоятельно. Расчет ведут исходя из налоговой базы (это мощность двигателя машины или вместимость транспортного средства) и ставки налога. Ставки по транспортному налогу устанавливают власти регионов.

Чтобы рассчитать сумму налога базу умножают на ставку налога. Подробно о порядке расчета транспортного налога для юридических лиц смотрите по ссылке. По окончании отчетного периода (квартала или года) организации сдают в инспекцию декларацию. Скачать актуальный бланк декларации по транспортному налогу или заполнить ее он-лайн вы можете, перейдя по ссылке.

Как платят транспортный налог физические лица

Транспортный налог платят граждане, на которых зарегистрировано транспортное средство. Являются они владельцем машины или нет, не важно. Если машина была зарегистрирована на несовершеннолетнего ребенка, то обязанность по уплате налога возлагается на его законных представителей. Таковыми считают родителей, опекунов или попечителей.

Ежегодно налоговые инспекции рассылают уведомление на перечисление налога. В уведомлении приводят расчет налога, указывают его сумму и реквизиты для перечисления. Налог платят по такому уведомлению. Причем перечислить платеж может как сам гражданин, так и любое другое лицо за него.

Пени по транспортному налогу: расчет

Если налог перечислен в бюджет не вовремя, вам начислят пени. Сумма пени зависит от количества дней в просрочке. Вот формула для расчета пеней:

Пени (просрочка 30 дней и менее)