Суброгационное требование это

Суброгация – что это такое в страховании?

Суброгация – это право страховщика после возмещения понесенных убытков требовать их компенсации с виновного лица. Цель института суброгации – защита прав потерпевшей стороны.

Уважаемый читатель! Статья описывает наиболее частые юридические проблемы и способы их решения. Если Вы хотите узнать, как решить именно Вашу проблему — обращайтесь за бесплатной помощью к консультанту:

Москва, Московская область: +7 (499) 288-72-46

СПб, Ленинградская область: +7 (812) 317-60-18

Регионы, Федеральный номер: +8 (800) 500-27-29 доб. 859

КРУГЛОСУТОЧНО, БЕСПЛАТНО, БЫСТРО

Что такое суброгация в страховании?

Суброгация в страховании – это переход права требования возмещения вреда от страхователя к страховщику. Суброгация применяется только при имущественном страховании.

Распространенным ее примером является ДТП. Например, машина застрахована по КАСКО. В случае причинения ей вреда собственник вправе обратиться за возмещением как к виновнику, так и к страховой компании, выдавшей полис. После возмещения вреда страховой компанией права потерпевшего переходят к ней, и она вправе предъявить требование в пределах суммы ущерба к виновнику ДТП.

Другой пример — страхование квартиры от затопления. В случае наступления страхового случая собственник жилья вправе потребовать возмещения вреда от соседей или страховой компании, в которой он застраховал квартиру. После возмещения убытков в пределах страховой суммы страховщик предъявляет требование к виновникам происшествия.

Важно: право на суброгацию появляется после произведения выплаты страхователю (только в той сумме, которой равен ущерб).

В случае виновности одного лица суброгационные требования не предъявляются. Например, вина владельца застрахованного автомобиля.

Случаи и порядок применения суброгации

Суброгация применяется при страховании имущества. При личном страховании она не используется.

- Подача документации, свидетельствующей о наступлении страхового случая, в страховую компанию:

- Бумаги, подтверждающие размер ущерба: акт осмотра независимой компанией, фотографии, калькуляция расходов и т.д.

- Документ, свидетельствующий о наступлении страхового случая и устанавливающий виновника. Например, при ДТП – это справка из ГИБДД или постановление суда.

- Документы виновного лица (страховка, если имеется, паспортные данные, документы на ТС).

- Выплата страхового возмещения страхователю. Сумма равна оценке ущерба.

- Переход права требования к страховщику.

- Предъявление требования к виновнику страхового случая.

Если требование не будет удовлетворено в добровольном порядке, то страховая компания может обратиться в суд.

Виновник происшествия вправе возместить расходы сразу потерпевшей стороне. В таком случае требуется получение расписки о выплате денежных средств потерпевшему. В противном случае к виновному может быть предъявлено повторное требование об уплате возмещения, но уже со стороны страховой компании.

Суброгация и регресс – в чем разница?

Суброгация – это переход права требования возмещения убытков от страхователя к страховщику в силу договора страхования. Иными словами, происходит замена кредитора.

При регрессе осуществляется возмещение вреда невиновным лицом и последующим взысканием уплаченной суммы с виновника. Потерпевший вправе выбрать возместителя вреда (страховая компания или виновник происшествия). Если требование предъявляется к страховщику, то он, в свою очередь, предъявляет регрессные требования к должнику.

Срок исковой давности по регрессным требованиям начинает течь с момента произведения выплаты страховой компанией. При суброгации — с момента наступления страхового случая.

По закону об ОСАГО страховщик вправе предъявить регресс к следующим категориям граждан (и при названных ниже основаниях):

- причинение умышленного вреда потерпевшему;

- причинение вреда в состоянии токсического, алкогольного, наркотического опьянения;

- лицо не было уполномочено на управление транспортным средством;

- сокрытие с места происшествия страхователя или иного лица, чей риск ответственности застрахован;

- лицо не включено в полис ОСАГО;

- наступление страхового случая в период времени, не охваченный страховкой.

Суброгация – это передача права требования возмещения имущественного вреда от страхователя к страховщику в силу договора. Страховщик вправе получить сумму, равную ущербу.

Уважаемый читатель! Статья описывает наиболее частые юридические проблемы и способы их решения. Если Вы хотите узнать, как решить именно Вашу проблему — обращайтесь за бесплатной помощью к консультанту:

Москва, Московская область: +7 (499) 288-72-46

СПб, Ленинградская область: +7 (812) 317-60-18

Регионы, Федеральный номер: +8 (800) 500-27-29 доб. 859

КРУГЛОСУТОЧНО, БЕСПЛАТНО, БЫСТРО

Суброгация в страховании — что это простыми словами?

Когда случается ДТП, то каждая из сторон с облегчением вздыхает, когда в процесс компенсации вмешивается страховая компания. Пострадавшее лицо радуется, что компания компенсирует ему причиненный ущерб, а виновник аварии доволен, что ему удалось избежать дополнительных расходов. Каково же удивление виновника ДТП, когда через какое-то время к нему обращаются за возмещением причиненного ущерба. И самое интересное: претензии выдвигает не сам виновник, а страховая компания или третье лицо. И именно здесь возникает суброгация.

Суброгация это

Сама категория «суброгация» имеет латинское происхождение и буквально означает замену. В страховом поле суброгация – это переход к страховой компании права взыскать с виновника ДТП компенсацию, которую выплатил страховщик пострадавшему в результате аварии лицу. Право требования возникает только в рамках той страховой суммы, которая была выплачена пострадавшему лицу. Простыми словами: если страховая выплата превышает максимальную сумму (в ОСАГО она 400 тысяч), тогда страховщики имеют права заставить вас возмещать эту разницу.

В России существует два типа суброгации:

- Требование к страховой компании виновника ДТП. Применяется метод к страховщику, где приобретен полис ОСАГО. Поскольку именно ОСАГО предоставляет гарантии относительно выплаты пострадавшей стороне компенсации в размере 400 000 руб.;

- Требования непосредственно к виновнику ДТП, если сумма нанесенного вреда превышает 400 000 руб.

Может быть и ситуация, когда страховая компания – плательщик возмещения сначала обратится в страховую компанию виновника ДТП, а потом разницу постарается в судебном порядке взыскать у виновного субъекта.

Суброгация в страховании. Как это работает?

По факту ДТП события могут развиваться по-разному. Но суть остается одной: виновник ДТП не выплачивает самостоятельно возмещение пострадавшему лицу, а спокойно живет себе и радуется жизни. Для пострадавшего же лица не принципиально, кто ему оплатил ремонт или другие повреждения: главное получение компенсации, вот и все. Два участника ДТП решают конфликт с помощью страховой компании.

Сколько времени может продолжаться такой штиль, вопрос открытый. Это может быть и несколько лет, учитывая срок исковой давности. И в один прекрасный момент виновник аварии получит так называемое «Письмо счастья». Это будет мотивированная претензия страховой компании относительно возмещения ей средств, которые она выплатила по ДТП. Это и будет суброгацией.

Суброгация – это вполне законное требование страховой компании. Такое полномочие ей предоставляет Гражданский Кодекс. В ГК РФ в статье 965 говорится о том, что суброгация – это право страховщика требовать от виновника ДТП вернуть ему убытки, которые понесла СК в результате выплаты компенсационных выплат.

Должен ли виновник ДТП оплачивать сумму претензии? Да, должен. Но здесь нужно внимательно ознакомиться с условиями суброгации. Нужно побеседовать со своим страховщиком, узнать, а запрашивали ли выплату по ОСАГО и т.д.

Например, если по ДТП общая сумму компенсации составила 480 000 рублей, то на виновное лицо должны переложить обязательство только в 80 000 рублей. Оставшиеся же 400 000 рублей взыскивают со страховщика по ОСАГО.

Что делать ответчику по суброгации

Но не стоит свято верить в том, что претензии страховщика всегда обоснованы. На практике встречаются ситуации, когда компании требуют от виновника ДТП дополнительные компенсационные выплаты. Например, общий размер ущерба составил 400 000 рублей. В рамках ОСАГО страховщик возместил другой страховой компании такие выплаты, но и этого недостаточно. Страховщик пострадавшего начинает требовать от виновного лица каких-то других выплат, не вошедших в размер оцененного ущерба.

Конечно, это прямое нарушение. И страхователь должен об этом знать. Только полное осведомление с принципами суброгации поможет защитить себя и свои финансовые интересы.

Срок исковой давности

Начнем со срока исковой давности. Как только виновник ДТП получает претензию, то он должен проверить срок исковой давности. Интересно: страховщики не сразу выдвигают претензию к виновному лицу, поскольку желают, чтобы подробности дела забылись, некоторые доказательства были уничтожены и т.д. Такие письма получить можно через несколько лет после ДТП, вплоть до предельного срока исковой давности.

И здесь есть положительный момент: четко установленных временных рамок по суброгации КАСКО нет. Страховщики ориентируются на 3 года, используя стандартные временные рамки. И, как правило, суды и устанавливают такой срок исковой давности. Но не такое редкое явление, когда срок исковой давности устанавливается на уровне 2-х лет. Поэтому претензия, присланная через 24 месяца, может и потерять свою актуальность.

Особенности установления срока исковой давности по гражданским делам:

- срок исковой давности по всем имущественным соглашениям, кроме тех, что страхуют здоровье и жизнь человека, составляет 2 года;

- срок исковой давности по договорам, которые страхуют жизнь и здоровье субъекта, составляет 3 года.

Кстати, не стоит уклоняться от обязательств, никак не реагировать на претензию, не посещать заседания суда и т.д. При таких действиях суд может встать на сторону страховщика и обязывать виновника погасить долг, а здесь уже будут работать судебные приставы.

Досудебное разбирательство

Рассмотрение дела в суде – это инициатива, как правило, виновника ДТП. Страховая компания пытается урегулировать конфликт на этапе досудебного следствия. Виновнику направляется досудебная претензия и предложение урегулировать конфликт в досудебном порядке.

Поэтому, если виновник ДТП реально виноват, сумма возмещения не так велика, то лучше самостоятельно оплатить долг перед страховой компанией и не посещать судебные заседания. Но если правда на стороне субъекта, то нужно обязательно предоставить мотивированный ответ на письмо страховой компании. Страховщики не будут подавать дело в суд по тем лицам, которые спорно могут компенсировать задолженность. Если дело изначально не перспективное, ответчик имеет все доказательства, бумаги, привлекает к делу опытного юриста, то в своей затее компания может и отказаться.

Претензия должна быть правильно оформлена

Любая претензия должна быть правильно оформлена. Письмо о суброгации не исключение. На практике бывает обратная ситуация: виновник ДТП получает письмо, где просто указывается информация о ДТП, сумме ущерба и просьбе оплатить задолженность. Это неправильно составленная претензия. И она должна обратить на себя внимание. Если страховщик изначально не имеет грамотного юриста, который может составить корректную претензию, то вряд ли он сможет и отстоять интересы СК в суде.

К претензии страховщик обязан представить дополнительно и документы:

- подтверждающие размер ущерба. Это может быть акт о ремонте автомобиля, акт приемки-передачи, акт о техническом осмотре и смете ремонта;

- подтверждающие вину виновника ДТП, то есть лица, к которому предъявляют претензию. Это может быть справка ГИБДД, постановление или решение суда;

- подтверждающие право страховой компании на суброгацию. Это может быть квитанция об уплате возмещения, копия полиса страхования, копия заявления застрахованного субъекта о наступлении события.

Если страховщик пожелает, то он может приложить к претензии и дополнительные бумаги.

Виновник ДТП также должен знать, что:

- суброгация возникает только тогда, когда страховая компания уже выплатила пострадавшему лицу компенсацию. До момента выплаты такое право отсутствует;

- претензия к виновнику ДТП не должна выходить за рамки той суммы, которая выплачена пострадавшему лицу. Поэтому требовать покрыть другие расходы СК невозможно.

И еще не забываем о таком важном моменте, как ДТП во время рабочего процесса. Если водитель стал виновником ДТП на работе, то страховая компания не может применять к нему право суброгации. Выдвигать претензию она должна к предприятию, где такой сотрудник работает.

Коварство страховщиков

Проблема отечественного страхового рынка заключается в том, что до 30% от требований по суброгации не имеют под собой оснований. Страховщики используют разные методы, как обмануть виновника ДТП и взыскать с него указанную сумму средств. Предъявляются сомнительные сметы на ремонт, акты, квитанции. Поэтому, если есть сомнения в адекватности расчетов, в предъявленных требованиях, то не стоит спешить и удовлетворять их.

Бывает и ситуация, когда к претензии подкладываются вообще подделанные документы. Страховщики надеются на то, что виновник ДТП не помнит уже деталей дела, а тем более не знает, сколько выплачено пострадавшему лицо.

Можно самостоятельно составить мотивированное письмо-ответ на претензию, где обосновать свое видение проблемы. Можно привлечь к составлению письма грамотного юриста, который сможет «спугнуть» не сильно честного страховщика. При таком варианте дело до суда может и не дойти или претензия может уменьшиться в несколько раз.

Но лучше решать проблему не пост фактум, а до ее появления.

Поэтому эксперты советуют:

- если Вы стали виновником ДТП, то нужно вникнуть в детали аварии и реально узнать сумму причиненного вреда;

- если сумма вреда больше 400 000 рублей, а помимо ОСАГО, есть и полис КАСКО, то нужно обязательно брать дело под свой контроль;

- нужно обязательно принимать участие в экспертизе транспортного средства; запрашивать все документы о причиненном ущербе, собирать их копии;

- хранить полис ОСАГО и КАСКО в течение трех лет после того, как прошел срок их действия.

Именно такой подход к делу позволит не просто познать детали ДТП, но и насторожит нерадивого страховщика, который захочет обмануть виновника ДТП и взыскать с него большую сумму.

Не попадайтесь в ловушку

Но если вы приняли для себя решение компенсировать предъявленную претензию, то никогда не стоит передавать средства в наличной форме без каких-либо документов. Конечно, попасть на такую уловку сложно, но можно. Это и подтверждают прецеденты на практике. Если Вы готовы погасить задолженность, то делайте это безналичным способом, переводя средства по реквизитам страховой компании.

Можно ли избежать суброгации. Буквально недавно такая возможность существовала. Был полис ДСАГО, где сумма причиненного ущерба превышала и 500 000 рублей. Но сейчас почти все страховые компании прекратили продавать такие полисы, что связано с затруднительной ситуацией даже по обычному ОСАГО. Со временем ситуация может измениться, а пока свои интересы виновник ДТП должен защищать самостоятельно.

Взыскание ущерба с виновника ДТП в порядке суброгации

Суброгация – это требование законодательства РФ. Автолюбители считают, что такое новшество 2018 года идёт на пользу только страховым компаниям, но оно также обеспечивает наибольшую безопасность при дорожном движении.

Суброгация в страховании это нововведение, дающее право страховщику взимать компенсацию в виде денежных средств, которые покрыли убытки пострадавшего участника происшествия, с виновника ДТП. И многие автолюбители задаются вопросом, как можно защититься от исков суброгации компании ОСАГО, например. Ответ очевиден – не нарушать правила дорожного движения и не создавать аварийных ситуаций.

Благодаря этому, владельцы автомобилей будут знать, что ответственность их не обойдёт при аварии из-за неосторожного вождения, и придётся совершить выплату страховой компании пострадавшего. А теперь нужно подробно разобраться, что такое суброгация в автостраховании?

Что такое суброгация?

Понятие термина суброгация в страховании – вид требования, при котором страховая компания взыскивает средства с виновника ДТП в порядке суброгации.

Существует большое количество случаев с подобными выплатами, но ДТП является наиболее ярким примером. Допустим, владелец автомобиля имеет страховку от ОСАГО. При совершении страхового случая с машиной, автовладелец может потребовать возмещения ущерба от лица, по вине которого произошла авария или со страховой компании, у которой был приобретён полис. Это и называется суброгация в страховании по ОСАГО.

После того, как все убытки были покрыты страховой службой, ОСАГО в свою очередь вправе обжаловать компенсацию и потребовать её с виновника.

Следующим примером суброгации является затопленная квартира. Собственники квартиры застраховали её в определённой страховой компании. Когда произошёл страховой случай и жилище было затоплено, владельцы принимают решение – либо предъявить претензию и требовать возмещения убытков от соседей, либо обращаться в страховую компанию.

Следующим примером суброгации является затопленная квартира. Собственники квартиры застраховали её в определённой страховой компании. Когда произошёл страховой случай и жилище было затоплено, владельцы принимают решение – либо предъявить претензию и требовать возмещения убытков от соседей, либо обращаться в страховую компанию.

Если жильцы обратились за возмещением по страховке, то после того, как все убытки будут покрыты, страховая служба имеет полное право взыскать ущерб в пределах той же суммы с соседей, которые послужили причиной затопления квартиры.

Порядок суброгации приходит в действие лишь после того, средства будут выплачены страхователю.

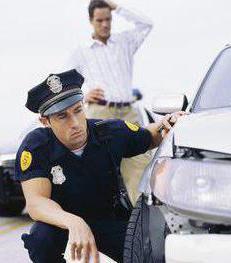

Суброгация взыскивается с виновной стороны аварийного случая и только тогда, когда его официально признают виновным. Потребуется представить справку из ГИБДД, свидетельствующую о виновности лица.

Случается и такое, что одной справки недостаточно, поэтому, чтобы оформить страховой случай и взыскать средства, необходимо дождаться окончания расследования.

Суброгация — это что такое? Принцип, порядок и взыскание суброгации

Суброгация – это обоснованная на законном уровне передача прав на взыскание долга с виновной стороны за причиненные ею убытки от страхователя к страховщику. Таким образом, довольно часто происходит процедура замены кредитора в существующем ранее обязательстве.

Суброгация и регресс: отличия

Эти два понятия крайне похожи, но при этом регресс представляет собой право обратного требования стороны, которая возместила убытки ко второй. И если суброгация – это просто перемена лица, то регресс подразумевает новое обязательство. Согласно нему, все требования осуществляются согласно новым правилам, отличным от первого.

Как регресс, так и суброгация – это незаменимые составляющие правовых отношений в страховой практике. Они являются следствием исполнения обязательств согласно договорам, однако операции, которые связаны с ними, не относят к ключевой деятельности компании, оформившей документ.

Как регресс, так и суброгация – это незаменимые составляющие правовых отношений в страховой практике. Они являются следствием исполнения обязательств согласно договорам, однако операции, которые связаны с ними, не относят к ключевой деятельности компании, оформившей документ.

Также эти два понятия имеют разные сроки исковой давности, установленные касательно их на законодательном уровне. Например, по регрессивным обязательствам они исчисляются с момента исполнения основного обязательства. А сроки суброгации не так критичны, ведь перемена собственников не соотносится с отсчетом исковой давности. Ниже мы рассмотрим все это более детально.

Зачем нужна суброгация

Данный институт используется в качестве правовой защиты страховщиков при наступлении соответствующих случаев каско. Таким образом, компании хотят отстраниться от мошеннических схем и прочих обстоятельств.

Суброгация – это новое понятие в отечественном законодательстве. Иногда его использование связано с рядом трудностей. Но при этом страховая суброгация защищает права обеих сторон.

Суброгация – это новое понятие в отечественном законодательстве. Иногда его использование связано с рядом трудностей. Но при этом страховая суброгация защищает права обеих сторон.

Выглядит это так: потерпевшая сторона получает свое возмещение ущерба при том или ином случае КАСКО и затем освобождается от последующих забот, связанных с отношениями с виновником происшествия. А страховая компания посредством суброгации может сохранить свои резервы, которые направлены на выплаты.

Законодательная база

Суброгация страховщику от выгодоприобретателя переходит согласно соответствующей статье ГК РФ. Ранее законодательство применяло для этого лишь регрессивную позицию. Так, использовался План счетов бухучета финансовой и прочей деятельности страховых компаний, который был утвержден по приказу Федеральной инспекции, занимающейся контролем данной отрасли.

Несмотря на то, что со временем суброгация сменила регресс, достаточно часто второй механизм все равно используется, когда первый применить невозможно.

В частности, это касается случаев, когда, например, страховщик не может сменить выгодоприобретателя для реализации права тех или иных требований к провинившейся стороне, поскольку именно он ею и является. В таких случаях регресс более целесообразен.

В частности, это касается случаев, когда, например, страховщик не может сменить выгодоприобретателя для реализации права тех или иных требований к провинившейся стороне, поскольку именно он ею и является. В таких случаях регресс более целесообразен.

Закон об обязательном страховании ответственности владельцев транспорта содержит перечень ситуаций, когда подобные требования можно предъявлять виновникам в размере произведенных выплат. Помимо этого страховщик имеет право от него просить возместить расходы, которые были понесены при рассмотрении случая.

Порядок суброгации

Данная процедура может быть совершена только согласно договору страхования имущества. Если речь идет о личном полисе, то она не может быть применена.

Принцип действия следующий: произошло ДТП и имеется виновник. Автомобиль пострадавшего застрахован согласно КАСКО. Он обращается в компанию, где приобретал полис, чтобы получить выплату. Согласно закону, его права на это никто не может ограничить. Он обращается именно к страховщику, а не к виновной стороне, получает свою компенсацию согласно договору. Затем, когда компания ее предоставляет ему, она получает право возместить ущерб, который был произведен виновником. Таким образом, вместо пострадавшей стороны мы получаем страховщика КАСКО.

Принцип действия следующий: произошло ДТП и имеется виновник. Автомобиль пострадавшего застрахован согласно КАСКО. Он обращается в компанию, где приобретал полис, чтобы получить выплату. Согласно закону, его права на это никто не может ограничить. Он обращается именно к страховщику, а не к виновной стороне, получает свою компенсацию согласно договору. Затем, когда компания ее предоставляет ему, она получает право возместить ущерб, который был произведен виновником. Таким образом, вместо пострадавшей стороны мы получаем страховщика КАСКО.

Аналогичным образом суброгация может быть применена и к прочему имуществу. Например, вы страхуете ремонт помещения на случай порчи. С одной стороны, можно требовать возместить ущерб от соседей, которые его причинили, или же использовать свой полис. Сначала страховая компания выплатит вам положенные средства, а затем, согласно правам суброгации, предъявит соответствующие требования виновникам случая, тем самым сохраняя свои активы.

Особенности регресса

В страховой практике это понятие используется как право обратного требования компании к виновнику происшествия. Несмотря на то, что они перед потерпевшей стороной освобождены от возмещения причиненного урона в требуемых пределах, но они все равно обязаны погасить расходы, понесенные компанией.

Подобное право может быть применено в таких случаях, как:

Подобное право может быть применено в таких случаях, как:

- умышленное нанесение вреда здоровью и жизни страхователя;

- имущественный ущерб;

- нанесение убытков при управлении транспортным средством в нетрезвом виде или состоянии наркотического опьянения;

- если гражданин не имел прав на средство, при управлении которым произошел страховой случай;

- при сокрытии с места ДТП;

- если виновник случая не указывался в страховом договоре в качестве лица, допущенного к управлению транспортом;

- когда ДТП КАСКО случилось в период, не предусмотренный соглашением обязательного полиса.

Суброгация и возмещение

Стоит отметить, что стоимость по АвтоКАСКО не может быть больше размера суммы, которая была выплачена страхователю. Вопрос о возмещении ущерба суброгации рассматривается в обязательном порядке с учетом износа сменяемых деталей автомобиля. Это обязательное право задекларировано в соответствующей статье Гражданского Кодекса.

Возмещение в порядке суброгации в виде претензии может быть оспорено, но игнорировать претензию категорически запрещается.

Возмещение в порядке суброгации в виде претензии может быть оспорено, но игнорировать претензию категорически запрещается.

Что нужно делать при получении извещения

Если страховая компания предъявила претензии о возмещении ущерба в порядке суброгации как виновной стороне, все должно выполняться в рамках правил, которые регулируют отношения между этими двумя сторонами.

Следует дождаться, пока потерпевший передаст все документы и доказательства в соответствующую структуру, которые могут быть применены для определения виновности. В случаях, если он отказался от своих требований к лицу, которое ответственно за понесенные убытки, которые были возмещены страховой компанией, то она не должна выплачивать ему возмещение и может потребовать возврат средств, если проплата уже была осуществлена ранее.

Следует дождаться, пока потерпевший передаст все документы и доказательства в соответствующую структуру, которые могут быть применены для определения виновности. В случаях, если он отказался от своих требований к лицу, которое ответственно за понесенные убытки, которые были возмещены страховой компанией, то она не должна выплачивать ему возмещение и может потребовать возврат средств, если проплата уже была осуществлена ранее.

Сроки исковой давности

Существуют и свои термины для такой процедуры, как взыскание ущерба в порядке суброгации с виновной стороны.

Подобный срок в данном случае означает тот период, в течение которого компания имеет право требовать оплатить требуемую сумму того, кто стал причиной страхового случая.

Если речь идет о транспортных средствах и безопасности на дорогах, то исковая давность равна трем годам. Это касается ОСАГО и КАСКО.

Когда ответчик никак не дает о себе знать в течение этого времени, иск можно удовлетворить даже после того, как период заканчивается. Судебная практика по суброгации по КАСКО и ОСАГО – тому подтверждение.

Разрешение вопросов

Очень часто может возникнуть вопрос о том, а всегда ли должны быть удовлетворены требования страховщика, которые в исковом заявлении в порядке суброгации он предъявляет к гражданину, причинившему вред. Также судебные инстанции рассмотрят, могут ли средства им быть выплачены в размере задекларированного возмещения, или же он может быть пересмотрен. Как упоминалось ранее, взыскание в порядке суброгации пересмотреть на основании износа имущества, если ранее сумма была погашена без учета этого момента. На это стоит обратить особое внимание.

Если в суде нужно обжаловать тот или иной момент, следует помнить, что размер взыскания согласовывается в страховом договоре, а сторона, ставшая виновником, его участником не является. Именно поэтому данный документ может изначально не учитывать стоимость убытков с учетом износа имущества, но лучше этот нюанс также в нем прописывать.

На основании порядка суброгации страховая компания в пределах выплаченных средств получает право требования, которое ранее выгодоприобретатель выдвигал к провинившейся стороне инцидента.

Поэтому отношения с ответственным за убытки должны регулироваться теми же правовыми нормами, которые используются и при общении с потерпевшей стороной. Соответственно, если потенциальный виновник желает оспорить стоимость возмещения на основании износа имущества, ему следует предоставить такую возможность и это вполне законное его желание.

Судебные разбирательства при суброгации в КАСКО

В данном случае чаще всего используется заочное разбирательство. То есть страховая компания не вызывает виновника происшествия в судебные органы, а ограничивается отправкой претензии, в которой ему предлагается на добровольной основе произвести возмещение в порядке суброгации с указанием стоимости.

Причем, как правило, такое извещение он получает не сразу, а через несколько лет (обычно в пределах 2–2,5), человек к этому времени может уже и не вспомнить о том, что по его вине произошло то или иное ДТП, если, конечно же, оно не было слишком масштабным и катастрофическим.

Однако он обязан решить, насколько выставленная сумма взысканий обоснована. Он может ее обжаловать или же договориться со страховой компанией произвести платежи в рассрочку и здесь в большинстве случаев ему идут навстречу.

Иногда с целью снизить стоимость выплат и решить вопрос кредита помогает квалифицированный юрист. К слову, большинство страховых компаний не заинтересованы в судебных разбирательствах подобного масштаба, поэтому, если это возможно, они позволят виновнику происшествия и по частям внести долг и сократить его сумму.

Итак, если вы получили подобное уведомление с просьбой произвести оплату средств по суброгации, то нервничать не стоит, особенно, если никакого отношения к ДТП и прочим происшествиям не имеете. Вероятно, вас просто хотят обмануть мошенники, прикрываясь именем страховой компании. В данном случае следует быть очень внимательным и уметь защищать свои права.

Что такое суброгация в страховании

Суброгационное требование – это одно из требований нынешнего законодательства Российской Федерации. Некоторым водителям кажется, что это нововведение защищает только страховые службы, но на самом деле оно рассчитано и на повышение общего уровня безопасности на дорогах.

Теперь собственник авто знает, что в случае ДТП он может понести субсидиарную ответственность, и поэтому ведёт себя на дороге осторожнее. Так как работает право на суброгацию, и кому конкретно оно принадлежит?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно !

Что такое суброгация?

Суброгация в страховании – это предусмотренный законом вид права требования, при котором страховая служба (или гражданин) получает возможность истребовать определённую сумму, которая была выплачена клиенту (другому субъекту правоотношений), с третьего лица, чьи действия послужили причиной возникновения страхового случая.

Существует множество видов такого рода выплат. Яркий пример суброгации – это дорожно-транспортное происшествие. Предположим, машина была застрахована, и гражданин обратился к своему агенту, требуя выплаты страховой суммы. Страховщик отказать права не имеет, поэтому выплата того или иного размера будет произведена. Теперь наступает момент суброгации – по закону страховая компания обретает право обратиться к виновнику ДТП и за его счёт компенсировать часть своих финансовых потерь.

Аналогичным правом наделены и граждане в иных бытовых ситуациях. Суброгационную выплату можно истребовать с соседей, которые затопили вас, или с неосторожного водителя, который поцарапал вашу машину во дворе.

Суброгация может быть направлена только на имущество. Если вы страхуете собственную жизнь, то подобные выплаты не осуществляются.

Особенности суброгации при ДТП

Главная особенность суброгации при ДТП – это то, что реализует её страховая компания, а не индивид, но без содействия гражданина это право не может обрести свою силу. Теперь обо всех правовых нюансах по порядку.

Главная особенность суброгации при ДТП – это то, что реализует её страховая компания, а не индивид, но без содействия гражданина это право не может обрести свою силу. Теперь обо всех правовых нюансах по порядку.

В случае аварии пострадавший получает компенсацию не от своей страховой службы, а от страховщиков виноватого в ДТП гражданина.

Те же, в свою очередь, не заинтересованы в потере финансов, поэтому они сначала истребуют определённую сумму денег со своего клиента, и только после этого направят эти финансы на счёт пострадавшей стороны.

Право на суброгацию возникает у страховой службы только в том случае, если их клиент нанёс ущерб больше, чем на 400 000 рублей.

Все затраты сверх этой суммы будут истребованы с водителя. Если же ущерб менее значителен, страховая покрывает его за счёт тех платежей, которые вносились водителем по договору страхования.

Суброгация с виновника

Суброгацию можно взыскать только с виновника ДТП и только после того, как он будет признан таковым. Для этого необходим документ от службы ГАИ, который подтвердит этот факт. Иногда обычной справки с места происшествия не хватает, и для оформления страховки и возможной суброгации приходится ожидать, пока не будет завершено расследование.

Если виновной признаются обе стороны, тогда выплачивать будет тот, кто нанёс больший ущерб, и только ту сумму, которая останется после вычета стоимости своих собственных потерь.

Возможность расчёта суброгации будет рассматриваться исходя из этой разницы, а не из полной суммы компенсации, которую изначально высчитает эксперт.

Порядок оформления суброгации по ОСАГО

Страховая суброгация имеет определённую процедуру оформления. Она не закреплена на уровне закона, но опирается на подзаконные нормативно-правовые акты, поэтому её соблюдение обязательно. Гражданин должен:

- Формируется пакет документов. В подготовленном виде он подаётся в страховую. Детальный перечень необходимых бумаг приложен ниже.

- Страховая служба рассматривает обращение гражданина и удовлетворяет его, либо отклоняет.

- Если требование было удовлетворено, тогда у страховщика автоматически появляется право требования.

- Страховая служба обращается к виновнику ДТП для реализации своего права на компенсацию. Если достичь мирового соглашения не получилось, то этот опрос будет рассматриваться судом в ходе искового слушания.

Для того, чтобы обращение гражданина было рассмотрено, необходимо подготовить следующие документы:

- Акт исследования авто после ДТП. Проводится независимым экспертом.

- Фотографии с места ДТП.

- Расчёт всех потерь и расходов.

- Справка от сотрудника ГИБДД, которая подтверждает факт ДТП.

- Паспорт гражданина (виновника ДТП), либо копия паспорта, водительского удостоверения.

Существует и альтернативная схема выплат – когда виновник аварии сразу же выплачивает всю сумму пострадавшему, а страховая в это дело не вмешивается и свои деньги не вкладывает. Тогда право суброгации не возникает.

Регрессия и суброгация

Регресс и суброгация – это близкие понятия, которые прямо связаны с возмещением ущерба, но их правовая природа немного отличается. В быту это практически не заметно, но вот если дело дойдёт до суда, то линии защиты и обвинения будут строиться совершенно по-разному.

Суброгация – это по сути своей право замены кредитора. В то же время регресс – это право взыскания суммы материального вреда. И тот и другой случай по сути своей касается возмещения ущерба, но суброгация для законников более «благородная» процедура, которая не влечёт за собой дополнительных юридических сложностей.

Регресс же реализуется только через суд, поэтому к нему прибегают значительно реже.

Суброгация через суд

Если гражданин отказывается выплачивать сумму, которую насчитала страховая, тогда агент подаёт в суд, и дело будет рассматриваться уже в исковом процессе.

Если гражданин отказывается выплачивать сумму, которую насчитала страховая, тогда агент подаёт в суд, и дело будет рассматриваться уже в исковом процессе.

Такого рода дела поступают в суд первой инстанции общей юрисдикции. Срок исковой давности по делам такого рода сокращённый – 2 года.

Для того, чтобы доказать свою правоту, страховой службе понадобится только договор страхования, документы, которые подавал гражданин для того, чтобы получить страховку, а также справка с места ДТП, в которой будет указано, что именно клиент этого страхового агентства был виновником аварии.

Если все бумаги были оформлены правильно, суд за одно слушание обяжет гражданина заплатить обозначенную выплату, или же конфискует имущество на равную сумму.

Заключение

С каждым годом процедура суброгации становится всё привычнее для российских водителей. Ощущая дополнительную материальную ответственность, они внимательнее следят за ситуацией на дорогах.

В то же время страховые службы в случае возникновения ДТП охотнее совершают выплаты, зная, что после смогут защитить свои права и вернуть часть суммы за счёт виновника аварии.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно !