Выгодно ли брать автокредит в автосалоне

Стоит ли покупать автомобиль в кредит?

Мобильность, комфортное и быстрое передвижение по городу, свобода поездок: плюсы наличия автомобиля очевидны каждому.

Мобильность, комфортное и быстрое передвижение по городу, свобода поездок: плюсы наличия автомобиля очевидны каждому.

Немногие готовы расплатиться за новое авто сразу, несколько миллионов или сотен тысяч рублей для большинства россиян – крупная сумма. В этом случае люди обычно обращаются в банки.

Стоит ли брать машину в кредит? Какими проблемами это может обернуться для автовладельца? Как взять заем с минимальным риском для себя?

Выгодно ли брать машину в кредит через банк?

При покупке автомобиля надо помнить, что выгодных покупателю кредитов не бывает и что выгоднее всего – полная оплата при приобретении.

Если Вы решили взять машину в кредит, но не знаете, как выгодно это сделать, учитывайте ряд полезных советов:

-

Любой автокредит или потребительский кредит предусматривает уплату банку процентов.

Любой автокредит или потребительский кредит предусматривает уплату банку процентов.

- По сравнению с потребительским кредитованием автоссуды имеют более низкую процентную ставку. Разница между ними существенна – в 2 и более раза. Ниже убедимся в этом на примерах.

- Надо понимать, что банки диктуют условия: они могут в одностороннем порядке повысить ставку, истребовать объект залога, если обязательства нарушаются. Но банков много, а условия у всех разные.

- Со всеми подписываемыми документами надо тщательно ознакомиться. Если есть сомнения, лучше получить консультацию у независимого юриста. Особо внимательно надо читать то, что пишут мелким шрифтом.

- Не нужно торопиться и соглашаться на первое предложение: изучите весь рынок финансовых услуг в своем регионе.

Сколько реально стоит автокредит, сайт банка Вам не ответит: для этого нужно подготовить пакет документов и обратиться лично.

Консультант рассчитает стоимость с учетом той ставки, которая Вам может быть предложена по уровню доходов, с учетом суммы, срока, марки и состояния автомобиля.

Только тогда Вы узнаете, на каких условиях сможете взять автокредит, и сколько придется переплатить за машину.

Возьмем для примера программы автокредитования банка ВТБ24, их много — «Драйвер», Госпрограмма субсидирования автокредитов, «Свобода выбора», «АвтоПривилегия», «Автокредит с остаточным платежом».

Размеры процентной ставки различаются в каждой программе (от 5,5 до 11,9%), как и сумма первоначального взноса (от 0 до 20% и выше), и сумма кредита (от 1 до 7 миллионов).

Программы, конечно, разные, у каждой свои требования и особенности, а банк указывает свои критерии с формулировкой «От» такой-то суммы или срока, которую достаточно сложно получить в реальности.

Но при этом минимальная ставка на потребительский кредит ощутимо выше минимальной по любому из автокредитов и составляет от 15%. Это один из банков с жесткими требованиями по пакету документов и подтверждению доходов.

Посмотрим на другой банк, допустим, Райффайзенбанк. Еще пару лет назад у него было обширное предложение по автокредитованию с возможностью покупки: иномарки, отечественного авто, нового или подержанного, у неофициального дилера, с обратным выкупом, с рефинансированием.

Посмотрим на другой банк, допустим, Райффайзенбанк. Еще пару лет назад у него было обширное предложение по автокредитованию с возможностью покупки: иномарки, отечественного авто, нового или подержанного, у неофициального дилера, с обратным выкупом, с рефинансированием.

Ставки опускались до 5% по автокредиту, при сохранении 12,9% на самый выгодный потребительский. Привлекательно! Но сейчас банк свернул все автокредиты – на официальном сайте все страницы на эту тему удалены.

Остается предполагать, что рисков для банка в таких условиях оказалось больше, чем потенциальной выгоды.

Банк с «мягкими» требованиями предложит ставку выше, чем банк со строгими требованиями по документам и подтверждению доходов.

Например, Восточный Банк предлагает автокредит в день обращения, с суммой до 1 млн, без КАСКО, для авто с пробегом, с минимальным пакетом документов. Смотрим на ставку: 19%!

Отвечая на вопрос, стоит ли брать автокредит в 2019 году, скажем: все зависит от банка. Обратите внимание, что если раньше такие предложения были почти у каждой кредитной организации, сейчас многие отказались от предоставления этих кредитов.

На официальном сайте Сбербанка Вы не увидите программ, предназначенных для покупки авто.

Стандартная процедура получения автокредита

Для автокредита банки обычно требуют:

-

Подтверждение гражданства и постоянной регистрации в РФ.

Подтверждение гражданства и постоянной регистрации в РФ.

- Документальное подтверждение стабильности дохода, при том условии, что сумма ежемесячной выплаты составит примерно его половину. При наличии поручителей, залогового обеспечения этот показатель снижается.

- Уплату первоначального взноса (или предлагают взять это на себя, но тогда долговые обязательства покупателя увеличиваются).

- Страховку (преимущественно КАСКО) на весь период страхования.

- Нахождение автомобиля в залоге до полного погашения задолженности.

- Осуществление покупки только в тех автосалонах, которые находятся в партнерстве с банком. Банки-лидеры обычно сотрудничают только с официальными дилерами, с крупными салонами и известными брендами.

Сначала нужно подать заявку на выдачу кредита и представить все необходимые документы.

Рассматривают их быстро – за 1-5 рабочих дней, далее предоставляется срок, в течение которого можно воспользоваться одобренной заявкой. Если срок пропущен, обращаться придется заново с полным пакетом документов.

Сама покупка происходит поэтапно. Когда речь о новой машине, это обычно 5 шагов:

- Выбор салона и машины.

- Заключение договоров купли-продажи на условиях кредитования и страхование.

- Оформление кредита и передача авто в залог.

- Оплата на счет салона.

- Приемка машины по акту.

При приобретении автомобиля на «вторичном» рынке количество этапов и участников увеличивается. Банк не одобрит сделку и не предоставит деньги, если участвуют 2 физических лица, поэтому эту операцию проводят через салон или иную организацию. Посредник, естественно, потребует своего процента.

Стоит ли покупать машину в кредит в автосалоне?

Каждый салон предлагает оформить покупку машины в кредит на месте: там обязательно присутствует представитель какого-либо банка.

Каждый салон предлагает оформить покупку машины в кредит на месте: там обязательно присутствует представитель какого-либо банка.

Относиться к таким предложениям следует с большой осторожностью: обычно процентные ставки по таким кредитам в разы больше, чем ставки по автокредитам известных банков. Единственным плюсом является скорость оформления покупки – все действия производятся в один день.

Если Вы решили согласиться, внимательно изучите предлагаемые к подписи документы, особое внимание обращайте на график платежей, сумму переплаты, условия страхования, штрафные санкции при пропуске платежа.

Относительно страховки заметим, что закон позволяет автовладельцу выбирать страховую компанию добровольно. Вместе с тем, и банки, и салоны, обычно настаивают на указанной ими страховой.

Не соглашайтесь сразу, сначала оцените условия и сравните их с теми, которые присутствуют на рынке. Возможно, предложение стоящее?

Плюсом покупки в автосалоне могут стать дополнительные маркетинговые программы. За их счет можно получить скидку даже при покупке в кредит.

Многие распродают коллекции ближе к концу года, многие предоставляют дополнительные услуги (условно бесплатные), кэш-бэки, партнерские программы и т.п.

Хорошо, если такие условия будут, но надо оценить их объективно. Если сумма скидки – 50 т.р., а сумма переплаты при кредитовании в салоне – 250 т.р., может быть, стоит все-таки обратиться в банк?

Иногда салоны предлагают покупку на условиях рассрочки или беспроцентных займов. К ним также надо отнестись с подозрением. Нередко продавцы прибегают к таким уловкам, чтобы «замаскировать» существенное увеличение стоимости самого автомобиля или сбыть неходовой товар.

Рассрочка без уплаты процентов – это действительно выгодное предложение. Но сначала убедитесь в его прозрачности и учтите, что:

- до окончательных расчетов машина остается в собственности салона, если рассрочка оформлена как беспроцентный заем;

- при малейшем нарушении собственник может забрать машину назад;

- обычно присутствует значительный первоначальный взнос – в размере 40-50%.

Сравнительным новшеством выступает система покупки buy-back, которая предусматривает отсрочку погашения долга и возможность выкупа салоном машины обратно.

Сравнительным новшеством выступает система покупки buy-back, которая предусматривает отсрочку погашения долга и возможность выкупа салоном машины обратно.

В этой схеме обычно присутствует немного запутанная система расчетов. Часть суммы выплачивается равными платежами ежемесячно, а другая часть – со значительной отсрочкой либо на иных условиях.

Фактически авто как бы берется во временное пользование, за которое уплачивается ежемесячная плата, а спустя установленный срок пользователь может продать машину обратно, а вырученной от продажи суммой закрыть задолженность по остатку займа.

Вариант не всегда прозрачен, но может быть интересен тем, кто любит менять машины или ТС требуется на некий отрезок времени.

Следует понимать, что машина всегда рискует быть поврежденной в ДТП, угнанной, поцарапанной и т.д. А такой товар не всегда можно «сдать обратно».

Машину можно не возвращать: если владельцу она нравится, он может оставить ее, погашая долг на установленных условиях.

В покупке автомобиля в кредит кроется много рисков и нюансов. Поэтому, если есть возможность купить машину без автокредитования, лучше ею воспользоваться.

В покупке автомобиля в кредит кроется много рисков и нюансов. Поэтому, если есть возможность купить машину без автокредитования, лучше ею воспользоваться.

Главное правило кредита: не берите его, если есть риск остаться без доходов и попасть в долговую яму!

При оформлении кредита лучше выбирать надежный банк, тщательно изучать его условия и сравнивать их с другими предложениями. Также следует поступать при выборе страховой компании.

В большинстве случаев автокредит предпочтительнее потребительского. Все подписываемые документы нужно внимательно читать, в этом вопросе иногда стоит заручиться поддержкой профессионалов.

К беспроцентным займам и рассрочкам, как и к быстрому оформлению кредита в салоне, надо подходить с большой осторожностью и не совершать необдуманных покупок.

Видео: Кредит в банке или автокредит?

Что выгоднее: автокредит или потребительский

И какие бывают льготные автокредиты

Есть несколько способов найти деньги для покупки нового автомобиля: например, взять потребительский или автокредит. Разберем, чем они отличаются.

Понятие авто- и потребительского кредита

Если на покупку автомобиля не хватает денег, можно подать заявку на потребительский кредит. Для банка это обычный кредитный продукт по стандартной ставке без конкретной цели.

Автокредит — это целевой потребительский кредит с обеспечением. Целевой — потому что выдается на конкретную цель: покупку автомобиля. Обеспеченный — потому что автомобиль остается в залоге у банка. Если заемщик перестанет платить по кредиту, банк заберет автомобиль в счет погашения долга.

Чем отличается автокредит от потребительского кредита

Проценты по кредиту. Основное отличие автокредита и потребительского — ставка. Если сравнивать автокредит с потребкредитом без страхования, обеспечения и поручителей, ставки по автокредиту ниже на 3—10 процентных пунктов — зависит от банка. Для банка в автокредите меньше рисков.

В 2019 году минимальная ставка по автокредиту на новый автомобиль с каско без страхования жизни — около 9% годовых. Со страхованием жизни некоторые банки предлагают автокредиты на новые авто под 3,5% годовых. Кредитная ставка на подержанные автомобили — от 10% при оформлении каско и первом взносе от 10—20% .

Вероятность одобрения заявок на автокредит выше. Кредит — залоговый, и банк меньше рискует, выдавая его.

Максимальная сумма кредита. По кредитам наличными банк обычно выдает не более 1,5 млн, по автокредитам — до 5 млн рублей.

Максимальный срок автокредита примерно совпадает с условиями потребительского кредита — не более 5—7 лет .

Залог транспортного средства. Автокредит, как и кредит под залог недвижимости, — это обеспеченный кредит. Заемщик оставляет банку обеспечение по кредиту — приобретенный автомобиль. Это еще одна причина для банка снизить ставку.

Возможность распоряжаться автомобилем. При автокредите транспортное средство оформляется в залог. Заемщик вправе управлять автомобилем и доверять управление третьим лицам. Но машину нельзя продать: на нее наложено обременение.

Иногда после постановки на учет банк требует передать на хранение паспорт транспортного средства — ПТС — на срок кредита. Это дополнительная страховка для банка, такое требование прописано в договоре.

При потребительском кредите банк не может как-либо обременить автомобиль.

Страхование по каско. По большинству кредитов с обеспечением банк требует застраховать предмет залога. Для автомобилей — это каско на весь срок кредитования.

У разных банков свои требования к договору каско. Например, могут быть такие:

- Выгодоприобретателем должен быть банк.

- Сумма франшизы по страховке — не более 30 тысяч рублей.

- Страховые выплаты без учета износа — это дополнительное условие в каско, с ним полис дороже.

- Наличие обязательных страховых рисков — угон, ущерб, уничтожение.

Стоимость каско за первый год банки обычно разрешают включить в сумму кредита. Страхование за второй и последующий годы заемщик оплачивает самостоятельно и предоставляет полис страхования в банк. Обычно это нужно сделать в течение 10 дней после истечения предыдущего договора страхования. Если не оформить полис или вовремя не предоставить его в банк, ставка по кредиту может возрасти, или банк наложит штраф — это указано в кредитном договоре.

Иногда банки разрешают не покупать полис каско, но ставка по кредиту возрастет на 3—5 процентных пунктов.

Первоначальный взнос. Для автокредита иногда требуется первоначальный взнос — минимум 10—20% от стоимости автомобиля. Это наиболее актуально для покупки в кредит автомобиля с пробегом.

Существуют льготные программы автокредитования. Условия по ним отличаются от обычных автокредитов: государство может погасить часть долга или сделать ставку ниже.

Государственное субсидирование автокредитов. Мы уже писали про программу льготных автокредитов. Вот основные условия:

- Это ваша первая машина.

- Приобретаемый автомобиль новый.

- Автомобиль не дороже 1 млн рублей.

- Машина собрана на территории РФ в текущем году.

Если подпадаете под все условия и оформляете кредит не более чем на 3 года, государство внесет за вас 10% от стоимости автомобиля.

Со льготными кредитами работают не все банки, ставка по таким кредитам выше.

Программы кредитования от производителя. Иногда производитель предлагает свои программы кредитования, например кредит с остаточной стоимостью. Это кредит с минимальным ежемесячным платежом. Часто ставка снижается за счет дополнительных услуг или страховок, при отказе от которых ставка приближается к рыночной.

Такой кредит обычно рассчитан на 3 года. Есть первый взнос, а после последнего платежа остается долг 30—50% от стоимости автомобиля — отсюда и название кредита. Можно внести оставшуюся сумму одним платежом или в счет долга сдать автомобиль по трейд-ину и сразу купить новый — на это и рассчитывают дилеры.

Оформление договора автокредитования отличается от обычного потребкредита: по автокредиту нужно оформить договор залога транспортного средства. А еще различается способ перечисления денег: при автокредите банк перечисляет всю сумму напрямую продавцу.

Если по договору кредитования ПТС остается в залоге, то после оформления автомобиля в ГИБДД нужно отнести ПТС в банк. Обычно это необходимо сделать в течение 10 рабочих дней. Пропуск срока грозит штрафом от банка.

Выгодно ли брать сейчас автокредит на автомобиль в автосалоне

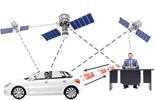

Сегодня банковские учреждения и автосалоны существуют в выгодном взаимодействии, обеспечивая автокредитование тех клиентов, которые решились на покупку автомобиля. По текущему законодательству предоставлять автокредит могут только банки. Для официальных дилеров указанное сотрудничество становится отличной возможностью увеличить свои продажи и получить дополнительный процент к продаваемым машинам.

Условия для автокредитов в 2018 году

На 2018 год условия на автокредит являются достаточно привлекательными у большинства ведущих банков. Сотрудничество с автосалонами подразумевает ряд программ, по которым соискатель может купить понравившийся автомобиль. А вот вопрос о том, насколько выгодны эти программы стоит рассмотреть отдельно.

На сегодня банки предоставляют целевые программы автокредитования со сниженной процентной ставкой, льготные беспроцентные автокредиты, различные займы по акциям на определенные марки и модели машин. Все это делается в тесном взаимодействии с автосалонами и каждая сторона получает свою выгоду.

Основные условия автокредитования заключаются в следующих моментах:

- наличие паспорта с гражданством РФ, а также постоянной регистрацией по месту оформления автокредита или в регионе присутствия банка;

- второй документ, который подтвердит личные данные, чаще всего это водительское удостоверение;

- справка о доходах и официально подтвержденная работодателем копия трудовой книжки.

Последний пункт не является обязательным, многие автосалоны готовы оформить автокредит всего по двум документам. Однако если речь идет именно о программе банка, то подтверждение доходов станет возможностью снизить процентную ставку.

Для получения выгодного автокредита стоит также позаботиться о первоначальном взносе. Достаточно мало банков готовы рассматривать заявки, по которым средства на покупку автомобиля полностью предоставляются банком. Обычно первоначальный взнос составляет от 10-20%, чем выше его доля, тем выгоднее будет процентная ставка.

Какой автокредит самый выгодный

Автосалоны предлагают каждую из своих программ автокредитования как выгодную. Однако стоит понимать, что ни одна финансовая организация не упустит случая получить выгоду. Иначе она уже не финансовая, а благотворительная. В этом ключе стоит можно рассмотреть отдельные программы по автокредитам подробнее.

Минимальная процентная ставка на автокредит в автосалоне возможна в том случае, если клиент полностью удовлетворяет требованиям. То есть, предоставляет первоначальный взнос, подтверждает свою платежеспособность, обеспечивает страхование КАСКО. Такой клиент выгоден своей надежностью, а потому автокредит может быть предоставлен на минимальных условиях.

В случае отказа от автострахования, невнесения первоначального взноса и предоставления лишь двух документов автокредит оформить можно только в некоторых банках под завышенный процент. Автосалоны обычно отказывают в таких случаях.

Льготный беспроцентный автокредит тоже имеет свои нюансы. Обычно он передается сразу банку по факторинговой схеме. Для получения выгоды, автосалон повышает стоимость автомобиля, что означает, что клиент переплачивает в любом случае. Также обязательно потребуется страхование КАСКО, нередко в тех компаниях, с которыми есть договоренности. Процент по страховке часто тоже завышен.

Существует также госпрограмма, которая позволяет оформить автокредит по сниженной процентной ставке. В этом случае государство берет на себя часть расходов, обеспечивая субсидии на автокредитование.

Нередко автосалоны не предоставляет право собственности на приобретаемый автомобиль до полного погашения автокредита. С этим пунктом стоит быть внимательными.

Сравнение потребительского кредита и автокредита в 2018 году

Повышение процентной ставки на автокредит создает ситуации, когда выгоднее становится взять потребительский займ. У него есть свои преимущества по сравнению с автокредитованием:

- нет необходимости вносить первоначальный взнос;

- страхование КАСКО также теряет надобность;

- приобретаемый автомобиль не будет числиться в залоге.

При этом процент потребительского кредита вполне может оказаться на том же уровне, что и процентная ставка на автокредит в автосалоне.

Стоит ли брать автокредит в автосалоне — мнение экспертов

Мнения и отзывы экспертов по вопросу, стоит ли брать автокредит в автосалоне сильно разнятся. С одной стороны эксперты соглашаются, что это удобная возможность с комфортом без лишних хлопот осуществить покупку. Но в таком вопросе имеется столько нюансов, что преимущество автокредитования по отзывам становится сомнительным.

Автосалоны сотрудничают с узким кругом банков и банковских программ. Соответственно оформлять автомобиль придется на их условиях, а они не всегда бывают лояльными. Отзывы экспертов рекомендуют подробным образом ознакомиться со всеми предложениями, сравнить и рассчитать выгоду. При необходимости получить консультацию у финансового специалиста.

Тем более, что есть много банков, которые одобряют кредит и предоставляют время на выбор автомобиля в разных автосалонах.

Выгодно ли брать автокредит — отзывы по автокредитованию 2018 года

Отзывы по автокредитам как банков, так и автосалонов в целом оставляют негативное впечатление. Часто в отзывах говорится о злоупотреблении терпением. Нередко возникают ситуации, когда изначально одобряют заявку на одни условиях, после начинают их менять в свою пользу.

Эксперты сходятся во мнении, что брать автокредит стоит лишь в том случае, если автомобиль действительно нужен и срочно. Преимущество автокредитования в том, что машину можно купить по текущей цене. Это подчеркивают также и отзывы — многие соискатели получают автомобили по программам автокредитования, и несмотря на сложные условия остаются довольными клиентами.

Выгодно ли в 2019 году брать автокредит на машину и стоит ли это делать

Собственный автомобиль дает возможность заработать, обеспечивает комфорт передвижения и экономит время. Также нередки ситуации, когда автомобиль крайне необходим для бизнеса и личных целей. По причине экономического кризиса граждане вынуждены обращаться за займом. Но у некоторых остаются вопросы, выгодно ли брать автокредит и где лучше оформить сделку.

Особенности оформления кредита на авто

Если сравнивать с другими видами займа, кредит на авто – целевой. Финансовая организация передает продавцу деньги за машину, после чего покупатель возмещает эту сумма через регулярные платы. Дополнительно на сумму, обязательную к выплатам, будет наложен процент. Платежи проходят по аннуитетной и дифференцированной схеме. Первый случай предполагает передачу ежемесячно одинаковых сумм. Дифференцированная схема – платежи, располагающиеся по убыванию, а основная часть состоит из процентов.

Взять кредит на машину можно как в компаниях, так и в банке.

Взять кредит на машину можно как в компаниях, так и в банке.

Через банк

Банк позволяет оформить кредит на новый или на подержанный автомобиль. Для совершения процедуры заемщик проходит следующие этапы:

- Предоставление заявки на получение кредитных средств наличными или на карту.

- Ожидание предварительного ответа.

- Передача документации – личной и технической ТС.

Автокредит на машину оформляется в банке на следующих условиях:

- ставка – от 16% до 24%;

- сроки – от 1 года до 7 лет;

- первоначальная выплата – минимум 10% от цены за транспортное средство.

Чтобы сэкономить время, заключают сделку прямо в автомобильном салоне.

Чтобы сэкономить время, заключают сделку прямо в автомобильном салоне.

В автосалоне

- получение средств на машину в течение 1-2 часов;

- минимальные требования к документам: заявление с заполненной анкетой, паспортные данные и водительское удостоверение;

- при приобретении в рассрочку быстро оформляется кредит от салона.

Перед тем, как покупать машину в кредит, на начальном этапе выбирают салон, а дальше – кредитора. Большая часть автосалонов имеет в качестве персонала кредитных специалистов, оформляющих заем на месте.

Перед тем, как покупать машину в кредит, на начальном этапе выбирают салон, а дальше – кредитора. Большая часть автосалонов имеет в качестве персонала кредитных специалистов, оформляющих заем на месте.

Но имеются и недостатки у этого вида кредита:

- не настолько выгодные условия по причине ограниченного числа кредиторских организаций;

- салон сам предлагает выбрать партнеров из представленных;

- еще один минус – переплата за быстрое заключение сделки.

Стоит ли брать автокредит на б/у машину

Кредитование на приобретение машины с пробегом предоставляется небольшим количеством банков в России. Еще меньше шансов купить авто, участвовавшее в ДТП с пострадавшими. Транспортное средство, которое приобретается в кредит, является залоговым имуществом и гарантирует для банка возврат долга. Новое авто – лучший залог для возможной будущей продажи.

Перед тем, как оформлять б/у авто в кредит, нужно подготовиться к следующему:

- Первоначальная плата крупнее. При приобретении нового автотранспортного средства нужно оплатить 10-20% от цены товара, но в случае с подержанной техникой взимается 30-50%.

- Повышенная процентная ставка – более чем на 4-5% годовых.

- Меньшие кредитные сроки. В случае отсутствия платы по кредиту залог должен быть продан. Подержанное ТС сложно реализовать, а за время действия договора авто не раз сломается.

Когда автокредит оправдан

Зная разные варианты, можно понять, стоит ли брать машину в кредит. Негативных факторов больше, чем положительных. А из-за невнимательности заемщика могут наступить серьезные проблемы. Оправданно оформление кредитного договора только в случае, если будут полностью прочитаны и согласованы условия документа.

Потенциальный должник должен внимательно ознакомиться с пунктами договора, потребовать расчета полной переплаты в итоге со скрытыми платежами, если они есть. В договорах часто скрывают реальные суммы и проценты, показывая только позитивные стороны.

Основные минусы покупки машины в кредит

У автокредитования есть положительные стороны для примерных должников с безупречной кредитной историей и средствами для полноценной своевременной оплаты. Но многих автолюбителей отпугивают серьезные минусы в сотрудничестве с кредиторами.

Большая итоговая сумма

Приобретение машины за наличные заметно дешевле, чем через автокредит. К примеру, чтобы погасить долг за первые пять лет, выплаченные суммы пересекают половину от начальной цены. А продажная стоимость за эти годы падает.

Переплаты за пользование деньгами на автотранспортное средство могут в несколько раз превышать реальную цену за машину.

Переплаты за пользование деньгами на автотранспортное средство могут в несколько раз превышать реальную цену за машину.

Пример расчета по кредиту. В 2019 году был взят автомобиль за 350 тысяч рублей на 2 года под 19%. Основные выплаты в месяц будут составлять 18600 рублей, а проценты дополнительно 5550 рублей. В итоге каждый месяц нужно будет оплачивать чуть больше 20 тысяч. Окончательная сумма, которую получит банк, – 580 тыс. рублей.

Машина не полностью в вашей собственности

Если проводится покупка машины по программе автокредитования, ТС является собственностью кредитной организации до момента полного погашения обязательств. Водитель не может полностью распоряжаться своей собственностью и совершать манипуляции (продажу или дарение). При желании передачи прав третьим лицам нужно получить соответствующее разрешение от кредитора.

Обязательная страховка

Это дополнительные финансовые расходы. В 70% случаев сразу в салоне после покупки машины потребуют приобрести КАСКО с оплатой страхового взноса.

По сумме взносы устраивают далеко не каждого покупателя. Это невыгодно, так как страховая контора выбирается автосалоном, что предполагает ухудшение условий для заемщика.

По сумме взносы устраивают далеко не каждого покупателя. Это невыгодно, так как страховая контора выбирается автосалоном, что предполагает ухудшение условий для заемщика.

Нагрузка на ваш бюджет

Увеличивается сумма регулярных и обязательных расходов по выплате. Этот факт провоцирует удар по семейному бюджету. Экономическая нагрузка часто бывает непосильной по причине переоценки собственных возможностей. Для возврата кредитных средств потребуется сумма большая, чем предполагалась.

Трата времени на оформление

Если совершается покупка машины в автосалоне за собственные деньги, достаточно только проставления подписи и получения покупки. Если эти же манипуляции происходят за заемные средства, нужно выбрать финансовую организацию, собрать бумаги, ожидать решения и заниматься документами. Подготовка бумаг для банка происходят на протяжении недели, так как осуществляется строгая проверка банковскими сотрудниками.

Гарантия выходит раньше, чем кредит будет выплачен

При оформлении кредитования на 5 лет фактическая сумма переплат составит половину взятой. И в этот показатель не входят траты по страховке. Но само автотранспортное средство, если сравнивать с недвижимостью, становится дешевле. После того, как новый автомобиль покинет салон, он дешевеет на 10%. Чтобы предупредить лишние траты, рекомендуется уточнить у кредитного специалиста возможность погашения долга до завершения срока кредитования.

Во многих случаях цена за ТС не сможет покрыть всего долга заемщика, поэтому потребуется оплата денег за машину, которая фактически отсутствует.

Во многих случаях цена за ТС не сможет покрыть всего долга заемщика, поэтому потребуется оплата денег за машину, которая фактически отсутствует.

Еще одно убеждение, почему нужно пересмотреть вопрос взятия кредита на машину – риск потери автомобиля в случае невыполнения обязательств. Это основная сложность при наличии залогового имущества.

Как выгодно купить автомобиль в кредит

Прежде чем покупать авто за заемные деньги, нужно обратить внимание на следующее:

- От вас требуется доскональное исследование и сравнение имеющихся предложений автомобильных салонов, изучение ассортимента предлагаемых вариантов и их стоимости. Выгодное решение – оформление автокредита у заинтересованного дилера, располагающего акционными и специальными предложениями.

- Оформляйте сумму только в рублях. У таких кредитных программ минимальная процентная ставка.

- Необходимо выбирать такое транспортное средство, которое по стоимости не будет финансово ущемлять вашу семью. Оптимально – регулярные выплаты, не превышающие 25-30% ежемесячного дохода.

Перед тем как оформлять кредит на машину, нужно исследовать программные условия на наличие скрытых процентов и переплат. При возникновении затруднений лучше сразу обратиться в банк за консультацией.

Кредит на машину – важный шаг, имеющий свои подводные камни и нюансы. Поэтому нужно взвесить все «за» и «против» в обращении за займом.

Как выгодно купить автомобиль в кредит в автосалоне или по банковской программе?

Среднестатистической семье взять новый автомобиль нереально. Полная себестоимость оказывается неподъемной. Авто в кредит – услуга финансовых учреждений и автомобильных компаний, позволяющая реализовать заветную мечту.

Виды кредитования

Перед тем как сесть за руль автомобиля, узнайте: чем привлекательнее предложение в разных банках? Новый или подержанный автомобиль, какая марка и комплектация, дизайн и функционал – вопросы, волнующие будущих владельцев. Ввязываясь в «долговое ярмо» от банка, разберитесь, как выгодней купить машину и что лучше: взять автокредит, наличные на любые нужды или воспользоваться лизингом?

Под «маской» выгодного автокредита скрываются львиные проценты, скрытые начисления и навязанные услуги от банка. Банковские структуры охотно кредитуют население, зарабатывая вознаграждение за оказанные услуги. Не дочитавшись пары строк подписанного договора, окончательная цена взлетает до небес. Где лучше будет – покажет время, но заранее прощупать почву жизненно необходимо. Будущим владельцам банки предоставляют целевой, потребительский или беспроцентный займ. Но люди выбирают первый попавшийся, не задумываясь: какой кредит выгоднее?

Выгодно ли брать автокредит?

Кредитный продукт от банка представляет собой целенаправленную выдачу денежных средств на автомобиль. Взятые «взаймы» деньги минуют заемщика – после подписания договора указанную сумму банк перечисляет продавцу. Подразумевается покупка предложенных моделей в представительстве производителя, у дилеров-партнеров банка. Подобная услуга проходит по выгодному проценту с обязательным страхованием и первоначальным взносом.

Потребительский кредит на транспорт

Потребительский кредит на авто выручить сложнее. Наличность выдают без подтверждения растраты, не требуют залогового имущества, поэтому выдвигают жесткие требования. Потребительский кредит на любые расходы выдают под высокие проценты без первоначального платежа. Чтобы понять, дешевле или дороже обойдется заветная иномарка по потребительскому займу, придется сравнить доступные предложения и рассчитать риски.

Экспресс-автокредиты в банках на автомобиль

Быстро оформляют при минимальном пакете документов, без документального подтверждения заработной платы. Ограничения – небольшая ссуда, короткий период погашения, повышенные проценты. Взятый займ не гарантирует покрытие всех затрат на «железного коня», но на 1/3 хватит.

Чем отличается автокредит от потребительского кредита?

Автокредит на авто, в отличие от потребительского, банк выдает под равноценный залог. В качестве залогового имущества выступает купленный «железный конь», принадлежащий банку до внесения полной оплаты. После сделки заимодатель имеет право хранить паспорт транспортного средства (ПТС). Банк забирает оригинал, иногда передает его владельцу.

Что выгоднее: автокредит или потребительский кредит?

У каждого вида, будь то автокредит или потребительский кредит, есть сильные и слабые стороны. Главным отличием является залог, предусмотренный в первом варианте и отсутствующий во втором.

Займы наличными имеют ограниченный лимит. По автокредитованию выдают до 5 млн и больше, нецелевое кредитование составляет – 1,5-2 млн руб.

Купить машину можно новую и подержанную. В банках проще добиться денег на модель без пробега, чем приобрести ее с рук. Ключевая характеристика автозайма – выгодные проценты и длительный период выплат. Главное отличие автокредита – первоначальный взнос, стартующий от 20 % общей стоимости на авто. Ему обратно пропорционально начисление процента: чем больше взнос, тем меньше процент.

Согласно договору до полного погашения задолженности владельцем является банк. Заемщику, эксплуатирующему «железного коня», запрещено продавать, сдавать, обменивать и дарить его без разрешения. Финансовое учреждение накладывает «табу» на любые манипуляции с залогом.

Систематические просрочки и задолженность – повод лишиться автомобиля и потерять внесенные ранее выплаты. Штрафные санкции, удвоенные проценты, неустойка и размер пени прописаны договором.

Эффективная процентная ставка потребительского займа вдвое-втрое превышает тарифы своего аналога по автокредитованию. Вольно распоряжаясь ссудой, люди могут купить б/у и новую модель, сами решают, какую оформлять страховку. Пакет документов для оформления одинаковый для автокредитования и потребительского кредитования.

Какой кредит лучше брать на покупку автомобиля?

Какой банк выбрать и в чем подвох – дилемма, сбивающая с толку. Не знаете, стоит ли покупать или нет, обращайте внимание на:

- наличие, размер первоначального взноса;

- порядок возврата долга;

- схема – дифференцированная или аннуитетная;

- придется ли покупать страховку на авто или жизнь владельца;

- сопутствующие сборы;

- нет ли штрафных санкций при досрочном погашении.

При желании купить авто по выгодному проценту не забывайте про итоговую сумму и размеры минимальных платежей. Что лучше – решайте самостоятельно. Небольшие обязательные платежи – это выгодно тем, кто не уверен в семейном бюджете в далекой перспективе. А низкая переплата – лучший вариант для владельцев, которые могут взять кредит на 5-7 лет, но знают, что погасят его досрочно.

Какой автокредит самый выгодный на автомобиль?

Лучше и выгоднее для владельцев, когда запускают «вкусные» акции на автомобиль либо приглашают принять участие в господдержке. Самые выгодные предложения под низкие проценты выдают ведущие банки страны с программой государственного субсидирования.

Заемщикам предоставляют выгодные условия и самые низкие проценты, привлекая внимание к бренду и подогревая интерес к определенной марке авто. Государственные субсидии предлагают купить модельный ряд отечественного производства. Купить подержанные модели по господдержке не получится – программа не распространяется на рынок б/у моделей. Выбранная машинка должна соответствовать указанным в соглашении требованиям, или автокредит вам не видать.

Можно ли брать автокредит в автосалоне?

Автокредит в автосалоне действует у множества дилеров. Пообщавшись с банковским служащим, развеете последние сомнения. Предложение, услышанное на месте продаж, идентично банковской услуге. Будущий владелец заключает сделку «не отходя от кассы», но смотрит ограниченный выбор модельного ряда. Обратившись в банк, покажут больше марок и моделей от различных производителей.

Банки подстраиваются под определенных производителей, упрощая процедуру оформления и создавая выгодные условия, чем привлекают внимание заемщика. Чтобы сэкономить, обращайтесь к официальному дилеру. Такое сотрудничество повышает шансы купить авто по выгодному проценту, с длительным сроком и приемлемым первоначальным взносом.

Обратите внимание! Выдачей денег занимаются лицензированные финансовые структуры. Профильные магазины ими не являются.

Чем отличается кредит от автокредита в салоне?

Обращаясь в банк, знакомят с действующими продуктами. А в представительстве работают сотрудники нескольких банков, поэтому вам не придется бегать по городу. В отделе кредитования работает менеджер, занимающийся рассылкой заявок ко всем партнерам и ищущий самое выгодное кредитование.

Автокредит где и как оформляют?

Заемщиками становятся совершеннолетние, трудоустроенные люди с постоянным местом проживания и подтверждением дохода. Наличие водительского удостоверения, размер рабочего стажа спрашивают не всегда.

Предварительно подайте заявку во все банки, ознакомьтесь с условиями и остановитесь на выгодном лично для вас варианте. Вам следует сравнить предложения и подготовить пакет документов, чтобы купить авто. В обычный перечень входит:

- заявление-анкета;

- паспорт;

- справка о доходе по форме 2-НДФЛ;

- копия трудовой книжки;

- водительское удостоверение по требованию.

Нужно ли брать машину в «долг» со страховкой?

Когда решите купить авто, от обязательного страхования отказаться не получится. Приобретение ОСАГО и полиса КАСКО – это «подушка безопасности» в форс-мажорных ситуациях. Выплаты от «страховой» пойдут на компенсацию пострадавшим лицам в ДТП и на возмещение убытков, понесенных при различных повреждениях и краже. ОСАГО И КАСКО ощутимо повышает себестоимость автомобиля. С одной стороны вы делаете как лучше, а с другой – переплачиваете.

Какой кредит лучше взять для покупки автомобиля?

Если решили взять машину в своем городе, узнайте, из чего складывается его общая цена. «Анатомия» услуги состоит из:

- открытия счета;

- единоразового сбора;

- страхования;

- ежемесячного и годового процента.

Перечень пунктов может отличаться в зависимости от того, в каком банке и под какие проценты собрались «одолжить» на новый транспорт. Когда отсутствует обязательное страхование, предлагают увеличенные проценты. Подсчитав переплату, разница не заметна – результат прежний.

Как выгодно купить автомобиль в кредит и не довести дело до суда?

Взвесив за и против, не испытывайте судьбу, которая из раза в раз преподносит уроки. Возьмите на заметку:

- Угон и пожар не отменяют обязательства по кредитованию.

- Страховую компанию выбирает банк, а не заемщик. Предложенные цены и условия могут не нравиться, но таково требование кредитора.

- Компенсации от «страховой», предусмотренные в результате ДТП или угона, перечисляют на счет заимодателя, а не заемщика. Заемщик не является владельцем, поэтому не может взять выплаты по страховке.

- Когда финучреждение лишилось лицензии, должник обязан погашать долг согласно кредитному договору. В таком случае права и обязанности возложены на Агентство страхования вкладов. После банкротства или отзыва лицензии Агентство отправляет официальное письмо с подтверждением передачи прав. На практике система уведомлений дает сбои, вводя в заблуждение заемщиков «лопнувшего» банка.

Где выгоднее взять автокредит на машину?

Салоны выпускают заманчивые программы, чтобы люди решили купить авто. Среди популярных «фишек»: Trade in и Buy back, которые дают возможность сэкономить. Первая подразумевает продажу старого автомобиля вместо первоначальной платы, а вторая – возможность продать его, погасив остаток, а вырученную наличку использовать на приобретение нового авто из дорогостоящего класса.

Любой автокредит или потребительский кредит предусматривает уплату банку процентов.

Любой автокредит или потребительский кредит предусматривает уплату банку процентов.

Подтверждение гражданства и постоянной регистрации в РФ.

Подтверждение гражданства и постоянной регистрации в РФ.