Пример расчета транспортного налога

Как рассчитать транспортный налог и какие параметры нужно для этого учесть

Если вы владелец собственного автомобиля, то в декабре каждого года обязаны заплатить налог. Обычно это происходит по квитанции, которую налоговая присылает на почту или в личный кабинет налогоплательщика. И в том и в другом случае самостоятельно определять сумму к уплате не надо. Но это не значит, что мы не должны знать, как рассчитать транспортный налог. Доверяй, но проверяй.

Кто платит и за что

Транспортный налог, согласно Налоговому кодексу, относится к региональным налогам. Органы власти соответствующих субъектов самостоятельно устанавливают тарифы.

Плательщиками являются простые граждане, индивидуальные предприниматели и юридические лица, на которых зарегистрированы транспортные средства, т. е. их владельцы. Даже если вы фактически не ездите на машине, а передали ее своему сыну, свату, брату, вы все равно остаетесь плательщиком автоналога. Обычному человеку годовую сумму посчитает налоговая инспекция, организации должны сами это сделать по определенным формулам и перевести деньги в бюджет региона.

До конца 2020 года освобождаются от автоналога различные спортивные организации. Например, UEFA, FIFA, РФС. Это послабление сделано в связи с организацией чемпионатов мира и Европы по футболу, Кубка конфедераций.

Для физических лиц льготы по уплате возможны только на региональном уровне. Власти регионов либо полностью освобождают граждан определенных категорий от выплат, либо частично. Как правило, это ветераны, герои СССР и России, многодетные родители, пенсионеры, инвалиды.

Не только авто является объектом налогообложения, но и много других разновидностей ТС. Полный перечень:

- легковые и грузовые автомобили;

- мотоциклы и мотороллеры;

- автобусы;

- самоходные машины на гусеничном и пневматическом ходу;

- воздушные суда (самолеты и вертолеты);

- водный транспорт (яхты, парусные суда и катера, гидроциклы);

- снегоходы и мотосани;

- буксиры.

Из этого обширного списка есть исключения. Не облагаются следующие виды транспорта:

- лодки на веслах и моторки небольшой мощности (до 5 лошадиных сил);

- специально оборудованные автомобили для инвалидов, а также полученные от органов соц. защиты, но с мощностью двигателя не более 100 л. с.;

- суда, которые используются для промысла речной и морской рыбы;

- водный и воздушный транспорт, который принадлежит организациям и ИП, занимающимися пассажирскими и грузовыми перевозками;

- многочисленный сельскохозяйственный транспорт (например, тракторы, комбайны, молоковозы и пр.);

- военная техника;

- воздушный транспорт медицинских служб;

- специальные платформы и буровые установки;

- автомобили в угоне.

Налоговая база и ставки

Чтобы рассчитать транспортный налог, надо знать, от чего “плясать”, т. е. налоговую базу. Здесь возможны варианты:

- Самый распространенный – мощность двигателя в лошадиных силах для всех ТС, имеющих такой двигатель.

- Для воздушных судов с реактивными двигателями – тяга двигателя в килограммах силы.

- Для буксиров – валовая вместимость в регистровых тоннах.

- Для всех остальных – единица транспорта.

На федеральном уровне есть общие ставки, регионы могут их увеличить или уменьшить, но не более, чем в 10 раз. Например, в Налоговом кодексе ставка для авто с мощностью двигателя до 100 л. с. – 2,5 руб. Москва установила в размере 12 руб., а Ярославская область – 15,8 руб.

Могут быть установлены и дифференцированные ставки, которые зависят от года выпуска машины и класса экологичности.

Как рассчитать сумму транспортного налога

Параметры, необходимые для расчета автоналога:

- Налоговая база (количество лошадиных сил, размер тяги и пр.) Можно посмотреть в свидетельстве о регистрации ТС.

- Налоговая ставка, или сколько стоит одна единица налоговой базы, например, 1 л. с. Ставки по всем регионам со ссылкой на местные транспортные законы есть на официальном сайте Налог.ру.

- Срок владения автомобилем или иным ТС. Владелец платит за фактическое время владения. Например, машина была куплена и зарегистрирована на нового хозяина в июле отчетного года. Прежний владелец заплатит за период с января до июля, а новый – с июля по декабрь. Этот момент надо четко отслеживать в пришедшей квитанции на оплату. Нередки случаи, когда машина была давно продана, а налоговая по-прежнему начисляет автоналог на прежнего собственника.

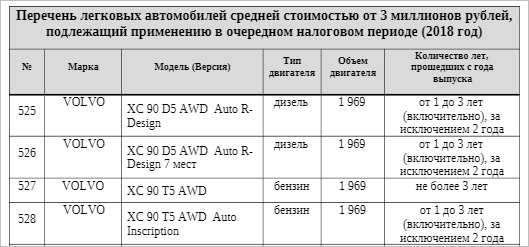

- Повышающие коэффициенты для некоторых дорогих автомобилей стоимостью от 3 млн рублей. Список публикуется на сайте Минпромторга. Это внушительный по объему документ. Фрагмент таблицы выглядит так:

Действуют следующие повышающие коэффициенты:

Как рассчитать транспортный налог для организации?

Сперва рассчитайте налог за 1 год по каждому автомобилю, зарегистрированному на вашу организацию по формуле:

Налог на автомобиль = мощность двигателя в л.с. * ставка налога

Мощность двигателя можно узнать из ПТС или свидетельства о регистрации автомобиля. Если мощность указана в кВт, переведите ее в лошадиные силы, умножив на 1,35962, и округлите результат до второго знака после запятой. Например, 250 кВт — это 339,91 л. с. (250 кВт x 1,35962).

Ставки налога установлены законом субъекта РФ, в котором зарегистрирован автомобиль и узнать их размер в вашем регионе можно на сайте ФНС, сервис «Справочная информация о ставках и льготах по имущественным налогам» (http://www.nalog.ru/rn77/service/tax/).

Если ставка зависит от возраста машины, считать его слудует с года, следующего за годом выпуска автомобиля (п. 3 ст. 361 НК РФ).

К примеру, год выпуска автомобиля — 2017. Тогда в 2017 году ему 0 лет, в 2018 — 1 год, в 2019 г. — 2 года и т.д.

Если вы владели автомобилем не весь год, налог скорректируйте на коэффициент Кв. Значение коэффициента определяйте с точностью до четвертого знака после запятой по формуле (п. 5.15 Порядка заполнения декларации):

Коэффициент Кв = Количество полных месяцев владения автомобилем / 12

Месяц приобретения включайте в расчет, если автомобиль поставлен на учет до 15-го числа включительно. А месяц выбытия автомобиля — если он снят с учета после 15-го числа (п. 3 ст. 362 НК РФ).

Рассчитав налог по каждому автомобилю, результаты суммируйте. Вы получите исчисленный налог за год. Если в вашем регионе нет авансовых платежей, эту сумму и надо уплатить в бюджет. Если же вы платили авансовые платежи, по итогам года доплатите разницу между исчисленным налогом за год и авансами.

Особенности есть при расчете налога:

- по дорогим автомобилям, к которым применяется повышающий коэффициент;

- по грузовым автомобилям, зарегистрированным в системе «Платон».

Пример расчета транспортного налога для организации

У организации два автомобиля:

- грузовой с мощностью двигателя 260 л. с., налоговая ставка 70 руб/л. с., поставлен на учет 15 марта;

- легковой с мощностью двигателя 105 л. с., налоговая ставка 35 руб/л. с.

- Расчет транспортного налога по грузовому автомобилю.

Коэффициент Кв:- в I квартале — 0,3333 (1 мес. / 3 мес.);

- по итогам года — 0,8333 (10 мес. / 12 мес.).

- за I квартал — 1 517 руб. (1/4 x 260 л. с. x 70 руб/л. с. x 0,3333);

- за II квартал — 4 550 руб. (1/4 x 260 л. с. x 70 руб/л. с.);

- за III квартал — 4 550 руб. (1/4 x 260 л. с. x 70 руб/л. с.).

Налог за год — 15 166 руб. (260 л. с. x 70 руб/л. с. x 0,8333).

Расчет транспортного налога по легковому автомобилю.

Авансовые платежи:- за I квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.);

- за II квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.);

- за III квартал — 919 руб. (1/4 x 105 л. с. x 35 руб/л. с.).

Налог за год составит 3 675 руб. (105 л. с. x 35 руб/л. с.).

Расчет налога к уплате.

Авансовые платежи:- за I квартал — 2 436 руб. (1 517 руб. + 919 руб.);

- за II квартал — 5 469 руб. (4 550 руб. + 919 руб.);

- за III квартал — 5 469 руб. (4 550 руб. + 919 руб.).

Налог, подлежащий уплате за год, — 5 467 руб. ((15 166 руб. + 3 675 руб.) — 2 436 руб. — 5 469 руб. — 5 469 руб.).

Как рассчитать транспортный налог

Чтобы рассчитать транспортный налог, определите налоговую базу и ставку налога.

Налоговая база

Налоговой базой является:

- мощность двигателя в лошадиных силах – для ТС, имеющих двигатели (за исключением воздушных транспортных средств с реактивными двигателями);

- валовая вместимость в регистровых тоннах – для водных несамоходных (буксируемых) транспортных средств;

- паспортная статистическая тяга реактивного двигателя в килограммах силы – для воздушных транспортных средств с реактивным двигателем;

- единица транспортного средства – для остальных водных и воздушных транспортных средств.

Налоговую базу определяйте отдельно по каждому ТС.

Такие правила установлены статьей 359 Налогового кодекса РФ.

Мощность транспортного средства

Ситуация: как определить мощность транспортного средства для расчета транспортного налога?

Мощность двигателя определите по данным, указанным в технической документации.

Например, по данным паспорта транспортного средства (ПТС) (п. 18 Методических рекомендаций, утвержденных приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177). Если в технической документации необходимые данные отсутствуют, мощность ТС определите на основании экспертизы, проведенной в соответствии со статьей 95 Налогового кодекса РФ (п. 22 Методических рекомендаций, утвержденных приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177).

Ситуация: как определить налоговую базу по транспортному налогу, если в технической документации транспортного средства мощность двигателя указана в кВт?

Мощность двигателя пересчитайте с применением специального коэффициента.

Для расчета налоговой базы по транспортному налогу мощность двигателя должна быть выражена в лошадиных силах (подп. 1 п. 1 ст. 359 НК РФ). Если в технической документации этот показатель выражен в кВт, его нужно пересчитать по формуле:

Полученный результат округлите по правилам арифметики до второго знака после запятой. Такой порядок предусмотрен пунктом 19 Методических рекомендаций, утвержденных приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177.

Если мощность автомобиля (в т. ч. гибридного) в лошадиных силах выражена дробным числом, то при расчете сбора следует применять налоговую ставку, установленную для того интервала мощности, в который попадает полученный результат (без округления). Например, если мощность двигателя автомобиля составляет 100,6 л. с., нужно применить налоговую ставку, установленную для автомобилей свыше 100 л. с. до 150 л. с. Такие разъяснения содержатся в письме Минфина России от 31 октября 2012 г. № 03-05-07-04/18.

При расчете суммы налога показатель мощности двигателя тоже не округляйте.

Пример определения налоговой базы для расчета транспортного налога. В ПТС мощность двигателя указана в кВт

Организация приобрела грузовой автомобиль, мощность двигателя которого 210 кВт. Налоговую базу для расчета транспортного налога бухгалтер определил так:

210 кВт × 1,35962 = 285,52 л. с.

Налоговая ставка для такой категории транспортных средств составляет 8,5 руб./л. с.

Сумма налога составила:

285,52 л. с. × 8,5 руб./л. с. = 2426,92 руб.

Ставки налога

Ставки транспортного налога устанавливаются законами субъектов РФ (ст. 361 НК РФ). В Налоговом кодексе РФ ставки транспортного налога установлены в зависимости от категории транспортного средства и мощности двигателя (п. 1 ст. 361 НК РФ). Региональными законами могут быть предусмотрены другие налоговые ставки, увеличенные или уменьшенные, но не более чем в 10 раз (п. 2 ст. 361 НК РФ).

Кроме того, региональные законы могут предусматривать дифференцированные налоговые ставки в зависимости от категории транспортных средств, количества лет, прошедших с года выпуска ТС, и (или) их экологического класса. Об этом сказано в пункте 3 статьи 361 Налогового кодекса РФ.

Для расчета транспортного налога количество лет, прошедших с года выпуска транспортного средства, определяется в календарных годах. Количество календарных лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года. Отсчет лет начинается с 1 января года, следующего за годом выпуска транспортного средства, и включает в себя год, за который уплачивается налог. Такой порядок установлен абзацем 2 пункта 3 статьи 361 Налогового кодекса РФ и разъяснен в письмах Минфина России от 27 мая 2011 г. № 03-05-05-01/36, от 29 марта 2010 г. № 03-05-05-04/08.

Пример определения количества лет, прошедших с года выпуска грузового автомобиля, для расчета транспортного налога

На балансе организации числится грузовой автомобиль, выпущенный в мае 2011 года. В регионе, где работает организация, установлены дифференцированные ставки транспортного сбора в зависимости от количества лет, прошедших с года выпуска транспортного средства. В расчет этого количества включаются все налоговые периоды начиная с 1 января 2012 года и до окончания периода, за который уплачивается налог. При определении количества лет, прошедших с года выпуска автомобиля, для расчета налога за 2016 год бухгалтер учитывает пять лет – 2012, 2013, 2014, 2015 и 2016 годы.

Расчет налога

Транспортный налог рассчитывайте в порядке, предусмотренном статьей 362 Налогового кодекса РФ и региональными законами. Порядок расчета зависит от того, установлены региональным законодательством отчетные периоды по транспортному налогу или нет.

Если отчетные периоды не установлены, например, в Москве (Закон г. Москвы от 9 июля 2008 г. № 33), то транспортный налог нужно платить один раз в год. Если отчетные периоды установлены, например, в Московской области (ст. 2 Закона Московской области от 16 ноября 2002 г. № 129/2002-ОЗ), то в течение года организация должна рассчитывать авансовые платежи. Размер каждого авансового платежа равен 1/4 годовой суммы налога (п. 2.1 ст. 362 НК РФ).

В регионах, где отчетные периоды по транспортному налогу не установлены, годовую сумму сбора определите по формуле:

Об этом сказано в пункте 2 статьи 362 Налогового кодекса РФ.

Пример расчета транспортного налога по грузовому автомобилю

На балансе организации (г. Москва) числится грузовой автомобиль с мощностью двигателя 155 л. с. Налоговая ставка для данной категории транспортных средств составляет 38 руб. за 1 л. с. (ст. 2 Закона г. Москвы от 9 июля 2008 г. № 33). Отчетные периоды по налогу не установлены.

Бухгалтер организации рассчитал налог так:

155 л. с. × 38 руб./л. с. = 5890 руб.

Пример расчета транспортного налога по несамоходному судну (барже)

На балансе организации (г. Москва) числится несамоходное судно (баржа) с валовой вместимостью 1500 регистровых тонн. Ставка транспортного налога для данной категории ТС составляет 200 руб. за тонну (ст. 2 Закона г. Москвы от 9 июля 2008 г. № 33). Отчетные периоды по налогу не установлены.

Бухгалтер организации рассчитал налог так:

1500 т × 200 руб./т = 300 000 руб.

При расчете авансового платежа по транспортному налогу используйте формулу:

Об этом сказано в пункте 2.1 статьи 362 Налогового кодекса РФ.

Итоговую сумму транспортного налога за год рассчитайте по формуле:

Такие правила установлены статьей 362 Налогового кодекса РФ.

Если в результате расчета сумма налога получилась с копейками, ее надо округлить по правилам арифметики. То есть значения менее 50 копеек следует отбросить, а значения 50 копеек и больше округлить до полного рубля (п. 6 ст. 52 НК РФ).

Престижные легковые автомобили

Некоторые особенности имеет расчет транспортного налога по легковым автомобилям, средняя стоимость которых превышает 3 000 000 руб. В отношении таких автомобилей сумму транспортного налога нужно определять с применением повышающих коэффициентов .

Формула для расчета транспортного налога по дорогостоящим легковым автомобилям выглядит следующим образом:

Такой порядок предусмотрен пунктом 2 статьи 362 Налогового кодекса РФ.

Перечни легковых автомобилей, по которым транспортный налог нужно платить с учетом повышающих коэффициентов, устанавливает Минпромторг России.

Ситуация: как применять перечни дорогостоящих автомобилей при расчете налога ?

При расчете транспортного налога на машину за 2015 год применяйте перечень, опубликованный в 2015 году. При расчете транспортного налога за 2016 год – перечень, опубликованный в 2016 году.

Перечни автомобилей, в отношении которых применяют повышающий коэффициент, Минпромторг России должен размещать на своем сайте не позднее 1 марта каждого года. Каждый перечень применяется при расчете транспортного налога только за тот год, в котором этот перечень был опубликован (п. 2 ст. 362 НК РФ). Поэтому при расчете транспортного налога за 2015 год применяйте перечень , опубликованный 27 февраля 2015 года. При расчете транспортного налога за 2016 год руководствуйтесь перечнем, опубликованным в 2016 году.

Аналогичные разъяснения содержатся в письме Минфина России от 1 июня 2015 г. № 03-05-04-04/31532, адресованном Федеральной налоговой службе.

Перечень легковых автомобилей составлен с учетом Порядка определения средней стоимости автомобилей, утвержденного приказом Минпромторга России от 28 февраля 2014 г. № 316. Однако на практике при расчете транспортного сбора автовладельцы этот приказ не применяют. Для них важно одно: к какой ценовой группе в перечнях отнесена принадлежащая им модель автомобиля. Фактическая стоимость автомобиля или цена, по которой приобреталась машина, для расчета налога значения не имеет. Даже если модель, включенная, например, в первую ценовую группу, была куплена дешевле чем за 3 000 000 руб., все равно нужно рассчитать транспортный налог на машину с учетом коэффициентов, предусмотренных для этой группы.

Для выбора коэффициента продолжительность периода, прошедшего с года выпуска автомобиля, определяйте с учетом года выпуска (п. 2 ст. 362 НК РФ, письма Минфина России от 11 июня 2014 г. № 03-05-04-01/28303, ФНС России от 7 июля 2014 г. № БС-4-11/13195).

Коэффициенты применяйте в том числе при расчете авансовых платежей (п. 2.1 ст. 362 НК РФ).

Пример расчета транспортного налога по дорогостоящему легковому автомобилю за 2015 год

На балансе организации (г. Москва) состоят:

– легковой автомобиль Audi A8 (3.0 TFSI) с мощностью двигателя 310 л. с., 2013 года выпуска. Автомобиль был приобретен в 2014 году на вторичном рынке за 2 500 000 руб.;

– легковой автомобиль Mercedes-Benz GL 350 с мощностью двигателя 333 л. с., 2015 года выпуска. Автомобиль был приобретен в январе 2015 года в дилерском центре за 5 200 000 руб.

Обе модели есть в перечне автомобилей, транспортный налог на автомобиль по которым нужно начислять с учетом повышающего коэффициента. Несмотря на то что фактическая стоимость Audi менее 3 000 000 руб., а Mercedes-Benz – более 5 000 000 руб., транспортный налог за них нужно платить с учетом повышающего коэффициента , предусмотренного для автомобилей ценовой группы от 3 до 5 млн руб.

Для определения повышающих коэффициентов за 2015 год продолжительность периодов, прошедших с года выпуска автомобилей, составляет:

- для автомобиля Audi – более двух лет. Повышающий коэффициент – 1,1;

- для автомобиля Mercedes-Benz – менее одного года. Повышающий коэффициент –1,5.

Налоговая ставка для данной категории автомобилей составляет 150 руб. за 1 л. с. (ст. 2 Закона г. Москвы от 9 июля 2008 г. № 33). Отчетные периоды по налогу не установлены.

Бухгалтер организации рассчитал транспортный налог на автомобиль так:

- по автомобилю Audi – 51 150 руб. (310 л. с. × 150 руб./л. с. × 1,1);

- по автомобилю Mercedes-Benz – 74 925 руб. (333 л. с. × 150 руб./л. с. × 1,5).

Неполный налоговый период

Организация может быть собственником транспортного средства в течение неполного налогового периода. Например, если автомобиль был приобретен (продан) и поставлен на учет (снят с учета) в середине года. Иногда транспортные средства регистрируются и снимаются с учета в течение одного и того же отчетного (налогового) периода. В этих случаях сумму транспортного налога (авансового платежа) рассчитывайте исходя из фактического количества месяцев регистрации транспортного средства с учетом коэффициента использования ТС (п. 3 ст. 362 НК РФ).

Начиная с расчетов за 2016 год месяц постановки на учет (снятия с учета) примите за полный, если транспортное средство было:

- зарегистрировано до 15-го числа (включительно);

- снято с учета после 15-го числа.

Месяц постановки на учет (снятия с учета) не включайте в расчет налога, если ТС было:

- зарегистрировано после 15-го числа;

- снято с учета до 15-го числа (включительно).

Такой порядок установлен в пункте 3 статьи 362 Налогового кодекса РФ.

Сумму авансового платежа по налогу с учетом коэффициента использования транспортного средства определите по формуле:

Транспортный налог начисляется всем владельцам транспортных средств.

Транспортный налог начисляется всем владельцам транспортных средств.

Как только владелец автомобиля, мотоцикла, воздушного или водного транспорта продает свое имущество – с месяца, следующего за месяцем продажи, он освобожден от уплаты налога по этим ТС.

Аналогично, когда человек приобретает транспорт, с этого месяца он обязан уплачивать транспортный налог.

В обязанности налогоплательщика не входит расчет суммы налога. Часто в нашей стране происходит такие ситуации, при которых налог начисляется неправильно.

Например, купив ТС в середине года, человек готовится заплатить лишь часть суммы налога, но уведомление приходит на уплату сбора по всем 12 месяцам. Для того, чтобы избежать таких ситуаций и четко знать, какую сумму придется заплатить, рекомендуется самостоятельно рассчитывать его величину каждый год.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-40-67 . Это быстро и бесплатно !

Налоговые ставки на транспортное средство транспорту индивидуальны для каждого региона. Все налоговые ставки устанавливаются статьей 361 Налогового Кодекса РФ. Все представленные в этой статье процентные ставки транспортного налога могут быть уменьшены или увеличены по желанию региональных властей, но не больше, чем в 10 раз.

Ниже представлены ставки налогов на транспорт, указанные в Налоговом Кодексе.

От чего зависит ставка на транспортный налог?

Сумма, которая начисляется к оплате, зависит от нескольких составляющих:

-

Тип транспортного средства (легковой/грузовой автомобиль, автобус, мототранспорт, воздушный транспорт, водный транспорт и др.).

Тип транспортного средства (легковой/грузовой автомобиль, автобус, мототранспорт, воздушный транспорт, водный транспорт и др.).

- Мощность двигателя транспортного средства (количество лошадиных сил).

- Год выпуска автомобиля.

- Срок владения автомобилем в году, который подвергается налогообложению.

- Регион, в котором зарегистрирован владелец ТС.

С 2014 года в Налоговый Кодекс были внесены изменения – установлены повышающие коэффициенты для автомобилей, стоимость которых превышает 3 млн.рублей. Размер повышающих коэффициентов представлен в таблице ниже.

Формула расчета

Формула для расчета точной суммы уплаты по транспортному налогу, при владении транспортным средством меньше 1 года выглядит следующим образом:

Сумма налога = Ставка налога для региона * Мощность ТС (количество л.с.) * (Месяцы владения ТС в году / 12 мес.)

Формула для расчета транспортного налога при владении транспортным средством весь год:

Сумма налога = Ставка налога для региона * Мощность ТС (количество л.с.)

Формула для расчета транспортного налога при владении автомобилем дороже 3 млн.рублей менее 1 года:

Сумма налога = Ставка налога для региона * Мощность ТС (количество л.с.) * (Месяцы владения ТС в году / 12 мес.) * Повышающий коэффициент

Формула для расчета транспортного налога при владении автомобилем, стоимостью от 3 млн.рублей более 1 года:

Сумма налога = Ставка налога для региона * Мощность ТС (количество л.с.) * Повышающий коэффициент

Расчет по лошадиным силам

По общим ставкам, указанным в Налоговом Кодексе РФ видно, что чем большую мощность (количество лошадиных сил) имеет транспортное средство, тем большая ставка используется для расчета транспортного налога.

По общим ставкам, указанным в Налоговом Кодексе РФ видно, что чем большую мощность (количество лошадиных сил) имеет транспортное средство, тем большая ставка используется для расчета транспортного налога.

Это означает, что владельцы мототранспортных средств всегда имеют меньшие суммы для уплаты, чем владельцы других транспортных средств.

Здесь нужно оговориться, что в некоторых регионах, владельцы легковых автомобилей и мототранспорта с наименьшим значением л.с. освобождены от уплаты этого сбора.

Примеры расчета

Расчет суммы в нескольких вариантах.

Общие сведения: автомобиль, мощностью 140 л.с., ставки налога берутся из НК РФ.

Пример расчета транспортного налога по общим ставкам, если человек владеет автомобилем с мощностью двигателя 140 л.с.:

140 л.с. х 3,5 = 490 рублей

Если он владеет автомобилем 7 месяцев:

140 л.с. х 3,5 * (7 мес. / 12 мес.) = 140 л.с. х 3,5 х 0,58 = 284 рубля

Во владении автомобиль, мощностью 140 л.с. находится весь год, при этом стоимость автомобиля 3,5 млн.рублей и с года выпуска прошло 4 месяца:

140 л.с. х 3,5 х 1,5 = 140 л.с. х 5,25 = 735 рублей

Автомобиль с мощностью двигателя 140 л.с., находится во владении 2 месяца из целого года, его стоимость 6 млн.рублей:

140 л.с. х 3,5 х (2 мес. / 12 мес.) х 2 = 140 л.с. х 3,5 х 0,17 х 2 = 140 л.с. х 1,19 = 166,6 рубля

Расчет для легкового автомобиля.

Мощность двигателя 270 л.с.

Ставки налога – общие.

Человек владеет автомобилем весь год:

270 л.с. х 15 = 4 050 рублей

Если он владеет автомобилем 5 месяцев:

270 л.с. х 15 * (5 мес. / 12 мес.) = 270 л.с. х 15 х 0,42 = 1 701 рубль

Во владении автомобиль, мощностью 270 л.с. находится весь год, при этом стоимость автомобиля 4 млн.рублей и с года выпуска прошло 2,5 года:

270 л.с. х 15 х 1,1 = 270 л.с. х 16,5 = 4 455 рублей

Автомобиль с мощностью двигателя 270 л.с., находится во владении 6 месяцев из целого года, его стоимость 12 млн.рублей:

270 л.с. х 15 х (6 мес. / 12 мес.) х 3 = 270 л.с. х 15 х 0,5 х 3 = 270 л.с. х 22,5 = 6 075 рублей

Расчет налога для мотоцикла.

Мощностью двигателя 40 л.с. Ставки налога рассматриваем общие.

Владение мототранспортом весь год:

Владение мототранспортом весь год:

40 л.с. х 5 = 200 рублей

Мотоцикл был во владении 9 месяцев из полного года:

40 л.с. х 5 х (9 мес. / 12 мес.) = 40 л.с. х 5 х 0,75 = 40 л.с. х 3,75 = 150 рублей

Стоимость мототранспорта не влияет на расчет суммы транспортного налога.

Расчет налога для автобуса.

Мощность двигателя 300 л.с. Ставки – общие.

Владение автобусом весь год:

300 л.с. х 10 = 3 000 рублей

Человек владеет автобусом 8 месяцев:

300 л.с. х 10 х (8 мес. / 12 мес.) = 300 л.с. х 10 х 0,67 = 300 л.с. х 6,7 = 2 010 рублей

Стоимость автобуса не влияет на расчет транспортного налога.

Расчет по регионам

Региональные власти сами регулируют коэффициенты, по которым считаются суммы транспортного налога для всех граждан. Как правило, ставки меняются ежегодно. Также местные власти устанавливают количество льгот и категории граждан, которые под них попадают.

Ставки транспортного налога для каждого из регионов России могут существенно отличаться. Ставка зависит от территориального расположения региона и его индустриального развития.

В большинстве случаев, это означает, что чем больше транспортных средств зарегистрировано на территории отдельно взятого региона, тем выше ставка по транспортному налогу для этого региона.

Ниже представлены ставки по нескольким отдельным регионам.

Расчет налога для легкового автомобиля. Мощность двигателя 200 л.с., стоимость 3 млн.рублей и срок владения 4 месяца из налогооблагаемого периода (1 года), машина выпущена с конвейера 1,5 года назад.

Москва, Санкт – Петербург, Ленинградская область, Архангельская область, Челябинская область, Краснодарский край:

200 л.с. х 50 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 50 х 0,34 х 1,3 = 4 420 рублей

200 л.с. х 47 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 47 х 0,34 х 1,3 = 4 154,8 рубля

Ульяновская и Нижегородская область:

200 л.с. х 45 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 45 х 0,34 х 1,3 = 3 978 рублей

200 л.с. х 35 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 35 х 0,34 х 1,3 = 3 094 рублей

200 л.с. х 34 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 34 х 0,34 х 1,3 = 3 005,6 рублей

200 л.с. х 32,7 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 32,7 х 0,34 х 1,3 = 2 890,7 рублей

200 л.с. х 30 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 30 х 0,34 х 1,3 = 2 652 рубля

Ямало-ненецкий Автономный Округ:

200 л.с. х 25 х (4 мес. / 12 мес.) х 1,3 = 200 л.с. х 25 х 0,34 х 1,3 = 2 210 рублей

Это пример расчета транспортного налога для определенных регионов России.

Для каждого отдельного случая необходимо самостоятельно рассчитывать сумму налога.

Для каждого отдельного случая необходимо самостоятельно рассчитывать сумму налога.

На сайте ФНС России можно воспользоваться калькулятором, который сам рассчитает стоимость транспортного налога для необходимого транспортного средства.

Самые низкие ставки на транспортный налог находятся в Республике Тыва, Магаданской области, Чукотском автономном округе, Забайкальском крае и Чеченской республике. Ставки по налогам на все транспортные средства представлены ниже.

Налоговый кодекс устанавливает срок, раньше которого нельзя производить выплаты по транспортному налогу – 1 февраля года, следующего за налогооблагаемым годом.

Налогоплательщику приходит уведомление из органов ФНС, в котором должны быть указаны: сумма платежа, реквизиты для оплаты и сроки оплаты сбора.

Налогоплательщику приходит уведомление из органов ФНС, в котором должны быть указаны: сумма платежа, реквизиты для оплаты и сроки оплаты сбора.

Платежи по транспортному налогу находятся в ведении налоговой инспекции.

При несвоевременной уплате или неоплате начисленной суммы, налоговый инспектор вправе выписать штраф в размере 20% от неоплаченной суммы или начислить пени за несвоевременную оплату.

Если автомобиль не снят с учета, но не эксплуатируется, разобран, сдан в утиль и т.д., транспортный налог нужно оплачивать до тех пор, пока транспортное средство не будет снято с учета в местном ГАИ.

Знать, как рассчитываются суммы платежей транспортного налога, должен каждый автовладелец. Это поможет избежать путаницы и своевременно разрешать возникающие спорные вопросы с инспекторами налоговой службы. О том, как производится расчет, а также каковы порядок и сроки уплаты транспортного налога для физических лиц, мы рассказывали в этой статье.

Подробнее о том, как рассчитываются транспортные налоги для физических и юридических лиц, вы можете найти в других статьях портала.

Полезное видео

Больше информации о том, как рассчитать транспортный налог Вы узнаете, посмотрев короткий видеоролик:

Автовладелец не обязан быть крупным специалистом по налогообложению, но, как говорил Бенджамин Франклин, платить налоги и умереть должен каждый.

Знание тонкостей транспортного налога поможет человеку эффективнее контролировать экономическую сторону своей жизни.

Транспортный налог надлежит уплачивать как гражданам, так и организациям. Последние должны учитывать нюансы, которые касаются их деятельности в части исчисления и оплаты вышеупомянутого налога.

Правовой обязанностью платить этот налог наделены лица, которые обладают зарегистрированными устройствами для перевозки.

Налогооблагаемая база предопределяется мощью двигателя, валовой вместимостью или единицей транспортного средства и корректируется сообразно категории транспорта.

Порядок расчета транспортного налога за 2019 год

За что платят владельцы транспорта: за лошадиные силы, валовую вместимость или статическую тягу двигателя?

В большинстве случаев налоговой базой по транспортному налогу выступает мощность двигателя. Расчет транспортного налога за год в таком случае будет производиться исходя из мощности двигателя в лошадиных силах и ставки налога, устанавливаемой индивидуально для каждого диапазона мощности.

О ставках транспортного налога, установленных в регионах, рассказываем в этом материале.

Для отдельных видов транспортных средств налоговая база определяется в виде валовой вместимости в регистровых тоннах (например, для водных несамоходных транспортных средств) или статической тяги реактивного двигателя в килограммах силы (для воздушного транспорта). Иногда налоговой базой выступает единица транспортного средства — в отношении не имеющих двигателей видов воздушного и водного транспорта (плавучих кранов, землечерпательных механизмов и др.).

Несмотря на то что налоговая база может измеряться по-разному, расчет суммы транспортного налога за год производится по единой схеме.

От каких показателей зависит размер транспортного налога

Если вы весь год владели одним легковым автомобилем (средним по стоимости и не включенным в список льготных транспортных средств), рассчитать транспортный налог за машину за 2019 год можно по формуле:

По такой схеме производится расчет налога в год за лошадиные силы мощности двигателя автомобиля.

Если же вы владели автомобилем неполный год, стоимость машины превышает 3 млн руб. или вы имеете право на льготы и вычеты по транспортному налогу, расчетная формула для определения суммы транспортного налога за 2019 год усложнится:

О повышающих коэффициентах транспортного налога читайте здесь.

В отдельных регионах предусмотрены промежуточные (внутригодовые) платежи по транспортному налогу. Нюансы их расчета раскроем далее.

Внутригодовые платежи: как определить сумму

Упоминание в региональных НПА о необходимости внесения авансовых платежей по транспортному налогу потребует:

- исчисления их суммы;

- своевременной отправки в бюджет (в установленные региональными НПА сроки);

- уменьшение по итогам года суммы налога на уплаченные авансы.

Авансовые платежи исчисляются следующим образом:

Как рассчитать авансы и налог за автомобиль за год, расскажем на примере.

С помощью практических примеров из материалов нашего сайта можно быстро освоить приемы налоговых и иных вычислений:

Грузовая машина и легковой автомобиль: считаем авансы и итоговую сумму налога

Разобраться с расчетом внутригодовых платежей (авансов) и определением суммы налога после завершения года нам поможет пример.

На балансе ООО «Зеленая поляна» числятся две машины. Компания перечисляет поквартальные авансы и с их учетом определяет окончательную сумму налога. Данные для расчета (согласно региональному НПА) и исчисленные суммы авансов представлены в таблице:

Тип транспортного средства (легковой/грузовой автомобиль, автобус, мототранспорт, воздушный транспорт, водный транспорт и др.).

Тип транспортного средства (легковой/грузовой автомобиль, автобус, мототранспорт, воздушный транспорт, водный транспорт и др.).