Имущественный вычет при покупке автомобиля

Как вернуть налоговый вычет при покупке автомобиля в 2019 году

Совершать крупные покупки выгодно по закону: если товар считается необходимым, то на него можно получить налоговый вычет. Это относится к жилплощади, медицинским услугам и прочим дорогим вещам, которые важны для жизни. Автомобиль не относится к этой категории напрямую, но получить компенсацию все-таки можно, если соблюдать условия.

Основные правила

Налоговый вычет — это возврат 13% налога, который мы обычно платим с дохода при официальном трудоустройстве. Это часто делает сам работодатель, главное условие: «белая» зарплата и устройство на работу по всем правилам. Поскольку добросовестный гражданин платит налоги, он может получить равнозначную по процентам компенсацию если совершает крупные покупки. Чаще всего это распространяется на большие приобретения. Некоторые налоговые вычеты можно получить только один раз в жизни: например, при покупке жилья.

Получить компенсацию может любой человек, который официально работает и платит налоги, при это в течение одного календарного года совершал ощутимые для бюджета покупки первой необходимости. К ним относится важное имущество, образование или траты на лечение: например, операции или услуги стоматолога. Несмотря на то, что автомобиль считается имуществом и стоит немало, в списке вещей, за которые можно получить налоговый вычет, он не значится. То есть напрямую получить компенсацию за покупку машины не выйдет. В законе указана возможность выплаты за:

- покупку и строительство недвижимости;

- благотворительность;

- лечение;

- операции с ценными бумагами;

- инвестиции в пенсионные фонды.

Для разных категорий есть ограничения на получение налогового вычета. Его величина в любом случае составляет 13%, как и величина подоходного налога. Максимальная компенсация — за квартиру, там можно получить до 260 тысяч рублей.

Покупка в кредит

По закону у налогоплательщика есть возможность сократить свои расходы на получение средств в кредит, которые будут направлены на важные расходы. В статье 220 говорится о погашении процентов за одолженные в банке средства для выплаты или рефинансирования. Правда, касается это только жилищного вопроса. Автомобиль в законе не упоминается. Следовательно, даже на кредитные средства для покупки автомобиля, получить вычет не получится.

Единственная льгота, которую можно получить официально на покупку машины: государственная программа кредитования. Она направлена на стимулирование спроса на автомобили, которые были произведены и собраны в России.

К ним относится не только отечественный автопром, но и зарубежные машины, которые были произведены в пределах страны. Есть определенные ограничения: например, стоимость машины не должна превышать 1,5 миллиона рублей. А скидка на кредит предоставляется только для срочных процентов. К тому же, машина должна быть новой и приобретаться в официальном салоне.

По государственной программе можно получить скидку (1/10 стоимости машины) при первой покупке машины или приобретении автомобиля для семьи, в которой больше двух детей.

Получить налоговый вычет в виде 13% нельзя, но можно изучить перспективы и воспользоваться действующими программами кредитования, которые помогут приобрести машину с выгодой. Такие скидки и льготы даже более выгодны, чем вычет, поскольку распространяются на граждан независимо от наличия у них официальной должности и «белой» зарплаты.

Перспективы в законодательстве

Обсуждения о том, чтобы включить автомобиль в список необходимых вещей ведутся регулярно. Все-таки для многих семей это такая же важная покупка, как и жилье. Нужно ездить на работу, отвозить детей в школу: зачастую затраты на общественный транспорт гораздо выше, чем на личный. Такие предложения регулярно вносятся на обсуждение. Например, депутаты предлагали ввести такую компенсацию для жителей Дальнего востока. По предложению она будет предоставляться только раз в 5 лет и после регистрации машины в автоинспекции. Лимит предлагается установить в миллион рублей, то есть максимальный размер выплаты составит 130 тысяч, если такое предложение примут.

По другим сведениям, характерным для центральной части страны, предлагается ввести вычет с максимальной суммой 60 тысяч рублей и только для приобретения автомобилей отечественного производства. Сейчас похожая система действует с государственной программой кредитования. И сумма, которую можно сэкономить по ней — больше, так что в подобной инициативе нет острой необходимости.

Продажа с выгодой

Тем не менее, есть шанс получить хоть какую-то компенсацию при операциях с машиной. Если вы собрались продать ее, то должны будете заплатить подоходный налог государству. Он равен 13% от суммы сделки. Но это правило действует только для тех, кто расстается с новым автомобилем, которому меньше трех лет с даты выпуска.

Заплатить налог придется в том случае, если вы продаете дороже, чем покупаете. Разница должна составлять более четверти миллиона в пользу продавца. Такое на практике встречается редко: обычно машины дешевеют, а не растут в цене.

Продажа дороже покупки

Обойти правило о выгоде можно с помощью документально подтвержденных затрат, которые произошли за время эксплуатации автомобиля. Например, вы полностью меняли какие-то детали, улучшили качество приобретенного авто, тем самым повысив его стоимость, но потратив свои деньги. В таком случае, продавая его дороже начальной цены, вы можете рассчитывать на скидку. Для этого нужно сохранять квитанции и чеки, подтверждающие факт ваших вложений в машину. Скидка рассчитывается по формуле:

(сумма продажи — сумма покупки) × 0,13

Например, вы купили авто за 1 200 000 рублей. За время работы провели улучшения и ремонт, которые увеличили стоимость машины до 1 500 000 рублей, которые вы и предлагаете заплатить покупателю. Выгода в этом случае составит больше 250 000, потребуется заплатить подоходный налог. Но при наличии чеков можно сэкономить 39 000 рублей.

Взаимозачет

Еще один способ сэкономить на налогах подойдет немногим: он требует, в первую очередь, крупных затрат. Чтобы воспользоваться принципом взаимозачета, нужно за 12 месяцев успеть купить квартиру или дом, одновременно продав автомобиль. Принцип прост: при продаже автомобиля вы должны будете заплатить 13%, но при покупке квартиры вы сможете получить равнозначную или даже более значительную компенсацию. Но здесь есть несколько нюансов. Во-первых, нужно иметь право на налоговый вычет, а оно есть не у всех. Во-вторых, такая комбинация возможна только раз в жизни, поскольку каждый гражданин может получить только один налоговый вычет на недвижимость.

Например, вы приобретаете квартиру и авто стоимостью в миллион. В таком случае компенсация равна налогу, который требуется оплатить, таким образом одно засчитывается в счет другого. Если же суммы покупок разные, то высчитать сумму компенсации можно по формуле:

стоимость жилья × 13% – (стоимость авто — 250 000) × 13%

- Например, вы купили машину за 1 200 000. Налог составит (1 200 000 — 250 000) × 13% = 950 000 × 13% = 123 500 рублей.

- Налоговый вычет за квартиру стоимостью в 2 000 000 рублей составит 2 000 000 × 13% = 260 000 рублей.

- Разница между налогом и вычетом: 260 000 — 123 500 = 136 500 рублей.

Покупатель остается в плюсе: ему достанется часть компенсации за квартиру, при этом платить налог за машину не потребуется. Правило действует только для машин, которые в собственности менее трех лет, поскольку на более старые автомобили и без того действует льгота: компенсацию за них платить не нужно.

Низкая цена

Если ваша выгода от покупки автомобиля составляет меньше 250 000 рублей, то платить налог не потребуется. Для подтверждения нужны подтверждающие отсутствие особой выгоды справки, квитанции. Воспользоваться таким правом можно разово, то есть, если вы продаете 5 машин с выгодой меньше четверти миллиона, получить налоговую льготу можно только на одну из них. За остальные придется оплатить компенсацию в пользу государства.

Старый автомобиль

В тех случаях, когда автомобиль находится в вашем владении больше 3 лет, налогом не облагается вся сумма: вы можете просто продать его и ничего не платить. Эта льгота распространяется на любые машины, независимо от цены покупки и продажи, даже если вы продаете с выгодой больше 250 тысяч рублей. Вам не придется заполнять декларацию, заполнять документы или прикладывать чеки. Так что выгоднее всего продавать подержанные автомобили: за них вам не придется отчислять сумму в государственную казну.

Срок отсчитывается с разных точек, в зависимости от способа приобретения. Например, если вы купили авто, то учитывается день покупки. При получении в подарок — день дарения. А в тех случаях, когда автомобиль переходит по наследству, днем отсчета служит ваше вступление в права наследника, даже если до этого машина принадлежала вашей семье несколько лет.

Пример расчёта

Представим, что вы продаете сравнительно новый автомобиль, которым пользовались год. Цена покупки: 500 000 рублей, цена продажи 650 000 рублей. У вас сохранились чеки, договор на приобретение. Оплатить налог можно по расходам или воспользоваться стандартным вычетом, который действует для разных категорий. В первом случае сумма налога рассчитывается по формуле: (цена продажи — цена покупки) × 13% , то есть (650 000 — 500 000) × 13% = 150 000 × 13% = 19 500.

Если использовать механизм вычета, то облагаемая налогом сумма будет высчитываться по формуле: (цена продажи — 250 000) × 13%, то есть (650 000 — 250 000) × 13% = 52 000. Это гораздо больше обычного вычета, поэтому разумнее воспользоваться стандартной схемой с уплатой подоходного налога.

Есть более сложные схемы. Например, в вашей семье 2 машины, которые были приобретены в течение двух лет и проданы в один год. Первое авто продано за 200 000 рублей, второе — за 500. Доход от сделки составил 700 000. Поскольку все произошло в течение 12 месяцев, то для них применяется один налоговый вычет: (700 000 — 250 000) × 13% = 450 000× 13% = 58 500 рублей.

Но если эти же машины были проданы с разницей в год, то картина выглядела бы по-другому. За первый автомобиль сумма дохода меньше нижнего порога, облагаемого налогом: (200 000 — 250 000) = – 50 000. Поэтому платить государству не нужно. А за второй придется заплатить следующую сумму: (500 000 — 250 000) × 13% = 250 000× 13% = 32 500 рублей. То есть, продать обе машины выгоднее в разное время, чтобы за первую не платить вовсе, а за вторую отдать меньшую сумму.

Оформление документов

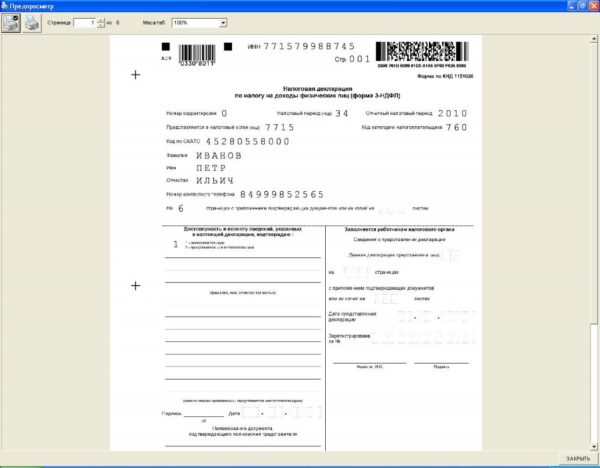

Для получения вычета, скидки или компенсации при продаже автомобиля нужно оформить документы. Лучше сохранять все чеки и квитанции, а также договор на покупку автомобиля и информацию от предыдущего владельца. Это нужно для того, чтобы были доказательства на случай завышения цены прошлым покупателем. Подавать документы можно в налоговую лично или через МФЦ. В список входят:

- паспорт, индивидуальный номер налогоплательщика;

- декларация по форме;

- документация на автомобиль;

- договор;

- чеки, квитанции, детали соглашения.

Все это нужно подать вместе со справкой о доходов до конца апреля, чтобы не получить штраф за опоздание. Год подачи — следующий за годом продажи. То есть, если вы сбыли автомобиль в январе 2019 подавать нужно до 30 апреля 2020. Оплатить налог потребуется до 15 июля, в год подачи декларации. То есть, как в нашем примере, до 15 июля 2020 года.

Возможные ошибки

Продавая автомобиль многие нарушают установленные правила, что может привести к неприятным последствиям и потере средств. Обычно такие ошибки совершаются или из-за незнания правил, или в стремлении избежать уплаты налогов, что приносит обычно больше проблем, чем выгоды. Распространенных промаха два: отказ от заполнения декларации и занижение цены.

При продаже автомобиля моложе трех лет нужно заполнить декларацию по форме. В ней указывается прибыль, которую вы получили от продажи машины. Если налоговая служба не заметит этот факт, то вам повезет. А вот если обман раскроется, то потеряете вы больше, чем приобретете. За такое нарушение положен штраф и пеня за сокрытие сделки. И сам подоходный налог в 13%, от которого вы хотели уйти таким образом, все равно придется заплатить. Так что лучше не рисковать и сделать все по правилам.

Поскольку при получении выгоды меньше 250 000 рублей налог можно не платить, многие сознательно занижают в документах стоимость авто. В результате могут возникнуть сложности с аннулированием сделки. Обман может вскрыться во время повторной продажи, если новый владелец захочет получить всю рыночную стоимость автомобиля. Благодаря занижению она будет существенно превышать сумму покупки, указанную в документах. Такой разрыв невозможно будет не заметить.

Получить налоговый вычет за автомобиль напрямую не получится: он не входит в число таких важных расходов как, например, квартира или лечение. Но зато можно воспользоваться льготами при продаже. Расставаясь с автомобилем, который находится в собственности более трех лет, платить налог вообще не придется. Для более новых машин есть схемы, которые позволяют получить скидку на оплату или компенсацию по взаимозачету при покупке в один год и жилья, и авто. Перед продажей нескольких автомобилей проводите расчёты: иногда выгоднее сбыть их в разное время, чтобы платить меньше.

Возврат налога при покупке автомобиля: существует ли налоговый вычет

Не редкость сегодня услышать: «Купил квартиру? А налог вернул?». Да, это удобно, выгодно. Кто же от этого откажется? Сначала мы долго привыкали к имущественному налоговому вычету на жилье, казалось все сказками, однако сегодня каждый риэлтор, да и простой покупатель и продавец знают, что такое возврат НДФЛ при покупке жилья и тонкости этого вопроса.

Достаточно часто сегодня можно услышать вопрос, а существует ли налоговый вычет на покупку автомобиля (машины)?

Имущественный налоговый вычет на покупку машины — существует или нет?

С покупкой жилья все понятно: при покупке недвижимости стоимостью до 2 млн. рублей, налогоплательщик может вернуть до 260 тысяч рублей (13% от стоимости приобретенной квартиры или дома) см. как получить имущественный налоговый вычет.

А вот возврата НДФЛ при покупке автомобиля не существует. Автотранспортное средство — это имущество, и, следовательно, налоговый вычет следует искать в списке имущественных вычетов. Однако этот вычет предоставляется налогоплательщику только:

- На приобретение квартиры, жилого дома (любого объекта жилой недвижимости или доли в них).

- На строительство объекта жилой недвижимости, а также приобретение земельных участков под это строительство.

- На погашение % по кредитам на приобретение или строительство жилья и земельного участка под это строительство.

Согласно Налогового Кодекса РФ имущественный налоговый вычет распространяется только на недвижимое имущество — квартиру, коттедж, строительство жилого дома, покупку земли под застройку индивидуального жилья. Никакого налогового вычета при покупке автомобиля НЕТ. То есть нельзя уменьшить налогооблагаемую базу по НДФЛ (полученный доход налогоплательщиком в течении года), на сумму, потраченную на покупку автомобиля.

Продажа автомобиля

А вот что есть в законодательстве по поводу налогового вычета в случае продажи автомобиля:

- Если автомобиль был в собственности более 3 лет (36 месяцев от даты договора), то гражданин освобождается от уплаты налога.

- При продаже автомобиля, бывшего в собственности менее 3 лет , гражданин должен подать декларацию по форме 3-НДФЛ (иначе штраф 1000 руб) с указанием стоимости продажи машины. В случае продажи автомобиля дороже, чем было потрачено на покупку (документально подтверждено), с разницы продавец должен уплатить НДФЛ в размере 13% (см. как рассчитать и уплатить налог при продаже автомобиля менее 3 лет в собственности).

- Продажа автомобиля стоимостью до 250 000 рублей не подлежит налогообложению . То есть даже если гражданин получил прибыль от продажи машины, но цена продажи менее 250 тыс. рублей, такая сумма является налоговым вычетом и не подлежат налогообложению. Но, декларацию 3- НДФЛ подать следует в любом случае, если автомобиль был в собственности менее 3 лет.

Почему нет налогового вычета при покупке машины?

Или законодатель недооценивает роль автомобиля в современной жизни, его влияние на развитие транспортной системы, или считает автомобили роскошью, а не необходимостью. Да, и переход права собственности такой же сложный как с жильем: та же регистрация, те же госпошлины, очереди и пр.

Или законодатель недооценивает роль автомобиля в современной жизни, его влияние на развитие транспортной системы, или считает автомобили роскошью, а не необходимостью. Да, и переход права собственности такой же сложный как с жильем: та же регистрация, те же госпошлины, очереди и пр.

Кстати сказать, и стоимости сопоставимы. Не редки сделки по равноценному обмену автомашины на квартиру или наоборот. Но факт остается фактом и еще раз твердо его подчеркнем: имущественного налогового вычета на покупку автомобиля законодательством не предусмотрено.

Налоговый вычет при покупке авто

В России действуют несколько категорий вычетов, которые предоставляются людям при определенных условиях. Они делятся на четыре группы: стандартные, социальные, имущественные и профессиональные. Автотранспортное средство относится к имуществу налогоплательщика. В связи с этим у граждан возникает вопрос, можно ли вернуть налог с покупки машины.

Законодательное регулирование

Правила предоставления имущественного налогового вычета регламентируются статьей 220 НК РФ. Согласно части 1 налогоплательщик имеет право вернуть уплаченный ранее налог на доходы при приобретении следующих объектов:

- земельного участка с размещенными на нем строениями;

- квартиры, дома или доли в жилом помещении;

- строительство собственного жилья.

Если для покупки или возведения объекта человек привлекал заемные средства банка, то он вправе оформить вычет на сумму фактически уплаченных процентов по ипотеке, но не более 3 миллионов рублей.

Справка: Возврат налога с покупки автомобиля не предусмотрен в Налоговом кодексе РФ.

Даже если автотранспорт был приобретен с использованием заемных средств банка, возмещение затрат по выплате процентов по потребительскому кредиту законодательством не предусмотрено.

Это связано в первую очередь с тем, что вычет предоставляется только на покупку социально значимых вещей. А автомобиль причисляется к предметам роскоши.

Продажа транспортного средства

Граждане РФ обязаны уплачивать НДФЛ со всех доходов. В том числе и при реализации собственного имущества. Налоговые преференции предоставляются продавцу автомобиля, а не покупателю.

Для уплаты НДФЛ необходимо до 30 апреля представить в налоговый орган декларацию 3-НДФЛ. Сам налог следует заплатить до 15 июля.

Размер льготы при продаже авто зависит от срока владения имуществом:

- свыше 36 месяцев – налог не уплачивается;

- до 3 лет – 250 тысяч рублей.

Пример 1: Иванов купил Lexus в 2012 году за 1,2 миллионов рублей. В 2018 году он продал его за 800 тысяч. Срок владения составил 6 лет. Гражданин не должен платить налог с полученного дохода от реализации автомобиля.

Пример 2: Малков купил Ладу Гранту в 2016 году за 570 тысяч рублей. Через год он продал машину за 600 тыс. Срок владения составил менее 3 лет. В таком случае ему необходимо заплатить налог на доход. Размер дохода в данном примере составляет 30 000 (600000-570000). Эту сумму необходимо умножить на 13%. Итоговая сумма к оплате составляет 30000*13%=3900 руб.

Пример 3: Ловчиков купил Приору в 2017 году за 300 тысяч рублей. В 2018 г. Он продал ее за 150 тыс. Срок владения составил менее 36 месяцев. Но налог в данном случае не уплачивается, так как размер дохода менее 250 000 рублей.

Важно знать: Даже если сумма исчисленного налога равна нулю, гражданину все равно нужно представить в налоговую инспекцию декларацию 3-НДФЛ. Если этого не сделать, то на налогоплательщика будет наложен штраф – 1 000 рублей.

Как рассчитать срок владения

Чтобы определить, нужно платить налог или нет, необходимо правильно посчитать срок владения автотранспортом. Дата начала права собственности считается по документу-основанию.

Основанием для регистрации прав на автомобиль могут являться следующие документы:

- договор купли-продажи;

- дарственная;

- свидетельство о праве на наследство.

Каким числом датируется документ-основание, с такого и нужно отсчитывать срок владения.

Сколько раз можно использовать льготу

Государство не ограничивает количество сделок с автотранспортом, но оно регулирует размер льготы за один отчетный период – год. То есть, вычетом в 250 тысяч рублей можно пользоваться несколько раз в жизни. Но, если в течение одного календарного года человек продал несколько машин, то суммарный размер скидки по налогу не может превышать 250 000.

Например: Севрюков продал в январе 2018 года автомобиль за 150 тысяч. Затем в августе он реализовал еще одно транспортное средство за 400 тыс. Налог будет рассчитан следующим образом (100000+400000-250000)*13%=32500.

Планируемые изменения в законодательстве

В связи с тем, что стоимость автотранспорта зачастую равна цене объекта недвижимости, в госдуме разрабатывается законопроект о возврате налога с покупки машины.

Такая льгота будет доступна при выполнении ряда требований, предъявляемых к автомобилю. Транспортное средство должно быть:

- новым;

- отечественным или произведенным на территории РФ.

Также планируется установить ограничение по максимальной сумме, с которой будет рассчитываться льгота.

Полезно: Максимальная сумма при покупке авто, в пределах которой можно вернуть НДФЛ, будет установлена в размере 500 тысяч рублей. Сумма к возврату составит 65 тыс. (500000*13%)

Преференция будет представляться гражданину однократно, то есть повторное обращение за вычетом в законопроекте не предусмотрено.

Такой законопроект нацелен на стимуляцию потребителей к приобретению отечественных автомобилей и поддержание российской автомобильной промышленности.

Сокрытие налогов

Если продавец думает, что несдача декларации убережет его от необходимости платить налог, то он глубоко заблуждается. Все сведения из ГИБДД передаются в ИФНС путем электронного взаимодействия. Таким образом, непредставление 3-НДФЛ грозит не только штрафом, но и пенями за несвоевременно уплаченный налоговый сбор.

Еще одной схемой мошенничества является намеренное занижение цены продажи автомобиля в договоре. То есть в документах прописывается стоимость менее 250 тысяч для применения вычета и уклонения от уплаты налога. Если информация о такой сделке попадет в надзорные органы, то помимо административного штрафа заговорщиков ожидает уголовная ответственность.

Факт. На сегодняшний день в России не существует налогового вычета при покупке авто. При этом имеет место ряд льгот на продажу автотранспорта.

Возможно, в ближайшем будущем ситуация изменится и возврат НДФЛ с приобретенного транспортного средства станет столь же обыденным явлением, как и вычет на покупку квартиры.

Остались вопросы?

Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных):

Внимание! Юристы не записывают на приём, не проверяют готовность документов, не консультируют по адресам и режимам работы МФЦ, не оказывают техническую поддержку по порталу Госуслуг!

Можно ли вернуть подоходный налог с покупки автомобиля?

По причине постоянных изменений в современном законодательстве, все более часто возникает вопрос, существует ли возврат налога при покупке автомобиля?

По причине постоянных изменений в современном законодательстве, все более часто возникает вопрос, существует ли возврат налога при покупке автомобиля?

Многие жители России на собственном опыте убедились в приятных возможностях предоставления имущественных налоговых вычетов, положенных после приобретения недвижимости.

Потому вопрос, предусмотрен ли и как осуществляется возврат подоходного налога при покупке машины в 2019 году, является вполне логичным и актуальным.

Автомобили – это достаточно дорогостоящий товар. Ситуация осложняется еще и тем, что приобретения большинства транспортных средств осуществляется на кредитные средства.

Именно по этой причине возможность возврата налога за приобретение авто в виде дополнительных денежных средств стало бы оптимальным подспорьем для оплаты очередных взносов по кредиту.

В данной информационной статье можно разобраться со следующими вопросами – в каких случаях положен возврат 13%-ого налога в процессе приобретения, какие существуют налоговые вычеты, как лучше сэкономить в процессе продажи, а также, как не нужно экономить.

Возможность возвращения 13 процентов

Законом предусмотрены особые льготы для категорий граждан, указанных в законодательных документах.

Законом предусмотрены особые льготы для категорий граждан, указанных в законодательных документах.

Одним из самых популярных вариантов является возвращение ранее внесенного налога от полученных доходов, размер которого составляет 13%.

Вернуть данные материальные средства могут люди, которые за время одного календарного года платили государству НДФЛ и совершали те или иные крупные приобретения.

Вернуть 13% могут гарантированно те граждане, которые потратили крупные суммы на следующие цели:

- покупка или возведение недвижимость;

- получение высшего или профильного образования;

- проведение лечебных и диагностических процедур;

- благотворительность.

Это траты, которые относятся к категории необходимых и важных для жизни, именно по этой причине по ним предусмотрены определенные налоговые льготы.

Покупка транспортного средства не входит в перечень предметов первой необходимости, потому ответ на вопрос, можно ли вернуть подоходный налог с покупки автомобиля, является отрицательным.

Несмотря на это, есть несколько вариантов, при помощи которых можно сэкономить свои траты. Среди них особого внимания заслуживает возможность налогового вычета при продаже авто — это идеальная возможность сэкономить капитал.

Основные варианты для экономии

Как известно, из средств, вырученных в процессе продажи авто, потребуется заплатить 13% от вырученной прибыли.

Говоря иными словами, продажа авто – это получение определенной прибыли, о чем требуется отчитаться до 30 апреля того года, который последует за датой получения оплаты.

Заплатить налог нужно будет не позднее 15 июля, на протяжении 2,5 месяцев после составленного и отправленного отчета. Это определенное правило, у которого также есть некоторые исключения.

Например, не потребуется заполнять декларацию и платить налог в случае, если транспортное средство находилось в собственности более 3 лет.

Данный срок обладания авто может быть рассчитан по-разному, все зависит от варианта получения авто в собственность:

Данный срок обладания авто может быть рассчитан по-разному, все зависит от варианта получения авто в собственность:

- Обычная покупка. В этом случае время обладания авто будет считаться с самого момента приобретения авто.

- Получение транспортного средства в наследство. В данном случае началом владения является день смерти бывшего собственника.

- Получение машины в дар. Срок владения здесь начинается с момента подписания договора.

Если после получения транспортного средства в собственность не прошло три года и появилось желание его продать, по закону придется заплатить 13% от суммы продажи.

Стоит рассмотреть варианты, при которых будет позволено не платить налог 13%.

Продажа без получения прибыли

Это самый оптимальный вариант для экономии средств. Данная возможность открывается при оплате налога, начисленного на разницу стоимости авто на момент его продажи и покупки, причем даже если они совершенно не совпадают.

Данная методика еще называется «стоимость продажи минут цена покупки». В этом случае НДФЛ будет рассчитываться следующим образом – цена от продажи – стоимость первоначального приобретения * 13%.

Данная методика может быть применима только при наличии сохраненных оригиналов документов, а также расходы должны быть отнесены к одному автомобилю.

Если авто было продано за стоимость, ниже приобретения, налог можно будет не оплачивать совсем. Если же авто было в собственности менее трех лет, декларацию все равно придется заполнять.

Стандартный вычет

Это оптимальный вариант для наследства и подарка.

Это оптимальный вариант для наследства и подарка.

Современным законодательством предусмотрен особый имущественный вычет налога на машины и составляет он 250 000 рублей. Это сумма, с которого не оплачивается налог.

Говоря иными словами, если сумма от продажи авто не больше 250 000 рублей, 13%-ый налог не оплачивается.

Итак, если подаренная или полученная в наследство машина была продана за 240 000 рублей, то в процессе использования стандартного вычета не придется платить никаких налоговых отчислений.

Применение метода взаимозачета

Если в прошлом году человек не только продавал автомобиль, но также приобретал определенное имущество, можно оформить взаимную компенсацию налога одного другим.

Например, если была приобретена квартира за 1,5 млн рублей и продана машина за такую же сумму, потребуется 13% заплатить с продажи авто, а потом вернуть их в качестве налогового вычета от приобретенного жилья.

По той причине, что суммы сделок равны, ничего оплачиваться не потребуется.

Для возмещения НДФЛ по особому имущественному вычету потребуется соответствовать одному важному правилу. Человек можно использовать его только один раз, а также допустима ситуация, когда в распоряжении есть остаток от купленного жилья.

Общий порядок оформления документов

Для совершения манипуляций с подоходным налогом, нужно убедиться в том, что все документы в порядке. Многие относятся к автомобильным бумагам не так ответственно, как к тем, что принадлежат квартирам и разных объектам недвижимости.

В налоговой организации скорее всего потребуется предоставить следующие важные бумаги, необходимые для решения вопроса, как получить возврат:

В налоговой организации скорее всего потребуется предоставить следующие важные бумаги, необходимые для решения вопроса, как получить возврат:

- ПТС со строго фиксированными информационными данными относительно проведенной сделки. Как только данные по новому владельцу вносятся в паспорт, с него лучше сделать копию.

- Официальный договор о сделке, в частности о продаже авто, где четко прописана сумма от продажи автомобиля.

- Документы из финансового учреждения. Сюда можно отнести выписку со счета, куда после продажи были перечислены средства с продажи, потребуются все необходимые платежки, расписки, квитанции и чеки. Говоря иными словами, потребуется подтверждение получения материальных средств.

Как только транспортное средство сбывается с рук, собственник должен подать 3-НДФЛ декларацию. Сделать это нужно до 30 апреля, вне зависимости от того, возвращается или начисляется подоходный налог.

До 15 июля года, который следует за отчетным, то есть за тем, в котором была проведена сделка, потребуется уплатить НДФЛ.

Чтобы получить возврат средств, потребуется к пакету документов прикрепить заявление, написанное по особой форме, а также копии ИНН и паспорт.

В процессе составления и подачи декларации о полученных доходах и грамотно с юридической точки зрения написанного заявления нужно делать копии документов, но также быть готовым к тому, что потребуется предъявить оригиналы.

Также категорически не рекомендуется относиться легкомысленно к обозначенным срокам подачи документов.

Также категорически не рекомендуется относиться легкомысленно к обозначенным срокам подачи документов.

На вопрос, можно ли подать декларацию позже установленного срока, например, в следующем месяце, можно ответить только отрицательно.

В 2019 году за нарушение временных сроков оформления и подачи документов в налоговую организацию может быть назначена санкционная пеня.

Также от этого зависит последующая более серьезная гражданская ответственность, которая порой может достигать судебных разбирательств.

Вычет от приобретенного авто в кредит

Многих собственников авто интересует вопрос, можно ли вернуть налог с покупки автомобиля в кредит.

В современном списке налоговых льгот, кроме возврата НДФЛ за приобретение того или иного имущества предусмотрена возможность возвращения вычета кредитных средств с суммы процентов, которые были уплачены за приобретение имущества.

Важно! Опираясь на всю вышеизложенную информацию, возврат НДФЛ за авто, которое было приобретено в кредит, по настоящему законодательству, невозможно.

Если такая возможность и появится, то только после принятия специальных поправок в установленные законы и исключительно с разными ограничениями.

В настоящее время у граждан есть возможность получить налоговый вычет только с продажи авто, за приобретение, пока, к сожалению нет.

Возможности новой редакции закона

Некоторые депутаты подготовили законопроект относительно внесения транспортного средства в список имущества, после приобретения которого можно будет претендовать на получение вычета. Если он будет принят, то только с некоторыми ограничениями.

Некоторые депутаты подготовили законопроект относительно внесения транспортного средства в список имущества, после приобретения которого можно будет претендовать на получение вычета. Если он будет принят, то только с некоторыми ограничениями.

Среди самых вероятных из них можно отметить:

- транспортное средство обязательно должно быть новым;

- возврат касается только отечественных марок авто или относительно бюджетных транспортных средств от иностранных производителей, но только произведенных на территории России;

- общая сумма вычета при этом должна быть не больше 500 000 рублей.

После вычета подобной суммы, воспользоваться данной возможностью нельзя будет вторично, она работает только один раз. Также предполагается составление перечня конкретных марок и моделей транспортных средств.

Если вычет и будет предоставляться, то только тем гражданам, которые покупают свой первый автомобиль.

Данный закон рассматривается и является достаточно привлекательным по той причине, что государственные власти нацелены на стимуляцию потребителей на приобретение авто отечественных авто, то есть помогать развиваться российской автомобильной промышленности.

Если данный закон вступит в силу, с его помощью можно будет вернуть сумму до 65 000 рублей.

Например, если был приобретен соответствующий требованиям автомобиль, стоимость которого составляет 400 тысяч рублей, размер НДФЛ, предназначенный для возвращения будет равен 400 000 × 13% = 52 000 руб. Оставшиеся 13 000 рублей получить уже будет нельзя.

Если же будет куплено авто по 600 000 рублей, где сумма превышена на 100 000 рублей установленной нормы, сумма вычета будет равна 65 000 рублей, то есть 500 000 × 13% = 65 000.

Подводя итоги

На основании всего сказанного выше, можно отметить, что в скором будущем налоговый вычет в процессе приобретения машины будет точно таким же делом, как и все иные налоговые вычеты и льготы.

На основании всего сказанного выше, можно отметить, что в скором будущем налоговый вычет в процессе приобретения машины будет точно таким же делом, как и все иные налоговые вычеты и льготы.

Если вопрос, как вернуть подоходный налог с покупки автомобиля, будет решаться повсеместно и на законном уровне, данная процедура будет выгодна всем без исключения – государству и собственникам авто.

Как только подобный закон вступит в силу, будут внесены все необходимые изменения и можно будет вернуть законные 13% от приобретения машины. На этом основании покупателям не захочется занижать в договорах реальные суммы.

Соответственно с возвратом налога от приобретенного авто, увеличиться и возврат НДФЛ в процессе продажи транспортного средства. В этом заключается обоюдная выгода.

Получение налогового вычета при покупке автомобиля

Налоговый вычет – сумма, которая возвращается гражданину после приобретения дорогостоящего имущества. С одной стороны, автомобиль должен относиться к этой категории. Но с другой стороны, система налогообложения предусматривает особые правила в отношении транспорта. Это касается не только пользования (ежегодный транспортный налог), но и любых финансовых сделок с ним. Поэтому при приобретении машины возврат части денег не производится. Однако, Кодекс предусматривает иную меру поддержки: вычет при продаже авто. Почему нельзя компенсировать траты, как получить назад часть средств после сбыта авто, что делать с кредитными взаимоотношениями – все эти вопросы регулируются специальными законодательными актами.

Что такое налоговый вычет?

Все доходы физических лиц облагаются налогом. Лица, получающие официальную заработную плату, автоматически отчисляют процент в государственную казну. В дальнейшем эти деньги попадают в бюджет и распределяются на поддержание социально значимых категорий (работа специальных служб, государственных и муниципальных объектов: школ, детских садов и тд). Регулирует эту область Налоговый Кодекс, глава 23 «НДФЛ».

Некоторая часть дохода при определённых обстоятельствах не облагается налогом, либо существует возможность вернуть часть уже оплаченной в казну суммы. Эта мера считается своеобразной льготой для населения. Она называется налоговый вычет.

На что можно получить налоговый вычет?

Есть несколько видов налогового вычета:

Есть несколько видов налогового вычета:

Статья 220 «Имущественные налоговые вычеты» перечисляет случаи, которые не облагаются обязательными выплатами. Обычно это часть общей суммы. Размер НДФЛ 13%. На это значение уменьшается размер дохода, который подлежит налогообложению. Вернуть эту сумму можно в случаях:

- покупка недвижимости;

- строительство;

- благотворительность;

- лечение, оплата медикаментов и пребывания в лечебном учреждении;

- получение профессии в специальном или высшем учебном заведении.

Закон о налоговом вычете за покупку машины

В списке трат, позволяющих совершить возврат части средств, не значится автомобиль. Связано это с тем, что машина не является объектом первостепенной важности. Поэтому получить налоговый вычет при покупке авто невозможно.

Однако, Кодекс в отношении транспортных средств предлагает иные способы сократить траты. Касаются они сделки продажи.

Право собственности более 3 лет.

Продавая авто, бывший владелец получает доход. На 13% от этого дохода он обязан заполнить декларацию в ФНС и сделать соответствующее отчисление не позднее 15 июля года, который следует за годом сбыта.

Согласно п.7.1 ст.217 Налогового Кодекса не требуется подавать декларацию и платить налог тем лицам, которые обладали автомобилем более трёх лет (36 месяцев). Этот срок исчисляется с:

- даты смерти бывшего собственника при передаче имущества по наследству;

- даты сделки, указанной в договоре купли-продажи;

- даты дарения, указанной в договоре дарения.

ВАЖНО

Если автомобиль получен в дар или по наследству, но решение о продаже возникло раньше, чем прошло три года со дня вступления в права пользования, налог со сделки придётся заплатить за минусом 13%. Дата регистрации нового владельца в ПТС при этом не учитывается.

Отсутствие прибыли с продажи.

Этот вариант доступен тем, кто сохранил документы, подтверждающие приобретение, где указана дата, стоимость и данные о транспортном средстве. Если все документы подлинные, относятся к авто, выставленному на продажу, то сбор 13% не оплачивается, если:

Этот вариант доступен тем, кто сохранил документы, подтверждающие приобретение, где указана дата, стоимость и данные о транспортном средстве. Если все документы подлинные, относятся к авто, выставленному на продажу, то сбор 13% не оплачивается, если:

- Стоимость авто снизилась и не превышает суммы, за которую она была куплена. Вполне реальный вариант, ведь машины редко дорожают с течением времени. В этом случае владелец может доказать, что прибыль в результате сделки он не получил, а значит, налог ему платить не с чего.

- Стоимость машины в момент покупки была ниже, налог можно заплатить только с разницы между покупкой и продажей.

Стандартный вычет.

При отчуждении авто налогом облагается только сумма свыше 250 тысяч рублей. Продавая автомобиль по цене ниже этого значения, упоминать сделку в декларации о доходах потребуется только в том случае, если срок владения не превысил три года. Налог насчитается только на ту часть, которая превышает 250 тысяч. Например, если продажная стоимость была 450 000, 13% вычтут только из 200 000.

Гражданин вправе выбрать, что указать в форме 3-НДФЛ:

- разницу между величиной полученного дохода и ценой автомобиля;

- прибыль без учёта суммы в 250 000 рублей.