Страхование жизни кредитный договор

3 секрета, как отказаться от страховки по кредиту

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Тест: Узнайте можно ли вернуть страховку по кредиту

- Минимум вопросов

- Понятный результат со ссылками на законодательство

- Понятное объяснение

- Нужно всего пару минут

Быстрый возврат денег за страховку

- Бесплатная консультация по анализу документов

- Быстрый возврат страховки по кредиту, если не прошло 14 дней

- Оплата по факту за успешный возврат

- Возможен возврат коллективной страховки

- Быстрый результат, минимум волокиты

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению. 01.06.2016 нововведения полноценно вступили в силу. Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован. Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования. Страхование регулируется 935 статей Гражданского Кодекса РФ. В ней четко прописано, что страхование жизни или здоровья – это добровольное дело.

Также на стороне заемщика и закон «О защите прав потребителей». Согласно букве закона, никто не вправе связывать получение одной услуги (кредита), с приобретением другой услуги (страховки).

Если вам навязали страховку и ввели в заблуждение, что она обязательна — то нужно обращаться в суд и возвращать себе страховку

Читайте также: Возврат незаконно навязанной страховки и процентов по ней

Есть лишь одно исключение – страховка при ипотечном кредитовании. Поэтому важно разобраться, какие страховки по кредиту можно отменить, а какие являются обязательными.

Обязательные и необязательные страховки по кредиту

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон. На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 5 рабочих дней, после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Действие закона не распространяется на такое вид страхования, а поэтому, клиент не может расторгнуть такую страховку. Ожидается, что в будущем могут появиться и другие схемы, так как банки не желают мириться с данными нововведениями.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

Роспотребнадзор (стенд)

Роспотребнадзор (стенд)

Страхование жизни и (или) здоровья заемщика при кредитовании — Защита прав потребителей

Breadcrumbs

Страхование жизни и (или) здоровья заемщика при кредитовании

Страхование жизни и (или) здоровья заемщика при кредитовании

При получении потребительского кредита банки активно предлагают потребителям (заемщикам) воспользоваться услугами страхования жизни и (или) здоровья. Страхование может осуществляться следующими способами:

— заключение договора страхования между потребителем и страховой организацией;

— присоединение потребителя к Программе страхования.

Страхование жизни и (или) здоровья является самостоятельной услугой, и предоставление кредита не может быть поставлено в зависимость от согласия заемщика на получение дополнительной услуги по страхованию.

В силу ч. 2 ст. 935 ГК РФ обязанность страховать свои жизнь и здоровье не может быть возложена на гражданина по закону. Отношения по договору страхования регулируются гл. 48 ГК РФ. В соответствии с абз. 6 ст. 5 ФЗ «О банках и банковской деятельности» кредитным организациям запрещается заниматься страховой деятельностью.

Федеральным законом от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)» (далее – Закон № 353-ФЗ) предусмотрено право банка предлагать потребителю дополнительные услуги при кредитовании, включая страхование жизни и (или) здоровья. У банка отсутствует право требовать заключения договора страхования.

Порядок оформления потребителем кредитного договора со страхованием

1. Оформить заявление о предоставлении кредита по форме, установленной кредитором, содержащее условие о согласии оказания ему услуг страхования (п.2 ст. 7 Закона № 353-ФЗ). При этом, потребителю должна быть обеспечена возможность согласиться или отказаться от услуг страхования.

Стоимость дополнительной услуги по страхованию обязательно указывается в заявлении.

2. При отказе заемщика от страхования жизни и (или) здоровья кредитор обязан предложить альтернативный вариант потребительского кредита (займа) на сопоставимых (сумма, срок возврата потребительского кредита/займа) условиях потребительского кредита (займа) без обязательного заключения договора страхования.

3. При согласии потребителя на страхование жизни и (или) здоровья банк включает в индивидуальные условия кредитного договора информацию о необходимости заключить договор страхования (пп.9 п.9 ст.5 Закона № 353-ФЗ).

Потребитель вправе выбрать страховщика самостоятельно, требование банка о страховании заемщика у конкретного страховщика является незаконным.

При присоединении потребителя к Программе, страховщик уже определен (выбор осуществляется банком).

Предоставление необходимой информации

Банк до заключения кредитного договора обязан предоставить потребителю следующую информацию (ст. 10 Закона № 2300-1):

— об условиях страхования (вид и срок страхования, размер страховой суммы, страховые случаи и т.д.) либо о способе ознакомления с правилами страхования (полисными условиями) (например, размещение публичной оферты на сайте банка);

— о размере процентной ставки по кредитам со страхованием и без страхования (в некоторых банках такая разница может отсутствовать). При этом разница в выплате процентов по кредиту не должна быть дискриминационной. Исходя из сложившейся судебной арбитражной практики, такая разница не должна превышать 2-3%.

В договор страхования, могут быть включены условия, ущемляющие права потребителя, такие как:

— уплата заемщиком страховой премии только за счет кредитных средств;

— условия договора исключают возможность заемщика расторгнуть договор страхования и вернуть пропорционально денежные средства без оформления дополнительного соглашения со страховщиком (нарушает ч. 2 ст. 958 ГК РФ, ст.ст.12-14 Закона № 2300-1);

— определение размера страховой суммы и страховой выплаты в пропорциональном соотношении к остатку задолженности по кредиту (данное условие лишает возможности потребителя получить страховое возмещение при наступлении страхового события после погашения кредита и способствует незаконному обогащению страховщика, что нарушает ст. 934, ст. 1102 ГК РФ, ст. 27 Закона №2300-1);

— взимание страховщиком расходов на ведение дела (агентского вознаграждения) в размере более чем 10% от страховой премии (ст. 8 Закона РФ «Об организации страхового дела в РФ»);

— изменение условий договора в одностороннем порядке (ст. 310 ГК РФ);

— установление определенной подсудности возникшего спора (противоречит ч. 7 ст. 29 ГПК РФ, ч. 2 ст. 17 Закона №2300-1, предусматривающие альтернативное право выбора предъявления иска).

Способы восстановления нарушенных прав потребителя:

1. При присоединении к Программе страхования

При навязывании услуги по подключению к Программе страхования, потребитель вправе отказаться от оплаты таких услуг, а если они оплачены требовать об банка возврата уплаченной суммы. Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор услуг, предъявляются к банку и подлежат возмещению в полном объеме.

2. При заключении договора личного страхования

В случае навязывания услуги страхования, потребитель вправе отказаться от оплаты таких услуг, а если они оплачены требовать от страховщика возврата уплаченной суммы. Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор услуг, предъявляются к страховщику и подлежат возмещению в полном объеме.

В случае досрочного погашения кредита заемщик вправе:

— расторгнуть договор страхованияи получить часть страховой премии, пропорционально времени пользования услугой (если предусмотрено условиями договора);

— продолжить страхование с заменой выгодоприобретателя и параметров кредитования (досрочное погашение кредита не свидетельствует о том, что возможность наступления страхового случая отпала, и существование страхового риска прекратилось по иным обстоятельствам, чем страховой случай).

ри отказе в удовлетворении требований потребителя в добровольном (претензионном) порядке, за защитой своих прав необходимо обращаться в суд.

Административная ответственность

1. Нарушение прав потребителей на получение необходимой и достоверной информации о предоставляемой финансовой услуге (страховании), включение в договор условий, ущемляющих установленные законом права потребителей является основанием для привлечения к административной ответственности по ч. 1, ч.2 ст. 14.8 КоАП РФ (если кредитный договор заключен не более 1 года назад). В связи с этим, потребитель имеет право обратиться с письменной жалобой в Управление Роспотребнадзора по Республике Дагестан или соответствующий территориальный отдел.

К обращению прикладываются документы, свидетельствующие о фактах нарушения законодательства о защите прав потребителей.

2. При навязывании потребителю обязанности страховать жизнь и (или) здоровье в конкретной страховой организации необходимо обращаться в Управление федеральной антимонопольной службы по Республике Дагестан.

Страхование жизни заемщиков кредитов Сбербанка

В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

Заказ звонка

Возникла ошибка.

Повторите попытку позже.

Спасибо!

В ближайшее время мы свяжемся с вами.

Как все устроено

Подключая программу, вы заботитесь о своих близких. В случае непредвиденных обстоятельств со здоровьем, можете быть уверены, что ваши финансовые обязательства не перейдут на ваших близких.

- Программа подключается к потребительским кредитам, выданным ПАО Сбербанк

- Страхование оформляется на сумму, которую вам осталось погасить по кредиту

- В случае наступления непредвиденного события, связанного со здоровьем, страховая компания поможет погасить кредит

- Ваша семья будет защищена — ваши финансовые обязательства будут выполнены средствами страховой компании и не перейдут на ваших близких

Преимущества

- Выгодно. Платежи по кредиту, даже в случае потери трудоспособности

- Всегда под защитой. Страховая защита 24/7 в любой точке планеты

- Удобно и полезно. Дополнительный сервис «Дистанционная медицинская консультация», который дает возможность получить консультацию профессионального врача-терапевта онлайн 24/7

Параметры продукта

- Стоимость страхования рассчитывается исходя из суммы и срока кредита

- Срок действия полиса равен сроку кредита

- Возраст застрахованного лица на дату заявления — от 18 лет или не более 55 полных лет для женщин и 60 полных лет для мужчин

- Страховая сумма фиксирована на весь срок и неизменна

Риски, которые покрываются

- Уход из жизни заемщика по любой причине

- Присвоение инвалидности I и II группы в результате несчастного случая и/или болезни

- Временная нетрудоспособность (нахождение на длительном больничном)

Дистанционные консультации врача

Бывают случаи, когда срочно нужно мнение врача, а возможности поехать в клинику нет.

В таких ситуациях поможет онлайн-консультация врача.

Подключая программу, вы можете безлимитно консультироваться с терапевтом.

- Только практикующие врачи

- Консультации в один клик (аудио, видео или чат)

- Круглосуточно — дежурные врачи на связи 24 часа в сутки без выходных

- Оперативный ответ — врач свяжется с вами в течение 3х минут

Получить консультацию врача можно в Личном кабинете. Для этого необходимо зарегистрироваться:

- Перейти по ссылке https://tm.sberbank-insurance.ru.

- Ввести свои данные, после чего придет смс-сообщение со ссылкой в Личный кабинет.

- Перейти по ссылке, нажать кнопку «Войти», ввести свой номер телефона и подтвердить его.

- В Личном кабинете нажать на кнопку «Позвонить терапевту». Если все дежурные специалисты заняты, оставьте свой контактный номер и врач с Вами свяжется в течение нескольких минут.

Не знаете насколько серьезна проблема и стоит ли идти к врачу? Обращайтесь.

Обращаем внимание, что сервисом «Дистанционные консультации врача» можно воспользоваться не ранее 14 календарных дней с даты Заявления на участие в программе страхования.

Обязательна ли страховка при получении кредита

При заключении кредитного договора сотрудники банка предлагают (и даже навязывают) своим клиентам страхование кредита, аргументируя тем, что это обязательное условие для получения денежных средств. Попробуем разобраться так ли это на самом деле, что будет если отказаться от страхования кредита и каким способом его избежать, чтобы в конечном итоге получить деньги.

Что такое страхование кредита

Основная задача кредитного страхования заключается в том, чтобы защитить банк от возможного риска потерять денежные средства при выдаче кредитов населению. Данный способ позволяет снизить процентную ставку, под которую выдается кредит, так как в случае если заемщик не сможет самостоятельно погасить задолженность, за него это сделает страховая компания.

Выдержка из закона

Страховая деятельность в банковской сфере регулируется следующими нормативными правовыми актами:

- федеральным законом «О потребительском кредите (займе)» (ФЗ № 353 от 21 декабря 2013);

- Гражданским кодексом РФ (статья 935);

- законом РФ «О защите прав потребителей» (статья 16);

- федеральным законом «Об ипотеке (залоге недвижимости)», статья 31 (ФЗ № 102 от 16 июля 1998).

Случаи, когда страхование обязательное, а когда нет

Статья 935 Гражданского кодекса РФ гласит, что страхование жизни и здоровья – это добровольное право каждого человека, а в законе «О защите прав потребителей» сказано о том, что запрещено связывать получение одних товаров (сюда можно отнести кредит) обязательным приобретением других (страховой полис). Однако сотрудники банка настаивают на том, что оформление страхового полиса является обязательным условием получения кредита.

Рассмотрим основные типы страхования, с которыми сталкивается клиент при обращении в банк.

- Страхование жизни и здоровья. Это самый распространенный тип страхования, предлагаемый банками, при котором в случае смерти заемщика (или потери им трудоспособности), страховая компания возместит выданные банком денежные средства. Стоимость полиса в среднем составляет от 10 до 15 % от общей суммы кредита. Выбирая данный тип страхования необходимо внимательно подойти к выбору страховой компании, ведь условия, при которых происходит выплата могут отличаться.

- Страхование от потери работы. В случае потери работы страховая компания в течение определенного срока (зависит от выбранной программы, в среднем 6 месяцев) будет ежемесячно погашать задолженность перед банком. Данный тип страхования выглядит очень заманчиво, однако мало кто знает, что под потерей работы страховые компании понимают увольнение при ликвидации организации или сокращении штата. Если же заемщик уволился по собственному желанию или в связи с нарушением трудовой дисциплины (что является самыми распространенными способами потерять работу), то выплату он не получит. Стоимость полиса в среднем составляет от 1 до 5% от общей суммы кредита.

- Ответственность заемщика за невозврат кредита. В случае если заемщик не выплатил долг банку, то вместо него это сделает страховая компания (наиболее редко встречающийся тип страхования, поскольку не выгоден ни одной из сторон из-за высокой стоимости).

- Титульное страхование. В случае если клиент по незнанию приобрел имущество, право собственности на которое принадлежит другому человеку (незаконные сделки с жильем), страховая компания выплатит банку стоимость данного имущества. Этот тип страхования чаще всего применяется при ипотечном кредитовании. Стоимость полиса в среднем составляет от 0,5 до 1 % от общей суммы кредита.

Можно заметить, что данные типы страхования оказывают влияние на жизнь и платежеспособность заемщика, и только ему решать, хочет ли он защитить себя от вышеперечисленных страховых случаев (смерть, потеря работы, невозврат долга).

Однако есть еще один тип страхования, который напрямую связан с деятельностью банка:

- Страхование имущества, под залог которого берется кредит. Данный тип страхования в основном используется при ипотечном кредитовании и является обязательным (данное требование закреплено статьей 31 федерального закона «Об ипотеке»). До момента выплаты денежных средств имущество принадлежит банку, у которого должна быть гарантия того, что с его имуществом ничего не случится. Стоимость данного вида страхования в среднем составляет от 0,5 до 1 % от стоимости жилого помещения.

Таким образом, большинство страховых случаев являются добровольными, исключение составляет лишь страхование имущества, ведь оно до момента погашения кредита принадлежит банку.

При этом следует помнить, что страхование — это гарантия банка на то, что в случае возникновения проблем с заемщиком, он сможет получить свои деньги назад. Именно страхование позволяет банку снижать процентную ставку, под которую он выдает денежные средства. В случае же если такой гарантии нет, банк имеет полное право повышать процентную ставку, либо под любым другим благовидным предлогом отказать в выдаче кредита.

Перечень банков, где страхование необязательно

Практически любой крупный банк может иметь несколько разных кредитных программ, в том числе и без необходимости оформления страховки. Такие программы есть у Альфа-банка, Тинькофф-банка, Райффайзен банка, СКБ банка, ЮниКредит банка, Сбербанка, Touch Bankа, банка «Открытие», Почта банка, Совкомбанка. Однако стоит быть готовым к тому, что процентная ставка по такому кредиту может быть выше, а сумма займа меньше.

Информацию обо всех кредитных программах можно получить на официальных сайтах, а также в офисах банка.

Условия страхования, прописанные в кредитном договоре

Первым делом при заключении кредитного договора необходимо определиться, является ли оформление страхового полиса обязательным. Если это не ипотечный кредит, связанный с залоговым имуществом, то заключение страхового договора добровольное право каждого человека. В этом случае об отказе от страховки необходимо сообщить сотруднику банка до подписания договора, и совместно с ним подобрать ту программу кредитования, которая устроит обе стороны.

Если же заемщик решил воспользоваться договором страхования, необходимо выяснить какую форму страхования предлагает банк. Выделяют коллективное и индивидуальное страхование.

- При коллективном страховании банк самостоятельно заключает договор с той или иной компанией и предлагает всем клиентам, обратившимся за получением кредита, присоединиться к данному договору. Эта форма страхования является максимально невыгодной для заемщика, так как не позволяет расторгнуть договор, получить возврат денежных средств при досрочном погашении кредита. Это связано с тем, что застрахованным лицом является банк, и только он имеет право менять условия страхования.

- При индивидуальном страховании заемщик сам выбирает страховую компанию, с которой заключает договор, может его расторгнуть, а также получить страховую выплату при досрочном погашении задолженности.

Следующее, на что необходимо обратить внимание – есть ли в кредитном договоре пункт о том, что в случае невыполнения обязательств по страхованию (расторжение страховки раньше, чем через 30 дней), банк имеет право поднять процентную ставку и даже его расторгнуть.

Можно ли отказаться от страховки

Согласно федеральному закону «О потребительском кредите (займе)» клиент может отказаться от оформления страхового полиса (за исключением страхования имущества, под залог которого берется кредит), однако это может привести к тому, что процентная ставка вырастет, или клиенту откажут в выдаче кредита под другим благовидным предлогом.

Банк навязывает страховку — что делать?

Так что же делать, если банк заставляет брать страховку? В случае если это страхование имущества, под залог которого берется кредит (ипотека), то отказаться от страховки не получится. В остальных случаях все на усмотрение клиента. Но для начала необходимо решить, так ли не нужна страховка, как кажется.

В связи с ужесточением требований к страховым компаниям страховой полис стал хорошим способом защитить себя и своих близких от непредвиденных ситуаций. При долгосрочном кредите страхование жизни и здоровья является достаточно оправданным вложением средств.

Однако если заемщик твердо решил отказаться от страховки, но при этом боится, что ему могут отказать в выдаче кредита или увеличить процентную ставку, можно расторгнуть страховой договор после подписания договора с банком.

В страховом законодательстве используется такое понятие как период охлаждения. Это время, в течение которого можно без проблем отказаться от ненужного страхового полиса (на сегодняшний период охлаждения составляет 14 дней с момента подписания договора страхования).

Для того чтобы получить возврат денежных средств необходимо обратиться в страховую компанию с заявлением об отказе от договора страхования. При этом следует помнить, что сумма возврата страховки будет меньше на то количество дней, которые прошли с момента оформления страхового полиса.

Важный момент – период охлаждения не распространяется на коллективное страхование.

Также, при досрочном погашении кредита можно обратиться в страховую компанию для возврата денежных средств (за исключением коллективного страхования).

Законно ли расторжение договора банком при отказе от страховки

Формально банк не может расторгнуть кредитный договор при отказе от оформления страхового полиса. Однако следует понимать, что страховой договор – это своего рода гарант того, что кредит будет возвращен в банк. В случае отказа от оформления страховки банк, чтобы защитить себя, имеет право поднять процентную ставку, под которую выдает кредит.

Для этого в кредитном договоре прописывается пункт о том, что в случае не выполнения обязательств по страхованию, банк имеет право поднять процентную ставку и даже расторгнуть договор.

Потребительский кредит — нужна ли страховка?

При получении потребительского кредита страховка не нужна, однако ничто не может помешать банку отказать в выдаче кредита (под любым благовидным предлогом).

Советы юристов по кредиту и страховкам (видео):

Страхование в банковской сфере — это возможность минимизировать риск невозврата денежных средств, а также способ выдавать кредит под более низкую процентную ставку. При этом страховка является добровольной, и при желании от нее можно отказаться (исключение — страхование имущества, под залог которого берется кредит при ипотеке).

Если же банк, в котором заемщик планирует брать кредит, настаивает на оформлении страхового полиса, его либо можно оформить, а потом беспроблемно расторгнуть в течение 14 дней, либо подобрать другой более лояльный банк. При этом стоит помнить, что страхование выгодно не только банку, но и заемщику, так как позволит защитить себя и своих близких в случае невозможности погашения кредита из-за непредвиденной ситуации.

Страхование жизни и кредитный договор

Включение в кредитный договор страхования жизни становится все более и более распространенной проблемой, с которой обращаются к нашим юристам. Вопрос законности включения банками в кредитные договоры условий о страховании заемщика от различных рисков, начиная от страхования жизни заемщика и вплоть до страхования от причинения ущерба имуществу, находящемуся в квартире заемщика и будет предметом данной статьи.

Если вы оказались в ситуации, когда при оформлении кредита банк навязал еще и страховку и вы сейчас сомневаетесь, что с этим делать и стоит ли этим заниматься, то имейте в виду, что по статистике в 90% случаев такая страховка является незаконной, а заемщиков просто «разводят» на деньги.

Можно ли вернуть страховку по кредиту? – вот главный вопрос, который интересует заемщиков.

Вот типичный вопрос заемщика по кредитному договору:

К сожалению, вопрос с включением в условия кредитного договора условия о страховании жизни все чаще становится предметом обращений наших юристов в суды. Что же происходит. Без какого-либо согласования с заемщиком, банк в кредитный договор включает условие о том, что заемщик дает поручение банку без оформления каких-либо дополнительных распоряжений со стороны заемщика перечислить с кредитного счета, помимо суммы в счет оплаты продавцу товара или в счет погашения основной суммы займа, также и денежную сумму в пользу некой страховой организации по договору страхования жизни заемщика.

Аффилированность страховщика банки обычно даже не скрывают, ведь название страховой компании, как правило, очень похоже на наименование банка.

При этом до заключения кредитного договора заемщику банк не предоставляет информацию о включении в сумму кредита оплаты страхования жизни, никаких самостоятельных действий, направленных на заключение договора страхования жизни заемщиком не совершается.

Какая-либо информация о наименовании страховой компании для перечисления в ее пользу денежных средств за счет предоставляемого кредита, как то обычно указано в таких кредитных договорах, заемщиками банку не передается. Иногда даже случается, что заемщик даже не знает, в пользу какой страховой компании банк перечислил денежные средства, поскольку в кредитном договоре на это нет никакого указания.

Как обычно следует из заключенных кредитных договоров, условие о поручении заемщика перечислить часть заемных денежных средств в счет оплаты по договору страхования определено банками в стандартной форме кредитного договора и могло быть принято заемщиком не иначе как путем присоединения к предложенному договору в целом.

Некоторые банки откровенно вводят заемщиков в заблуждение, и указывают в Уведомлении о полной стоимости кредита, что в расчет полной стоимости кредита включены следующие платежи:погашение основного долга и уплата процентов по кредиту. Там же указано, что расходы на услуги по страхованию жизни заемщика в расчет полной стоимости кредита не включены (!) Однако, фактически банком в сумму основного долга включен скрытый платеж по страхованию жизни заемщика.

Здесь следует обратиться к разъяснениям, содержащимся в п.6 Обзора судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров (Информационное письмо Президиума ВАС РФ от 13.09.2011 г. № 146), согласно которым «по смыслу пункта 1 ст.428 Гражданского кодекса РФ договор, заключенный между кредитной организацией и заемщиком-гражданином, следует квалифицировать как договор присоединения, следовательно, заемщик обладает всеми правами стороны, присоединившийся к договору (пункт 2 ст.428 ГК РФ) и включение в договор условий, ущемляющих эти права, является административным правонарушением, ответственность за которое предусмотрена частью 2 ст.14.8 КоАП РФ».

Согласно п.2 ст.428 Гражданского кодекса РФ присоединившаяся к договору сторона вправе потребовать расторжения или изменения договора, если договор присоединения хотя и не противоречит закону и иным правовым актам, но лишает эту сторону прав, обычно предоставляемых по договорам такого вида, исключает или ограничивает ответственность другой стороны за нарушение обязательств либо содержит другие явно обременительные для присоединившейся стороны условия, которые она исходя из своих разумно понимаемых интересов не приняла бы при наличии у нее возможности участвовать в определении условий договора.

Согласно разъяснениям, содержащимся в п.8 названного Обзора, — включение в договор с заемщиком-гражданином условия о страховании его жизни и здоровья не нарушает права потребителя, если заемщик имел возможность заключить с банком кредитный договор и без названного условия.

В соответствие со ст.16 Закона РФ «О защите прав потребителей» запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме. Продавец (исполнитель) не вправе без согласия потребителя выполнять дополнительные работы, услуги за плату. Потребитель вправе отказаться от оплаты таких работ (услуг), а если они оплачены, потребитель вправе потребовать от продавца (исполнителя) возврата уплаченной суммы.

Таким образом, в результате действий банка по включению в условия заключенного кредитного договора поручения о перечислении за счет предоставляемых по кредитному договору денежных средств оплаты страхования жизни третьему лицу, а также предоставления недостоверной информации о расчете полной стоимости предоставляемого кредита заемщики лишены возможности заключить кредитный договор без указанного условия, чем нарушается установленное ст.16 Закона РФ «О защите прав потребителей» право на свободный выбор услуги.

Это является основанием для признания недействительным кредитного договора в части включения в него условий о перечислении за счет предоставляемых по кредитному договору денежных средств оплаты страхования жизни третьему лицу, а также для понуждения банка произвести перерасчет ежемесячных платежей по кредиту без указанного условия.

Как вернуть деньги за страховку по кредиту

На примере конкретной ситуации предлагаем ознакомиться с нашей практикой по борьбе с включением банками в кредитный договор условий о страховании жизни заемщика.

В общество защиты прав потребителей «Потребительский Альянс» обратился А. с жалобой на то, что между ним и банком ВТБ-24 был заключен кредитный договор и в стоимость данного договора банком была включена страховка жизни, о чем он не просил и о чем его не предупредили. На претензию А с требованием расторгнуть договор страхования и вернуть стоимость получил письменный отказ страховой компании ВТБ Страхование.

В данном случае банк объяснил свой отказ А. тем, что договор страхования является добровольным и все существенные условия договора отражены в полисе, подписанном заемщиком с обществом. Условием для получения кредита заключение договора страхования не является.

Кроме этого банк указал, что пункт 2 статьи 958 ГК РФ предоставляет право страхователю досрочно отказаться от договора страхования, при этом страховая премия уплаченная страховщику не возвращается. То есть отказавшись от страховки теряется и страховка и деньги!

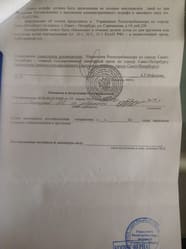

Ответ страховой

После обращения А. в общество защиты прав потребителей Потребительский Альянс нашими юристами в рамках проведения досудебной работы была подготовлена жалоба в Управление Роспотребнадзора, а также подготовлено требование об изменении условий договора: не позднее 7 (семи) дней с момента получения настоящего требования заключить с заемщиком соглашение об изменении условий заключенного между ним и Закрытым акционерным обществом «Банк ВТБ 24» кредитного договора, а именно: об исключении из договора условия, предусмотренное пунктом 1.3.2; об изменении суммы кредита (п.1.1.1 договора) на 879900 рублей с соответствующим изменением размера ежемесячного платежа в п.1.1.3 договора.

На указанное требование банк ответил отказом, объяснив это тем, что на стадии заключения договора потребитель– заемщик располагал полной информацией о предложенной ему услуге, в том числе об условии, предусматривающем обязательное страхование жизни, добровольно, в соответствии со своим волеизъявлением принимает на себя права и обязанности, определенные договором, либо отказывается от его заключения.

Решение Роспотребнадзора

Жалоба в Управление Роспотребнадзора по Санкт-Петербургу была рассмотрена и банк ВТБ-24 привлечен к административной ответственности за включение в кредитный договор условия о перечислении в пользу страховой компании суммы страховой премии за счет денежных средств, предоставляемых по кредитному договору.

Вот постановление по делу об административном правонарушении Федеральной службы по надзору в сфере защиты прав потребителей и благополучия человека по Санкт-Петербургу в отношении банка ВТБ 24 (ЗАО).

В данном случае Роспотребнадзор привлек банк ВТБ 24 (ЗАО) к административной ответственности в виде штрафа в 10 000 рублей за совершение административного правонарушения, предусмотренного ч.2 ст.14.8 Кодекса об административных правонарушениях РФ, а именно, за то, что банк без согласия заемщика оказывает услугу по предоставлению кредита на оплату по договору страхования жизни заемщика в ООО СК «ВТБ Страхование».

Возврат страховки по кредиту

Возврат страховки по кредиту юристами Потребительского Альянса был осуществлен путем подготовки искового заявления в районный суд Санкт-Петербурга с требованием об изменении условия заключенного между А. и банком ВТБ-24 договора и исключении из договора условия о включении в сумму кредита суммы оплаты страховой премии,а также об изменении в кредитном договоре суммы кредита на сумму без учета суммы страховой премии и соответствующим изменением размера ежемесячного платежа, а также взыскании с банка ВТБ-24 в пользу А.денежной компенсации причиненного морального вреда.

Решением Октябрьского районного суда Санкт-Петербурга исковые требования Региональной общественной организации «Общество защиты прав потребителей Санкт-Петербурга «Потребительский Альянс» в защиту прав А. к банку ВТБ-24 (ЗАО) были удовлетворены частично.

Постановлено признать недействительным кредитный договор, заключенный между банком и А. в части включения в сумму кредита страхового взноса, обязать банк ВТБ-24 исключить из суммы кредита сумму по договору страхования жизни заемщика и произвести перерасчет по кредиту с учетом произведенных А. платежей и предоставлением графика платежей по кредиту, взыскать с банка ВТБ-24 в пользу А. денежную компенсацию причиненного морального вреда.

Если вы столкнулись с такой же ситуацией и не знаете как поступить – решение может быть только одно:обратиться к юристам и исключить из кредитного договора условие о страховании. С какой стати вы должны платить за то, что вам не нужно и кормить банки?